Inwestowanie w obligacje w młodym wieku. 4 powody, dla których to może mieć sens

Papiery dłużne to inwestycja bezpieczna, ale i mało rentowna. Dlatego zazwyczaj młodzi inwestorzy omijają obligacje szerokim łukiem. Czy słusznie? No cóż, wiele zależy od tego, jakie się ma cele inwestycyjne i jak długi horyzont inwestycyjny.

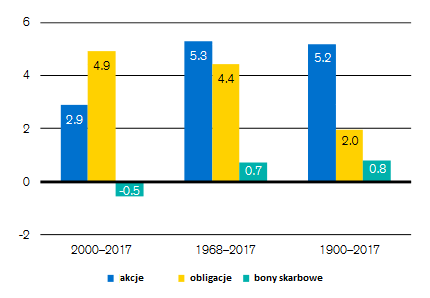

Powszechnie się uważa, że obligacje to w miarę bezpieczna inwestycja. Oczywiście bywają wyjątki, firmy upadają, a państwa też potrafią zostawić wierzycieli na lodzie, nie wykupując wyemitowanych papierów dłużnych – zdarzało się to w historii nie raz, i nie dwa. Tym niemniej, na tle akcji, walut czy nawet złota – obligacje to naprawdę rozsądny wybór dla tych, którzy chcą spać w nocy spokojnie. Jak wynika z wieloletnich statystyk obligacje skarbowe dają pewne 2% rocznie.

Średnioroczne stopy zwrotu dla aktywów w danych okresach (cały świat)

Źródło: Credit Suisse

Obligacje jako bezpieczna inwestycja są rekomendowane dojrzałym wiekiem inwestorom, którzy zbliżają się do emerytury. Czy to oznacza, że inwestowanie w obligacje za młodu zupełnie nie ma sensu?

Oto kilka powodów, dla których inwestowanie w obligacje w relatywnie młodym wieku (powiedźmy: poniżej 40-ki), to niekoniecznie głupota.

Powód 1. Warto zbudować „poduszkę bezpieczeństwa”

Przyszłość jest nieznana. A przezorny zawsze ubezpieczony – mówi znane powiedzonko. Dlatego warto stworzyć sobie pewien bufor finansowego bezpieczeństwa, zanim rzucimy się na kupowanie akcji.

- Nie można wszystkich oszczędności, nawet w młodym wieku, lokować w instrumenty o dużym ryzyku. Warto na początek zatroszczyć się o zbudowanie poduszki bezpieczeństwa. Trzeba posiadać środki, które muszą być do dyspozycji w miarę szybko. Zatem tutaj dobrym pomysłem są fundusze obligacyjne, ponieważ dają one szybki dostęp do środków przy jednocześnie niskim ryzyku, a relatywnie wysokiej stopie zwrotu – twierdzi dr Kamil Gemra, ekspert od rynku obligacji, partner zarządzający agencji InnerValue.

Zobacz także: Jak inwestować w obligacje? Lokata kapitału, czy inwestycja - dr Kamil Gemra | 21% Rocznie | Podcast

Powód 2. Warto zdywersyfikować portfel

Kolejna prastara zasada inwestycyjna mówi, że konieczne jest dywersyfikowanie portfela. Jeśli chcemy mieć większość w akcjach – ok, ale wtedy pozostała część musi być ulokowana bezpiecznie. Na przykład w obligacjach.

- Skala ryzyka powinna być przez inwestora stale monitorowana i utrzymywana na akceptowalnym przez niego poziomie. Stosując różne miary ryzyka, oraz analizując korelację między rynkami, zwiększamy swoje szanse na uniknięcie okresowych strat. Możemy też „wygładzić” stopę zwrotu w dłuższym horyzoncie czasowym. Inwestując musimy pamiętać, że nie wszystko jesteśmy w stanie przewidzieć. Z reguły rynek zaskakuje nas wtedy, gdy najmniej się tego spodziewamy. Z punktu widzenia inwestora indywidualnego należy też pamiętać o emocjach, które bywają złym doradcą. Dlatego dywersyfikacja i rozproszenie ryzyka to najważniejsza zasada inwestowania – podkreśla Izabela Sajdak, zarządzająca BPS TFI.

W jaki sposób zdywersyfikować portfel przy użyciu obligacji?

- W portfelu każdego inwestora powinny się znaleźć obligacje zarówno skarbowe, jak i korporacyjne. Udział tych aktywów jest zależny od cyklu koniunkturalnego i apetytu na ryzyko. Z reguły rynki obligacji dają zarobić wtedy, gdy ceny akcji spadają, i na odwrót – zwraca uwagę Sajdak.

Pamiętajmy, że polski inwestor detaliczny ma możliwość zakupu obligacji skarbowych emitowanych przez Ministerstwo Finansów, obligacji korporacyjnych na Catalyst. Może też inwestować w tego rodzaju papiery poprzez fundusze inwestycyjne.

- Inwestor, który chciałby zwiększyć stopę zwrotu ze swojego portfela, może dodać do niego komponent w postaci obligacji korporacyjnych. Biorąc jednak pod uwagę rozwój rynku Catalyst, dostęp do informacji i możliwości samodzielnej oceny ryzyka kredytowego, uważam, że korzystniejsze dla inwestora indywidualnego jest nabywanie jednostek uczestnictwa funduszy inwestycyjnych – uważa Izabela Sajdak.

Dzięki funduszom obligacji inwestor uzyskuje dostęp do papierów, które są nieosiągalne dla „detalu”, choćby ze względu na wartość nominalną jednej sztuki (duże spółki często emitują papiery o jednostkowej wartości 100 tys. zł). Poza tym w funduszu ryzyko jest dość dobrze rozproszone, a płynność inwestycji jest większa niż przy zakupie bezpośrednim.

Powód 3. Obligacje są dobre, jeśli musimy zrealizować krótkoterminowy cel inwestycyjny

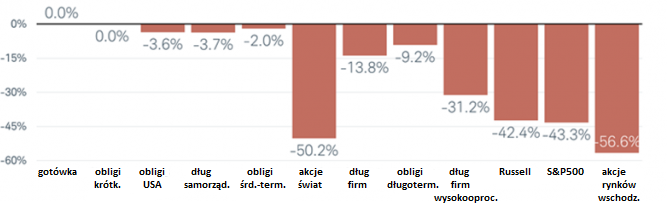

Często planujemy zakup auta, wysłanie dziecka na drogie studia, remont generalny domu czy mieszkania. Tego rodzaju plany mogą przybrać postać celów inwestycyjnych. Są to cele inwestycyjne o horyzoncie 2, 3 może 5-letnim, czyli raczej krótkim lub średnim, a nie długim. Jak wiadomo, w długim terminie trudno stracić na akcjach, ale w średnim lub krótkim... no coż, nigdy nie wiadomo, kiedy nadejdzie rynkowy krach...

Tutaj z pomocą przychodzą obligacje. Pamiętacie, dają (niemal) pewne 2% rocznie. Obligacje skarbowe nie zaskoczą spadkiem wartości o 50% w kilka miesięcy, na rynku akcji to się może zdarzyć.

Największe obsunięcia w okresie 12 miesięcy na wybranych aktywach*

*z lat 1996-2018

Źródło: Bloomberg, Barclays

Powód 4. Obligacje kuponowe dają bezpieczny przychód

Jest jeszcze jedna zaleta obligacji. Dokładnie rzecz biorąc, obligacji kuponowych. Jeśli kupimy takie obligacje, dadzą nam one regularny przychód, w postaci wypłacanych odsetek.

- Tego rodzaju papiery dłużne mogą dać stabilny cash flow, który zostanie zainwestowany albo wykorzystany w inny sposób. A jeśli dojdzie do krachu na rynkach akcji, ten przychód albo będzie stabilizował finanse, albo zostanie wykorzystany do zakupu akcji po obniżonych cenach, wszystko zależy od horyzontu inwestycyjnego – zwraca uwagę Rob Williams, analityk firmy Charles Schwab.

Zobacz także: PCC Rokita kontynuuje program emisji obligacji ze stałym oprocentowaniem 5% oraz publikuje dobre wyniki finansowe

Jak widać, istnieje kilka powodów, dla których warto się zainteresować instrumentem, jakim są obligacje. Ostrzegamy jednak, że zapoznanie się z obligacjami nie jest tak proste, jak się wydaje. Wbrew pozorom, jest to instrument o wiele bardziej skomplikowany od akcji. Mnogość rodzajów obligacji może przyprawić o ból głowy, podobnie jak szczegóły funkcjonowania niektórych rodzajów tych papierów. Z pewnością dla inwestora indywidualnego rozwiązaniem godnym polecenia są fundusze obligacji, zarówno skarbowych, jak i korporacyjnych (ale tutaj uwaga na ryzyko).