Obligacje BEST ponownie dostępne w ofercie publicznej

Już od najbliższego czwartku, 16 listopada, inwestorzy będą mogli zapisywać się na obligacje BEST o łącznej wartości nominalnej 60 mln zł. Są to obligacje o zmiennym oprocentowaniu równym stawce WIBOR 3M powiększonej o marżę 3,4%, co daje ponad 5,1% w skali roku w pierwszym okresie odsetkowym.

Zapisy na obligacje BEST serii T1 będą przyjmowane przez Dom Maklerski PKO Banku Polskiego oraz Biuro Maklerskie Alior Banku. Łącznie to ponad 200 placówek na terenie całego kraju.

"Podobnie jak przy wcześniejszych publicznych emisjach obligacji BEST, wartość nominalna jednej obligacji wynosi 100 zł, a minimalny zapis to 1 obligacja. Dzięki temu w naszej ofercie może wziąć udział szerokie grono inwestorów, również ci z mniej zasobnymi portfelami, szukający atrakcyjnej alternatywy dla lokat bankowych czy inwestycji w akcje"

Oferowane obecnie przez BEST obligacje serii T1 to obligacje 57-miesięczne (z terminem wykupu we wrześniu 2022 r.) o zmiennym oprocentowaniu równym stawce WIBOR 3M powiększonej o marżę w wysokości 3,4%, co daje nieco ponad 5,1% w skali roku w pierwszym okresie odsetkowym.

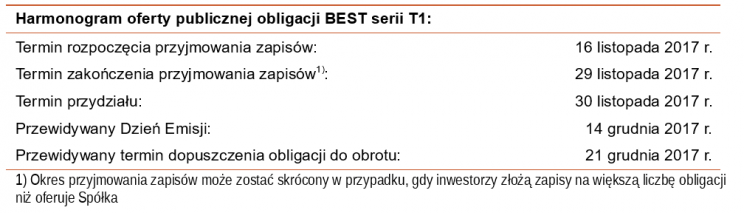

W publicznej ofercie obligacji BEST serii T1 zastosowano rozwiązania sprawdzone przy poprzednich emisjach obligacji Spółki. Dotyczą one m.in. terminów subskrypcji i sposobu przydziału obligacji. Zapisy na obligacje serii T1 zaplanowano na okres od 16 do 29 listopada br. Jeśli jednak inwestorzy złożą zapisy na większą liczbę obligacji niż oferuje Spółka, okres subskrypcji może zostać skrócony. W przypadku, gdy wystąpi Dzień Przekroczenia Zapisów (tj. dzień, w którym łączna liczba obligacji, na jakie inwestorzy złożyli zapisy od początku subskrypcji, przekroczy liczbę obligacji oferowanych), zapisy będą przyjmowane jedynie do końca następnego dnia roboczego. Zapisy złożone w Dniu Przekroczenia Zapisów i kolejnym zostaną natomiast proporcjonalnie zredukowane. W takim przypadku pełna pula obligacji, według złożonego zapisu, zostanie przydzielona jedynie inwestorom, którzy złożyli zapisy przed Dniem Przekroczeniem Zapisów.

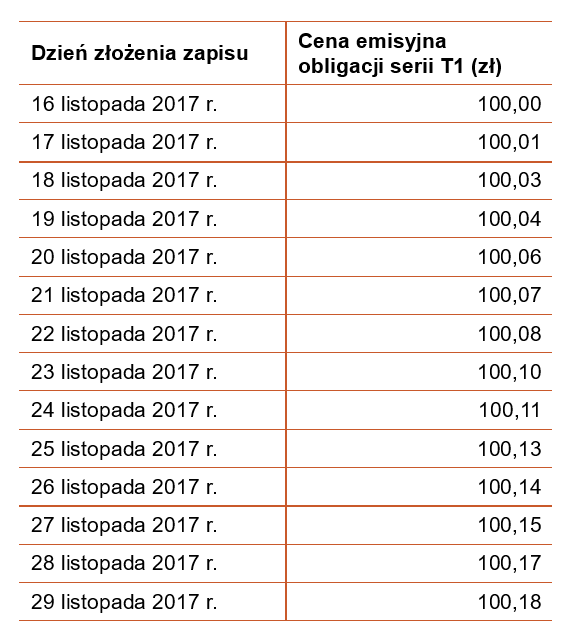

Oprocentowanie obligacji serii T1 będzie naliczane już od pierwszego dnia zapisów (podobnie jak przy emisjach obligacji oferowanych przez BEST w ramach poprzedniego programu). Tym samym nie występuje tzw. okres bezodsetkowy. W związku z tym cena emisyjna obligacji będzie zależeć od dnia, w którym składany jest zapis. Pierwszego dnia cena będzie równa wartości nominalnej obligacji, czyli 100 zł, a w kolejnych dniach będzie powiększona o równowartość naliczonych odsetek.

Emisja obligacji serii T1 jest pierwszą przeprowadzaną przez BEST w ramach trzeciego publicznego programu emisji obligacji o łącznej wartości nominalnej do 350 mln zł. W latach 2014-2017 Spółka przeprowadziła dwa programy o łącznej wartości nominalnej 500 mln zł. Większość emisji zrealizowanych w ramach obu programów była kończona przed zakładanym czasem, z dużą nadsubskrypcją.

Współorganizatorami oraz oferującymi obligacje BEST w ramach obecnego programu są: Dom Maklerski PKO Banku Polskiego (pełniący również funkcję globalnego koordynatora) oraz Alior Bank – Biuro Maklerskie.

Wszystkie serie obligacji oferowanych przez Spółkę w ramach publicznych programów emisji obligacji są sukcesywnie wprowadzane do obrotu na rynku regulowanym, prowadzonym przez GPW w ramach Catalyst.

O BEST

BEST S.A. jest spółką notowaną na Giełdzie Papierów Wartościowych w Warszawie od 1997 r., specjalizującą się w obrocie i zarządzaniu wierzytelnościami nieregularnymi. Grupa BEST aktywnie inwestuje w portfele wierzytelności (przede wszystkim bankowe) z wykorzystaniem funduszy sekurytyzacyjnych oraz świadczy usługi windykacyjne na zlecenie – na rzecz banków, firm telekomunikacyjnych, energetycznych oraz innych podmiotów oferujących usługi masowe.

Połączenie kompetencji z zakresu windykacji należności oraz tworzenia i zarządzania funduszami inwestycyjnymi pozwoliło skupić wszystkie elementy modelu biznesowego w jednej grupie kapitałowej.

Łączna wartość nominalna zarządzanych przez BEST wierzytelności własnych oraz należących do innych podmiotów wynosi 15 mld zł (stan na 30 września 2017 r.). W okresie trzech kwartałów 2017 r. Grupa BEST wypracowała ponad 46,3 mln zł zysku netto oraz ponad 120 mln zł pełnej EBITDA gotówkowej przy przychodach operacyjnych przekraczających 154 mln zł.

Źródło: Spółka, #BST