Dadelo S.A. publikuje prospekt i rozpoczyna publiczną ofertę akcji (IPO)

Spółka Dadelo S.A. (dalej „Spółka” lub „Dadelo”) opublikowała dzisiaj prospekt sporządzony w związku z ofertą publiczną akcji Spółki oraz ubieganiem się o dopuszczenie i wprowadzenie akcji Spółki do obrotu na Giełdzie Papierów Wartościowych w Warszawie („Oferta”).

Dadelo, należąca do Grupy Oponeo, jest jednym z największych i najdynamiczniej rozwijających się podmiotów działających na polskim rynku e-commerce, wyspecjalizowanym w sprzedaży rowerów, części i akcesoriów oraz odzieży rowerowej. Spółka prowadzi sprzedaż on-line przez sklep internetowy działający pod marką centrumrowerowe.pl. Obecnie jedynym akcjonariuszem Dadelo S.A. jest spółka Oponeo.pl S.A., posiadająca 6.867.500 Akcji Istniejących, stanowiących 100% kapitału zakładowego Spółki oraz ogólnej liczby głosów na Walnym Zgromadzeniu („Akcjonariusz Kontrolujący”).

REKLAMA

W ramach Oferty Spółka oferuje nie więcej niż 4.600.000 nowo emitowanych akcji zwykłych na okaziciela Serii C, o wartości nominalnej 0,20 zł każda („Akcje Oferowane”, „Nowe Akcje”). Inwestorom Indywidualnym zostanie przydzielone 25% wszystkich Akcji Oferowanych, a Inwestorom Instytucjonalnym zostanie przydzielone 75% wszystkich Akcji Oferowanych.

O ile wszystkie nowo emitowane akcje zostaną wyemitowane i objęte przez inwestorów, to po przeprowadzeniu Oferty będą stanowić one 40,11% kapitału zakładowego Spółki, uprawniając tym samym do 4.600.000 głosów stanowiących 40,11% w ogólnej liczbie głosów na Walnym Zgromadzeniu.

Maksymalna cena Akcji Oferowanych wynosi 18,00 zł

Zamiarem Spółki jest uzyskanie wpływów z Oferty w kwocie brutto ok. 72,8-82,8 mln zł

Akcjonariusz Kontrolujący oraz Spółka zawarli umowy typu lock-up, w których zobowiązują się do niezbywania akcji Dadelo S.A. przez okres 360 dni od Daty Notowania

Informacje o Spółce Dadelo S.A.

Spółka Dadelo S.A. jest jednym z największych i najdynamiczniej rozwijających się podmiotów działających na polskim rynku e-commerce, wyspecjalizowanych w sprzedaży rowerów, części i akcesoriów rowerowych oraz odzieży rowerowej. Działalność Spółki prowadzona jest w Polsce przede wszystkim przez sklep internetowy działający pod marką centrumrowerowe.pl, a także na platformie dadelo.pl. W prowadzonej działalności Dadelo łączy wieloletnie doświadczenie i wiedzę zespołu zarządzającego, oferując swoim klientom szeroką gamę produktów wraz ze wszystkimi zaletami zakupów online. Odbiorcami produktów Spółki są głównie klienci indywidualni, począwszy od sporadycznych użytkowników rowerów, przez zaawansowanych amatorów po profesjonalistów. W ofercie Spółki znajdują się wszystkie rodzaje rowerów, od rowerów miejskich, poprzez nowoczesne rowery trekkingowe lub crossowe, a kończąc na wysokiej klasy rowerach szosowych, górskich, czasowych oraz rowerach elektrycznych. Ponadto, istotnym elementem oferty Spółki są szeroko rozumiane części oraz akcesoria rowerowe. W ofercie Spółki znajduje się około 12 tys. produktów (SKU) około 300 marek, w tym m.in. Abus, Continental, Elite, Endura, Giro, Hamax, Kellys, Kross, Maxxis, Northwave, Romet, Schwalbe, Shimano, Sigma, SKS, SRAM, Thule, Tacx, Topeak oraz Uvex.

W 2019 r. Spółka wdrożyła do sprzedaży również markę własną Eyen, pod którą oferuje części, stroje i akcesoria rowerowe, oraz markę własną Unity, pod którą oferuje rowery. Spółka w przyszłości zamierza rozszerzyć ofertę rowerów własnych marek.

Dzięki przynależności do Grupy Oponeo, Spółka korzysta z doświadczenia i kompetencji swojego Akcjonariusza Kontrolującego w budowaniu i zarządzaniu biznesami e-commerce na polskim rynku (w tym w szczególności budowania bazy klientów, marketingu SEM/SEO, rozwiązań IT oraz logistyki).

Poza sprzedażą i marketingiem, jednym z kluczowych elementów działalności Spółki jest logistyka pozwalająca na szybką i efektywną realizację zamówień złożonych przez klientów poprzez strony internetowe Spółki. Spółka dysponuje nowoczesnym magazynem wraz z centrum kompletacji towarów i zamówień oraz sprawnym systemem obsługi zwrotów i reklamacji, które zapewniają Spółce sprawną logistykę prowadzonej działalności.

W okresie 9 miesięcy zakończonym 30 września 2020, Dadelo obsłużyła ponad 200 tys. zamówień internetowych, a wartość średniego zamówienia wyniosła prawie 260 zł.

Działamy na sprzyjającym i bardzo perspektywicznym rynku. Mamy unikalną pozycję na styku wielu sprzyjających trendów rynkowych i społecznych. Z jednej strony bardzo szybko rosnący rynek

e-commerce, w którym mamy duże doświadczenie zdobyte w Oponeo.pl, z drugiej popularyzacja zdrowego trybu życia, dynamicznie rosnąca popularność rowerów, używanych zarówno do codziennego poruszania się w miastach, jak i do rekreacji i sportu. Rozwijana jest także infrastruktura rowerowa, co ważne nie tylko w miastach. - mówi Ryszard Zawieruszyński, Prezes Zarządu Dadelo.

Szacujemy wartość całego krajowego rynku rowerów wraz z akcesoriami i odzieżą rowerową na ok. 4 mld zł, ponadto rynek ten jest mocno rozdrobiony. Startujemy, podobnie jak kiedyś Oponeo, z niskiego poziomu - szacujemy swój obecny udział na tym rynku na ok. 1,5 proc. - mamy więc dużo miejsca do rozwoju. Biorąc pod uwagę sprzyjający rynek, a także nasze doświadczenie w tworzeniu i zarządzaniu biznesami e-commerce, jestem przekonany, że Dadelo szybko powiększy swoje udziały rynkowe, w czym na pewno pomogą środki pozyskane z oferty publicznej. – dodaje Ryszard Zawieruszyński.

Kluczowe Przewagi Konkurencyjne i Strategia Spółki

Wykorzystując swoje przewagi konkurencyjne, Dadelo zamierza kontynuować rozwój działalności w obszarze handlu w segmencie e-commerce, dążąc do poszerzenia swojej oferty, zwiększenia bazy klientów i przychodów ze sprzedaży, przy jednoczesnym utrzymaniu wysokiej jakości oferty produktowej i obsługi klienta. Celem strategicznym Spółki jest wzrost udziału rynku rowerów, akcesoriów, części i ubrań rowerowych do poziomu 10% w perspektywie średnioterminowej (3-5 lat). Obecnie Spółka szacuje swój udział na ok. 1,5% na rynku sprzedaży rowerów, części i akcesoriów rowerowych oraz odzieży rowerowej sprzedawanych zarówno w sklepach stacjonarnych, jak i poprzez sprzedaż elektroniczną.

Kluczowe elementy strategii Spółki to :

- Dynamiczny rozwój działalności Spółki w podstawowym segmencie

- Rozszerzenie portfela oferowanych produktów

- Poszerzenie bazy klientów

- Dalszy rozwój Spółki dzięki nabywaniu innych podmiotów i inwestycjom w nowe rozwiązania technologiczne

- Dalsza poprawa rentowności

- Elementy equity story

- Duży potencjał rynku w Polsce (wartość rynku rowerów, części, akcesoriów i odzieży rowerowej szacowany jest na ok. 4 mld zł). Rynek rośnie bardzo szybko ze względu na trendy społeczne związane ze zdrowym stylem życia oraz zmianami w sposobie przemieszczania się po miastach (unikanie komunikacji miejskiej, zatłoczonych ulic) przy jednoczesnym rozwoju drogowej infrastruktury rowerowej

- Rozdrobnienie rynku rowerowego, zarówno pod względem producentów, jak i sprzedawców, co umożliwia szybsze zdobywanie rynku

- Dynamiczny rozwój e-commerce, przy czym w segmencie rowerowym jest duża bariera wejścia, związana z potrzebami kapitałowymi na zatowarowanie oraz kosztami logistyki. Obecnie w Polsce nie ma dużych podmiotów w tym segmencie – dzięki realizacji założeń dotyczących rozwoju środkom pozyskanym z oferty Dadelo ma szansę stać się długoterminowym liderem rynku w Polsce

- Realizacja celów emisyjnych ze środków z Oferty, pozwoli Dadelo, jako jedynemu podmiotowi w Polsce (zarówno w segmencie e-commerce jak i sieci sklepów stacjonarnych) oferować tak szeroki zakres SKU (20-25 tys.) w sektorze rowerów, części i akcesoriów rowerowych

- Sprawdzony know-how z Oponeo.pl (zwiększenie udziałów w rynku z 1% do 35% w 10 lat i trzydziestokrotny wzrost obrotów) – wykorzystanie doświadczenia i zasobów na większym niż opony rynku rowerowym

Wyniki Finansowe Dadelo S.A.

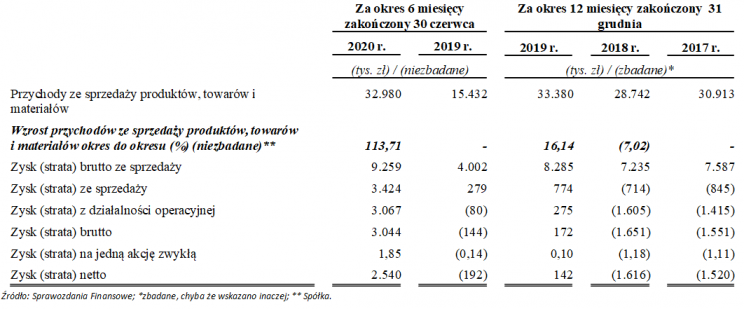

W okresie 6 miesięcy zakończonym 30 czerwca 2020 r. przychody Spółki wyniosły 33 mln zł, a EBITDA 3,6 mln zł (wzrost odpowiednio o ponad 113% oraz 843% rok do roku).

W okresie 12 miesięcy zakończonym 31 grudnia 2019 r. przychody wyniosły 33,4 mln zł (+16% r/r). EBITDA w tym okresie wyniosła 1 mln zł (w 2018 roku EBITDA wyniosła -0,5 mln zł).

Tabela: Wybrane informacje finansowe Dadelo S.A.

Źródło: Sprawozdania Finansowe; *zbadane, chyba że wskazano inaczej; ** Spółka.

Szacunki wyników 3Q 2020

Według szacunków Zarządu Spółki, w okresie 9 miesięcy zakończonych 30 września 2020 r. przychody ze sprzedaży produktów, towarów i materiałów wyniosły około 52 mln zł, tj. wzrosły o około 103% w stosunku do analogicznego okresu 2019 r, co oznacza, że Spółka utrzymała bardzo wysoką dynamikę sprzedaży do analogicznego okresu poprzedniego. Zysk z działalności operacyjnej w tym okresie wyniósł około 5,1 mln zł, a amortyzacja (bez amortyzacji wartości firmy) wyniosła 174 tys. zł. Zysk netto w okresie 9 miesięcy zakończonych 30 września 2020 r. wyniósł około 4,15 mln zł.

Polityka dywidendy

Zarząd nie zamierza rekomendować Walnemu Zgromadzeniu wypłaty dywidendy z zysku netto za rok obrotowy 2020. Za rok obrotowy 2021 i następne, Zarząd zamierza, w zależności od sytuacji finansowej Spółki, rekomendować Walnemu Zgromadzeniu wypłatę dywidendy w kwocie, która będzie stanowiła 30-50% skorygowanego zysku netto Spółki uzyskanego w danym roku obrotowym, o ile nie zaistnieją żadne nadzwyczajne okoliczności zewnętrzne lub nie wystąpią znaczące potrzeby kapitałowe Spółki.

Oferta Publiczna

Na podstawie Prospektu Spółka oferuje nie więcej niż 4.600.000 nowo emitowanych akcji zwykłych serii C o wartości nominalnej 0,20 zł każda („Nowe Akcje”). Spółka zamierza ubiegać się o dopuszczenie i wprowadzenie do obrotu na rynku regulowanym (podstawowym) prowadzonym przez GPW wszystkich akcji w swoim kapitale zakładowym, tj. (i) 6.867.500 istniejących akcji zwykłych serii A o wartości nominalnej 0,20 zł każda, (ii) nie więcej niż 4.600.000 Nowych Akcji (Nowe Akcje i Akcje Istniejące łącznie jako „Akcje”) oraz (iii) nie więcej niż 4.600.000 praw do Nowych Akcji. Oferta stanowić będzie ofertę publiczną kierowaną do inwestorów indywidualnych i instytucjonalnych w Polsce.

O ile wszystkie nowo emitowane akcje zostaną wyemitowane i objęte przez inwestorów, to po przeprowadzeniu Oferty będą stanowić one 40,11% kapitału zakładowego Spółki, uprawniając tym samym do 4.600.000 głosów stanowiących 40,11% w ogólnej liczbie głosów na Walnym Zgromadzeniu. Spółka oraz akcjonariusze kontrolujący zawarli umowy lock-up na okres nie dłuższy niż 360 dni od daty pierwszego notowania akcji.

Cena Maksymalna, Ustalenie Ostatecznej Ceny Akcji Oferowanych

Maksymalna cena Akcji Oferowanych na potrzeby Oferty została ustalona przez Spółkę w porozumieniu z Trigon Dom Maklerski S.A. i wynosi 18,00 zł za jedną Akcję Oferowaną. Ostateczna cena emisyjna zostanie ustalona po przeprowadzeniu procesu budowania księgi popytu wśród Inwestorów Instytucjonalnych oraz będzie uwzględniała obecną kondycję Spółki, jak i warunki rynkowe.

Wykorzystanie wpływów z Oferty

Zamiarem Spółki jest uzyskanie wpływów z Oferty w kwocie brutto około 72,8-82,8 mln zł.

Celem Oferty jest pozyskanie przez Spółkę środków, które Spółka planuje wykorzystać na dalszy rozwój swojej działalności, poprzez:

- nabycie dodatkowych towarów do oferty Spółki i tym samym rozbudowę oferty produktowej do ok. 20-25 tys. SKU, na co Spółka zamierza przeznaczyć około 90-92% wpływów z Oferty (około 60-70 mln zł)

- rozwój infrastruktury magazynowej wykorzystywanej przez Spółkę, na co Spółka zamierza przeznaczyć około 8-10% wpływów z Oferty (około 6,5 mln zł)

Przewidywany harmonogram Oferty

- 4-11 grudnia 2020 r.: okres przyjmowania zapisów od Inwestorów Indywidualnych („Okres Przyjmowania Zapisów od Inwestorów Indywidualnych”) (do dnia 11 grudnia 2020 roku do godz. 15:00)

- 7 grudnia 2020 r.: rozpoczęcie procesu budowania Księgi Popytu wśród Inwestorów Instytucjonalnych

- 11 grudnia 2020 r.: zakończenie procesu budowania Księgi Popytu wśród Inwestorów Instytucjonalnych

- Do 14 grudnia 2020 r.: ustalenie i opublikowanie ostatecznej liczby Akcji Oferowanych, ostatecznej liczby Akcji Oferowanych poszczególnym kategoriom Inwestorów oraz Ostatecznej Ceny Akcji Oferowanych („Data Ustalenia Ceny”)

- 14 – 17 grudnia 2020 r.: okres przyjmowania zapisów od Inwestorów Instytucjonalnych

- 17 grudnia 2020 r.: przyjmowanie zapisów, jeśli nastąpią, przez Inwestorów Zastępczych, którzy odpowiedzą na zaproszenie Firmy Inwestycyjnej

- 18 grudnia 2020 r.: przydział Akcji Oferowanych („Data Przydziału”), zamknięcie Oferty

- około 2 tygodni od przydziału Akcji Oferowanych: przewidywany termin rozpoczęcia notowania Praw do Akcji („PDA”) na GPW, z zastrzeżeniem, że termin ten uzależniony jest również od przebiegu postępowań prowadzonych przez KDPW oraz GPW w przedmiocie dopuszczenia i wprowadzenia Akcji oraz Praw do Akcji do obrotu na rynku regulowanym prowadzonym przez GPW

- około 1 miesiąca od przydziału Akcji Oferowanych: przewidywany termin rozpoczęcia notowań Akcji Istniejących oraz Nowych Akcji (akcje po PDA) na rynku regulowanym prowadzonym przez GPW

Zapisy składane przez Inwestorów Indywidualnych przyjmowane będą w wybranych POK-ach Trigon Dom Maklerski S.A., a także w POK-ach firm inwestycyjnych, które przystąpią do konsorcjum detalicznego i będą przyjmowały od Inwestorów Indywidualnych zapisy na Akcje Oferowane.

Inwestor Indywidualny może złożyć pojedynczy zapis na nie mniej niż 10 Akcji Oferowanych i nie więcej niż 200.000 Akcji Oferowanych. Inwestorzy Indywidualni mają prawo złożyć więcej niż jeden zapis. Lista Punktów Obsługi Klienta Domów Maklerskich przyjmujących zapisy na akcje Dadelo S.A. znajduje się na stronie internetowej Spółki.

Doradcami procesu IPO spółki Dadelo S.A. są: Trigon Dom Maklerski – Menedżer Oferty, cc group sp. z o.o. – Doradca Zarządu oraz DLA Piper Giziński Kycia sp.k. – Doradca Prawny.

Źródło: Spółka