Skonsolidowane wyniki Grupy Kapitałowej Banku Millennium po 3 kwartałach 2021 r.

Skonsolidowany wynik netto grupy Banku Millennium po 3 kwartałach 2021 wyniósł -823 mln zł (-311 mln zł w 3 kwartale). Strata spowodowana była utworzeniem rezerw na ryzyko prawne związane z portfelem walutowych kredytów hipotecznych w wysokości 1 573 mln zł (526 mln zł w 3 kwartale) oraz kosztami indywidualnych ugód z kredytobiorcami kredytów hipotecznych we frankach szwajcarskich - 218 mln zł (146 mln zł w 3 kwartale). Po skorygowaniu wyniku o powyższe koszty, zysk netto Grupy wyniósłby 791 mln zł netto (269 mln zł tylko w 3 kwartale). Sprzedaż nowych kredytów hipotecznych osiągnęła wartość 6,9 mld zł (+ 50% r/r), pożyczek gotówkowych 4,2 mld zł (+20% r/r), co ustanowiło kolejny rekord detalicznej akcji kredytowej.

- Wyniki za 9 miesięcy 2021 roku wskazują na fakt, że Grupa z powodzeniem przezwyciężyła pośrednie i bezpośrednie skutki pandemii. Bez rezerw i kosztów związanych z walutowymi kredytami hipotecznymi, Grupa zanotowałaby zysk netto za 9 miesięcy 2021 roku w wysokości 791 mln PLN i za 3 kwartał 2021 w wysokości 269 mln PLN. Przychody na działalności podstawowej wzrosły, efektywność kosztowa została utrzymana na wysokim poziomie, Bank z powodzeniem rozwija proces digitalizacji i oferuje klientom nowe funkcjonalności. Bank pozostaje otwarty wobec swoich klientów w kwestii walutowych kredytów hipotecznych mając na celu osiągnięcie polubownych rozwiązań na wynegocjowanych warunkach. Dzięki temu, w okresie od stycznia do września 2021 roku, liczba aktywnych walutowych kredytów hipotecznych spadła o prawie 6 600. Warto podkreślić, że w ostatnich miesiącach obniżenie liczby walutowych kredytów hipotecznych w ujęciu miesięcznym i kwartalnym było wyższe niż napływ indywidualnych pozwów przeciwko Bankowi. Obecnie koncentrujemy się na finalizacji strategii na lata 2022-2024, która określi przyszłe kierunki rozwoju Grupy – powiedział Joao Bras Jorge, Prezes Zarządu Banku Millennium.

Główne osiągnięcia finansowe i biznesowe

Wyniki za 3kw21 były kolejnym wskazaniem, że Grupa BM z powodzeniem przezwyciężyła większość bezpośrednich i pośrednich skutków pandemii. W 3kw21 skorygowany zysk przed rezerwami (bez kosztów rezerw na ryzyko prawne portfela mieszkaniowych kredytów walutowych, kosztów prawnych związanych z tym portfelem oraz bez kosztów dobrowolnych konwersji) wyniósł 528 mln zł i był 8% powyżej wyniku w 3kw20 (1-3kw21: 1 525 mln zł, +12% r/r).

Poprawa wynikała z „pozytywnych nożyc operacyjnych” (ang. operating jaws) – przychody w 1-3kw21 wzrosły o 1% r/r (1-2kw21: 0% r/r) z dynamiką r/r wyniku z odsetek zbliżającą się do 0%, tempie wzrostu wyniku z prowizji pozostającym na mocnym poziomie 11% r/r , podczas gdy koszty operacyjne (bez BFG oraz kosztów prawnych) obniżyły się o 9% r/r (1-2kw21: -12%). Przyspieszający wzrost przychodów podstawowych (ang. core income) (3kw21: +8% r/r vs. 5% w 2kw21 oraz -6% w 1kw21) był głównym elementem stabilizującym przychody podczas gdy przychody pozostałe spadły w 1-3kw21 (oraz w 3kw21) z powodu, między innymi, niższych zysków z obligacji oraz przeszacowań. Redukcja kosztów operacyjnych wynikała z oszczędności w kosztach osobowych (1-3kw21: -7% r/r, 1-2kw21: -9% r/r), a przede wszystkich kosztów nieosobowych bez amortyzacji (1-3kw21: -14%, 1-2kw21: -19%). Dodatkowe wsparcie zapewniły składki na BFG, które w 1-3kw21 były o 28% niższe niż w tym samym okresie w zeszłym roku.

Następujące wydarzenia w ciągu ostatnich dwunastu miesięcy determinujące poprawę wyników r/r są naszym zdaniem szczególnie warte podkreślenia:

- kontynuacja odbudowy wyniku z odsetek ze wzrostem r/r w 3kw21 o 6% to poziomu 94% rekordowego poziomu z 4kw19;

- kontynuacja (aczkolwiek wolniejsza) poprawy kwartalnej NIM (261 pb w 3kw21, jedynie 38 pb poniżej szczytu w 3kw19 na poziomie 299 pb oraz 12 pb powyżej najniższego poziomu 249 pb w 3kw20);

- ponad-rynkowy poziom wzrostu kredytów (+6% r/r) pomimo przyspieszenia redukcji portfela walutowych kredytów hipotecznych; stabilny wzrostowy trend produkcji kredytów detalicznych odegrał tu kluczową rolę - wypłaty kredytów hipotecznych w 3kw21 osiągnęły poziom 2,2 mld zł, co oznacza wzrost o 29% r/r. (1-3k21: 6,9 mld zł, wzrost o 50% r/r) przekładający się na udział rynkowy 10.4% w por. z 14,5% w 2kw20, natomiast produkcja pożyczek gotówkowych w 3kw21 osiągnęła nowy rekordowy poziom niemal 1,6 mld zł, wzrost o 30% r/r (1-3kw21: 4,2 mld zł, wzrost 20% r/r); niezależnie od tego nasz portfel walutowych kredytów hipotecznych zmniejszył się o 26% r/r, co jest wynikiem spłat, tworzenia rezerw (zgodnie z MSSF9 rezerwy na ryzyko prawne księguje się jako pomniejszenie wartości brutto zasądzonych kredytów) i konwersji na kredyty złotowe negocjowanych przez Bank oraz kredytobiorców; w wyniku tych czynników udział walutowych kredytów hipotecznych w kredytach Banku brutto ogółem zmniejszył się do 13,6% (kredyty udzielone przez BM:12,6%) z 19,6% (18,3%) w tym samym okresie w zeszłym roku.

- poprawa efektywności kosztowej w wyniku stałego wzrostu ucyfrowienia naszego biznesu, jak również relacji z klientami i silnej odpowiedzi kosztowej na presje przychodowe; spadająca liczba pracowników (liczba aktywnych pracowników spadła o 648, tj. 9% od 3kw20), trwająca optymalizacja naszej sieci dystrybucji fizycznej (liczba oddziałów własnych spadła o 59 jednostek, tj. 12% w ciągu ostatnich dwunastu miesięcy) komplementarna w stosunku do rosnącego udziału usług cyfrowych (klienci cyfrowi: 2,2 mln, wzrost o 9% r/r, aktywni użytkownicy bankowości mobilnej: 1,9 mln, wzrost o 15% r/r); kosztowe działania optymalizacyjne nie tylko prowadziły do nominalnej redukcji kosztów operacyjnych, lecz również przełożyły się na znaczną poprawę efektywności kosztowej; raportowany wskaźnik koszty/dochody („K/D”) spadłi do 45,9% w 3kw21 z 46,4% w tym samym okresie poprzedniego roku ale wskaźnik K/D z wyłączeniem BFG, portfela FV, kosztów prawnych, kosztów dobrowolnych konwersji oraz wpływu pozycji kompensujących rezerwy utworzone na walutowe kredyty hipoteczne dot. portfela d. EB zmniejszył się w ciągu roku do poziomu 41%);

- stabilna jakość portfela kredytowego i w rezultacie niski koszt ryzyka (42 pb w 3kw21 w por. z 80 bp w 3kw20) które odzwierciedlają pozytywne trendy w jakości zarówno portfela detalicznego jak i korporacyjnego oraz dalszą sprzedaż kredytów zagrożonych (NPL) (w samym 3kw21 taka transakcja nie miała jednak miejsca); wskaźnik NPL zmniejszył się do 4,7% na koniec czerwca 2021 r. z prawie 4,9% rok wcześniej;

- depozyty klientów byly stabilne w kwartale (i wzrosły 5% r/r) z depozytami korporacyjnymi rosnącymi 1% kw/kw i depozytami detalicznymi na niezmienionym poziomie; płynność Banku pozostawała na bardzo komfortowym poziomie ze wskaźnikiem K/D w wys. 85,6%;wskaźniki kapitałowe nieco się obniżyły w kwartale (skonsolidowany TCR: 18.2%/T1: 15.1% w porównaniu z odpowiednio 18.7%/15.6% na koniec czerwca’21) gdyż zmniejszenie kapitałów własnych było większe niż spadek aktywów ważonych ryzykiem (RWA);

- Aktywa zarządzane zarówno przez Millennium TFI, jak i fundusze zewnętrzne wzrosły o 1% kw/kw do ponad 9,5 mld zł ze wzrostem r/r o 21%.

Udział w kluczowych segmentach rynku

Wdrożenie strategii

Z uwagi na bezprecedensową skalę zmian środowiska biznesowego spowodowanych wybuchem pandemii COVID-19 na początku 2020 r. Grupa BM podjęła decyzję o przedłużeniu strategii na lata 2018-20 o jeszcze jeden rok i o przygotowaniu nowej strategii na lata 2022-2024 której publikacja jest planowana pod koniec 4kw21.

Bank stara się odbudować na zasadzie like-for-like swoje wyniki operacyjne, na które niekorzystnie oddziałał kryzys COVID-19 oraz jego pośrednie i bezpośrednie konsekwencje w terminie od 1,5 do 2 lat. Zamierza się to osiągnąć poprzez dokończenie obecnego programu redukcji kosztów, wprowadzenie nowego programu efektywności operacyjnej, jak również poprawę wyników biznesowych poprzez ulepszoną wycenę i wzrost sprzedaży produktów podstawowych. Poprawa będzie dodatkowo wspierana przez ostatnią podwyżkę stóp procentowych.

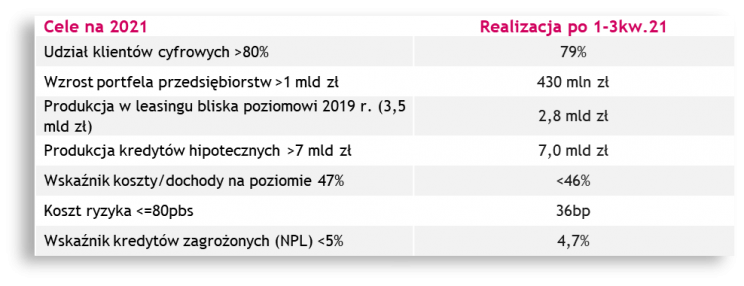

Grupa jest zaawansowana w realizacji swoich celów na rok 2021

Źródło: Spółka, #MIL