Murapol ogłasza zamiar przeprowadzenia pierwszej oferty publicznej akcji i wejścia na GPW w Warszawie

Murapol S.A., jeden z największych i najbardziej doświadczonych deweloperów mieszkaniowych w Polsce, ogłosił zamiar przeprowadzenia przez większościowego akcjonariusza Spółki pierwszej oferty publicznej akcji Spółki, skierowanej do inwestorów indywidualnych w Polsce oraz wybranych inwestorów instytucjonalnych w Polsce i w niektórych innych krajach, poza terytorium Stanów Zjednoczonych Ameryki. Murapol planuje ubiegać się o dopuszczenie i wprowadzenie akcji Spółki do obrotu na rynku podstawowym Giełdy Papierów Wartościowych w Warszawie.

Komentując dzisiejsze ogłoszenie, Nikodem Iskra, prezes Murapol S.A., powiedział: „Zamiar przeprowadzenia przez naszego większościowego akcjonariusza pierwszej oferty publicznej akcji Spółki i następnie debiutu na Giełdzie Papierów Wartościowych w Warszawie jest kamieniem milowym w historii naszej Spółki i zwieńczeniem jubileuszowego roku 20-lecia istnienia Grupy Murapol.

REKLAMA

Choć na GPW notowani są już liczni przedstawiciele branży deweloperskiej, debiut Grupy Murapol da inwestorom możliwość inwestycji w spółkę o unikatowym modelu działalności. Posiadamy najbardziej zdywersyfikowaną geograficznie mapę inwestycji spośród deweloperów notowanych na GPW i bogaty bank ziemi. Mapa naszych inwestycji od początku działalności obejmuje 17 miast Polski, dzięki czemu docieramy do szerokiego grona klientów i możemy korzystać z dynamicznego rozwoju nie tylko największych, lecz również lokalnych rynków mieszkaniowych. Naszym wyróżnikiem na tle polskich deweloperów notowanych na GPW jest również pionowo zintegrowany model biznesowy i specjalistyczny know-how, który zapewnia atrakcyjną marżowość realizowanych inwestycji. Nasz profil finansowy charakteryzuje się kierunkiem wzrostowym przychodów ze sprzedaży mieszkań i konsekwentnym generowaniem znaczących przepływów środków pieniężnych z działalności operacyjnej. Strategia zakłada zrównoważony rozwój Grupy Murapol i jednoczesne dzielenie się wypracowywanymi zyskami z akcjonariuszami.

W ramach pierwszej oferty publicznej nasz większościowy akcjonariusz zamierza zaoferować akcje w liczbie zapewniającej osiągnięcie odpowiedniego poziomu płynności po debiucie na GPW, a jednocześnie planuje pozostać wiodącym akcjonariuszem Spółki i uczestniczyć w jej dalszym rozwoju, czego potwierdzeniem jest umowa lock-up na okres 360 dni.”

Najważniejsze informacje dotyczące Oferty:

- Oferta obejmie do 14.280.000 istniejących akcji, stanowiących do 35% kapitału zakładowego Spółki, należących do większościowego akcjonariusza Spółki, tj. AEREF V PL Investment S.à r.l. („Akcjonariusz Sprzedający”) – podmiotu kontrolowanego przez fundusze zarządzane przez Real Estate Group należącą do Ares Management Corporation („Ares”), wiodącego globalnego zarządzającego inwestycjami alternatywnymi, któremu doradza Griffin Real Estate.

- Akcje zostaną zaoferowane w ramach oferty publicznej przeprowadzanej na podstawie prospektu wyłącznie na terytorium Polski, skierowanej do polskich inwestorów indywidualnych i instytucjonalnych.

- Akcje mogą zostać również zaoferowane wybranym zagranicznym inwestorom instytucjonalnym poza terytorium Stanów Zjednoczonych Ameryki, zgodnie z Regulacją S wydaną na podstawie amerykańskiej ustawy o papierach wartościowych z 1933 r., ze zmianami.

- Szczegółowe warunki Oferty zostaną przedstawione w prospekcie, który zostanie opublikowany po jego zatwierdzeniu przez Komisję Nadzoru Finansowego.

- Murapol zamierza ubiegać się o dopuszczenie i wprowadzenie Akcji do obrotu na rynku podstawowym Giełdy Papierów Wartościowych w Warszawie.

- Rolę Globalnych Współkoordynatorów i Współprowadzących Księgę Popytu będą pełnić: Erste Group, Erste Securities Polska, Pekao Investment Banking oraz Santander Bank Polska S.A. – Santander Biuro Maklerskie. Rolę Firmy Inwestycyjnej pośredniczącej w ofercie publicznej Akcji Oferowanych oraz Współprowadzącego Księgę Popytu i Menadżera Stabilizującego będzie pełnić Biuro Maklerskie Pekao. Erste Securities Polska i Santander Bank Polska S.A. – Santander Biuro Maklerskie będą również pełnić rolę firm inwestycyjnych współpośredniczących w ofercie publicznej. mBank będzie pełnić rolę menedżera oferty (co-bookrunner). Niezależnym doradcą finansowym Spółki w związku z Ofertą jest Rothschild & Co Polska sp. z o.o.

- Spółka, Akcjonariusz Sprzedający oraz Zarząd nie będą oferować ani sprzedawać akcji Spółki przez okres 360 dni od zakończenia Oferty, z pewnymi zwyczajowymi wyłączeniami.

Najważniejsze informacje o Grupie Murapol i jej przewagi konkrencyjne:

Wiodąca pozycja wśród deweloperów mieszkaniowych w Polsce

- Murapol aktywnie działa na rynku nieruchomości mieszkaniowych od ponad 20 lat, co czyni go jedną z najbardziej doświadczonych firm deweloperskich w Polsce. W tym czasie (do 30 września 2021 r.) zrealizował 70 wieloetapowych inwestycji, w których powstały 324 budynki z blisko 20 tys. mieszkań.

- Dzięki osiąganym wynikom sprzedaży i przekazań mieszkań, Grupa znajduje się w czołówce największych deweloperów mieszkaniowych w kraju. W latach 2018-2020 Murapol sprzedał łącznie 8.606 lokali oraz przekazał klientom 8.639 lokali, co daje mu drugie miejsce na polskim rynku pod względem liczby lokali sprzedanych i przekazanych nabywcom.

- W ciągu trzech kwartałów 2021 r. Murapol sprzedał klientom detalicznym 2.316 lokali. Dodatkowo, 1.723 lokale zostały sprzedane inwestorom na rzecz instytucjonalnego wynajmu mieszkań. Łącznie Murapol sprzedał zatem 4.039 lokali, co jest rekordowym wynikiem w historii Grupy jak i na tle polskiego rynku.

Działalność skoncentrowana na dynamicznie rozwijającym się polskim rynku nieruchomości

- Grupa Murapol prowadzi działalność na rynku mieszkaniowym w Polsce, który charakteryzuje się dynamicznym, nieprzerwanym od 2015 r. wzrostem liczby sprzedawanych i oddawanych do użytkowania mieszkań, a także dobrymi perspektywami kontynuacji tego trendu w kolejnych latach.

- Wg danych OECD, w Polsce na 1.000 mieszkańców przypada zaledwie 376 mieszkań – to jeden z najniższych poziomów tego wskaźnika w Europie. Wg danych HRE Think Tank, na koniec 2018 r. deficyt mieszkaniowy w Polsce wynosił ok. 2,1 mln lokali. Stąd polski rynek charakteryzuje ogromny deficyt mieszkaniowy i silny popyt na lokale mieszkalne.

- Do wzrostu popytu na mieszkania przyczyniają się również inflacja oraz stopy procentowe. Z jednej strony przekładają się one na dostępność kredytów hipotecznych, a z drugiej – wpływają na posiadaczy oszczędności poszukujących alternatywnych sposobów ochrony realnej wartości swoich pieniędzy oraz inwestycji oszczędności, w szczególności w okresie wyższej inflacji.

Zdywersyfikowany grograficznie portfel przedsięwzięć deweloperskich skupionych na najbardziej popularnych segmentach rynku oraz jeden z większych banków ziemi

- Oferta Grupy plasuje się w szerokim i najbardziej chłonnym segmencie rynku nieruchomości mieszkaniowych, tj. popularnym (affordable) i popularnym premium (affordable premium).

- Murapol ma w budowie i w przygotowaniu inwestycje deweloperskie w 15 miastach – zarówno w największych aglomeracjach w Polsce, w tym w Warszawie, Krakowie, Wrocławiu, Trójmieście, aglomeracji śląskiej, Poznaniu i Łodzi, jak i w mniejszych miastach regionalnych takich jak Bydgoszcz czy Toruń (wg. stanu na 30.09.2021 r.).

- Dzięki dywersyfikacji geograficznej, Murapol dociera do szerokiego grona klientów i może korzystać z obserwowanego rozwoju nie tylko największych, lecz również lokalnych rynków mieszkaniowych.

- Kolejną przewagą konkurencyjną Grupy Murapol jest duży, systematycznie odnawiany i powiększany bank ziemi, który na koniec września 2021 r. umożliwiał wybudowanie ponad 19,9 tys. lokali (o łącznej powierzchni użytkowej ponad 881 tys. mkw), które można podzielić wg dwóch kategorii – własności i etapu inwestycyjnego:

- ponad 7,8 tys. lokali na gruntach będących własnością lub w użytkowaniu wieczystym Grupy oraz ponad 12 tys. lokali na gruntach objętych warunkowymi umowami przedwstepnymi,

- ponad 5,2 tys. lokali w trakcie realizacji oraz ponad 14,6 tys. lokali w przygotowaniu.

Zintegrowany pionowo model biznesowy, zapewniający Grupie zrównoważony rozwój oraz wysoką marżowość inwestycji

- Wyróżnikiem Grupy Murapol na tle deweloperów notowanych na GPW jest unikatowy, pionowo zintegrowany model biznesowy. Zakłada on koncentrację wewnątrz Grupy wszystkich kompetencji niezbędnych do realizacji przedsięwzięć deweloperskich, począwszy od pozyskiwania gruntów, przez projektowanie architektoniczne i inżynieryjne, budżetowanie inwestycji, zakupy materiałów budowlanych i generalne wykonawstwo, po działania marketingowe i sprzedażowe.

- Wypracowany przez Grupę model biznesowy zapewnia jej wysoką efektywność i kontrolę kosztów, co pozwala na zachowanie wysokich marż.

- Specjalistyczny know-how, sprawdzone rozwiązania i wystandaryzowane projekty umożliwiają Grupie efektywne powielanie jej modelu w nowych lokalizacjach oraz skalowanie działalności.

Rosnące przychody ze sprzedaży i konsekwentnie generowane znaczące przepływy środków pieniężnych z działalności operacyjnej

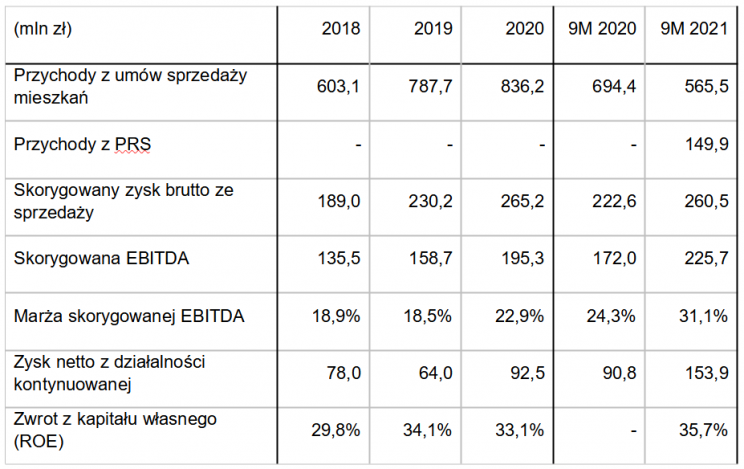

- W latach 2018-2020 Grupa Murapol odnotowała wzrost przychodów z umów sprzedaży mieszkań z 603,1 mln zł do 836,2 mln zł, co oznacza średni roczny wzrost (CAGR) na poziomie 17,7%. Skorygowany zysk brutto ze sprzedaży w tym okresie wzrósł ze 189,0 mln zł do 265,2 mln zł (CAGR 18,5%), natomiast skorygowana EBITDA wzrosła ze 135,5 mln zł do 195,3 mln zł (CAGR 20,1%).

- W okresie pierwszych 9 miesięcy 2021 r. łączne przychody ze sprzedaży mieszkań (w tym przychody z PRS) wyniosły 715,3 mln zł, co oznacza wzrost o 3,0% w porównaniu z analogicznym okresem 2020 r. Skorygowany zysk brutto ze sprzedaży w tym okresie sięgnął 260,5 mln zł (+17,0% r/r), natomiast skorygowana EBITDA wyniosła 225,7 mln zł (+31,3% r/r).

- Profil finansowy Grupy charakteryzuje się ponadto znaczącymi przepływami środków pieniężnych z działalności operacyjnej oraz wysoką obrotowością kapitału własnego.

- Murapol zawdzięcza to m.in. mającemu dominujący charakter dwuetapowemu modelowi nabywania gruntów. Zakłada on zapłatę części ceny nieruchomości po zawarciu warunkowej przedwstępnej umowy sprzedaży, a następnie przeprowadzenie procesów prawno-pozwoleniodawczych. W konsekwencji pozostała część płatności dokonywana jest przy zawarciu umowy przenoszącej własność nieruchomości i po spełnieniu określonych warunków takich jak uzyskanie pozwolenia na budowę. Taki sprawdzony i wypracowany przez lata model budowania i odnawiania banku ziemi jest zdecydowanym wyróżnikiem Grupy Murapol. Taki model nabywania gruntów zmniejsza ryzyko inwestycyjne, umożliwia szybsze wygenerowanie dodatnich przepływów pieniężnych i niższe zapotrzebowanie na kapitał własny w procesie deweloperskim.

- W ocenie Zarządu, wypracowany model zakupu gruntów, wertykalna integracja biznesu oraz pozostawianie marż z kolejnych etapów realizacji przedsięwzięć deweloperskich w Grupie Murapol przekładają się na wyższą zdolność do wypłaty dywidend.

Dobre perspektywy dalszego rozwoju Grupy wynikające z rozpoczęcia realizacji przedsięwzięć deweloperskich w segmencie PRS

- W 2021 r. Murapol podjął strategiczną decyzję o rozpoczęciu współpracy z Ares w nowym i rozwijającym się segmencie instytucjonalnego najmu nieruchomości (platforma PRS, którą zarządzać będzie Ares).

- Umowa Ramowa z Ares, zawarta 19 lipca 2021 r., przewiduje, że do połowy 2026 r. Grupa Murapol przygotuje 10 tys. lokali na rzecz PRS. Liczba ta obejmuje lokale, które w tym czasie będą ukończone i oddane do użytkowania, a także w trakcie budowy, bądź w formie zabezpieczonych praw do gruntu.

- Na koniec września 2021 r. Grupa Murapol rozpoczęła realizację w ramach umowy 6 przedsięwzięć deweloperskich obejmujących blisko 1,4 tys. lokali, oraz była w trakcie projektowania 4 kolejnych inwestycji liczących łącznie ok. 1,7 tys. lokali, co do których podpisane zostały przedwstępne umowy zakupu gruntu. Ponadto, prowadzone były zaawansowane rozmowy dotyczące pozyskania nieruchomości gruntowych umożliwiających budowę kolejnych blisko 2,0 tys. lokali, a potencjalne projekty dotyczące pozostałych ok. 5,0 tys. lokali były przedmiotem analizy.

Doświadczony zespół specjalistów wspierany przez know-how zespołu zarządzającego i nadzorczego

- Kluczowym czynnikiem sukcesu Grupy Murapol są kompetencje i doświadczenie zespołu zarządzającego oraz wiedza i zaangażowanie pracowników.

- Murapol zbudował zespół ponad 500 profesjonalistów dysponujących wiedzą, kompetencjami i doświadczeniem w zakresie prowadzenia wszystkich etapów przedsięwzięć deweloperskich.

- Zarząd Grupy Murapol posiada znaczące doświadczenie branżowe nabyte w toku realizacji wielu rentownych inwestycji deweloperskich w Polsce oraz dysponuje wszechstronną wiedzą i praktyką z zakresu m.in. koordynowania formalno-prawnych aspektów pozyskiwania nieruchomości, zarządzania procesami inwestycyjnymi, a także finansowania, sprzedaży, marketingu, compliance i ładu korporacyjnego, czy też funkcjonowania rynku kapitałowego.

- W Radzie Nadzorczej Spółki zasiadają partnerzy i dyrektorzy Ares, wiodącego globalnego zarządzającego w obszarze inwestycji alternatywnych, oraz Griffin Real Estate, jednego z największych i dynamicznie rozwijających się inwestorów typu private equity w Europie Środkowo-Wschodniej, działającego w sektorze nieruchomości. Członkowie Rady Nadzorczej posiadają bogate doświadczenie branżowe oraz menedżerskie.

Strategia rozwoju

- Celem Grupy Murapol jest zrównoważony rozwój oraz utrzymanie silnej pozycji w branży deweloperskiej w Polsce.

- Przyjęta strategia biznesowa zakłada osiągnięcie liczby lokali przekazywanych klientom na poziomie około 3.200 – 4.200 rocznie (bez uwzględnienia mieszkań budowanych na rzecz PRS) począwszy od 2022 r.

- Poza wzrostem sprzedaży mieszkań klientom detalicznym, Grupa Murapol planuje wykorzystać możliwości wzrostu płynące z rozwijającego się rynku PRS.

- Aby ułatwić reallizację tych zamierzeń Grupa Murapol regularnie nabywa nowe nieruchomości gruntowe – w ciągu pierwszych dziewięciu miesięcy 2021 r. zabezpieczyła prawa do gruntów, umożliwiających budowę ok. 5,6 tys. lokali, w tym ok. 3,9 tys. z przeznaczeniem na sprzedaż klientom detalicznym oraz ok. 1,7 tys. na rzecz platformy PRS.

- Murapol zamierza kontynuować strategię geograficznej dywersyfikacji działalności w Polsce. W tym celu stale uzupełnia i powiększa bank ziemi oraz planuje pozyskać nowe tereny inwestycyjne także poza lokalizacjami, w których działa obecnie. Bierze pod uwagę m.in. Lublin, Szczecin, Olsztyn czy Rzeszów.

- Murapol zakłada, że począwszy od przyszłego roku wydatki na nabycie nieruchomości gruntowych do banku ziemi (bez uwzględnienia nieruchomości dla platformy PRS) będą wynosić 175 mln – 225 mln zł rocznie.

Polityka dywidenda

Silna pozycja finansowa Grupy Murapol umożliwi znaczne wypłaty dywidendy w przyszłości. Zarząd zamierza rekomendować Walnemu Zgromadzeniu wypłatę dywidendy:

- za rok 2021 w kwocie 170 mln zł,

- w następnych latach w kwocie równej co najmniej 75% skonsolidowanego zysku netto uzyskanego w danym roku.

Większościowy akcjonariusz Spółki zadeklarował poparcie dla takiej polityki dywidendowej.

Wybrane wyniki i wskaźniki finansowe Grupy Murapol

Źródło: Spółka