4 argumenty, przemawiające za inwestowaniem w spółki dywidendowe

Dywidendy, czyli forma wypłaty zysku dla akcjonariuszy, są tak stare, jak spółki. Jednak dopiero od 100 lat ekonomiści zaczęli się poważnie nimi zajmować. Ma to oczywiście związek z dojrzewaniem rynków kapitałowych. Mimo dziesiątków lat badań nadal jednak nie rozwiązano kluczowego zagadnienia, dlaczego w ogóle opłaca się inwestować w spółki dywidendowe, a nie w te, które zatrzymują cały zysk. Jedyne co stwierdzono to fakt, że w perspektywie długoterminowej, polityka wypłat dywidend ma znaczenie i to niemałe. Przyjrzyjmy się zatem, jak wygląda sytuacja wypłat dywidend na rynku polskim. Jak indywidualny może skorzystać na włączeniu do portfela spółek dywidendowych?

Dywidendy, czyli forma wypłaty zysku dla akcjonariuszy, są tak stare, jak spółki. Jednak dopiero od 100 lat ekonomiści zaczęli się poważnie nimi zajmować. Ma to oczywiście związek z dojrzewaniem rynków kapitałowych. Mimo dziesiątków lat badań nadal jednak nie rozwiązano kluczowego zagadnienia, dlaczego w ogóle opłaca się inwestować w spółki dywidendowe, a nie w te, które zatrzymują cały zysk. Jedyne co stwierdzono to fakt, że w perspektywie długoterminowej, polityka wypłat dywidend ma znaczenie i to niemałe. Przyjrzyjmy się zatem, jak wygląda sytuacja wypłat dywidend na rynku polskim. Jak indywidualny może skorzystać na włączeniu do portfela spółek dywidendowych?

Dlaczego dywidendy są opłacalne jak nigdy dotąd?

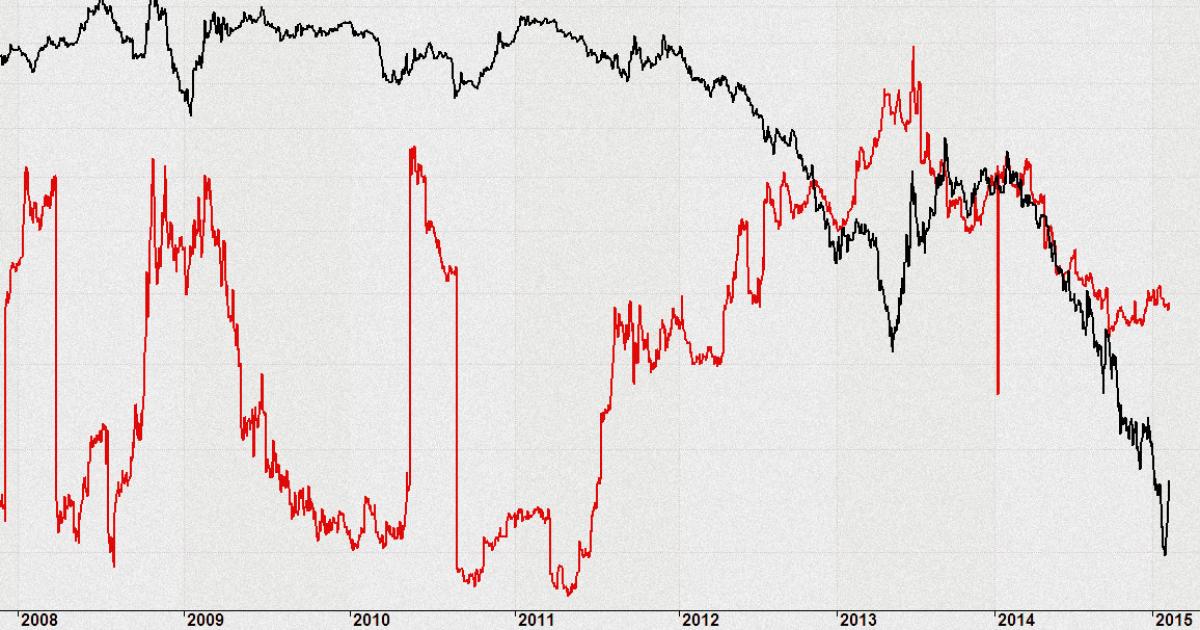

Od początku 2013 roku, dzięki niskiej rentowności obligacji, akcje spółek dywidendowych są wyjątkowo atrakcyjne. Stopa dywidendy dla największych spółek jest wyższa niż rentowność 10-letnich obligacji. Historycznie rzecz biorąc, jest to jednak zjawisko rzadkie. Na naszej giełdzie występuje po raz pierwszy (Wykres 1), a w USA ostatni raz było tak około 60 lat temu. Zwykle stopa z dywidend dla całego rynku (stosunek dywidendy na akcję do ceny akcji) jest niższa niż to, co można uzyskać z obligacji, gdyż inwestorzy oprócz wypłaty zysków liczą także na rozwój firmy i tym samym wzrost ceny akcji. Krótko mówiąc, kiedy ceny akcji rosną, spada przez to stopa dywidendy.

REKLAMA

Wykres 1: Rentowność 10-letnich obligacji Polski (kolor czarny), Stopa dywidend indeksu WIG20 (kolor czerwony), lata 2007 – 2014

Tak więc, obecnie spółki dywidendowe są na czasie, a kupujący ich akcje inwestorzy mogą liczyć na wysokie stopy dywidend i jest to pierwszym argumentem, przemawiającym za zainteresowaniem się obecnie tym tematem. To oczywiście nie oznacza, że tak będzie zawsze. W przyszłości może się to zmienić i znów do łask wrócą spółki rozwijające się, które wolą zatrzymać zysk i przeznaczyć go na inwestycje. Do tego jednak potrzeba ożywienia gospodarczego.

W co lepiej inwestować: obligacje, czy spółki dywidendowe?

Należy się też zastanowić nad kluczowym pytaniem. Co jest bardziej bezpieczne: obligacje czy spółki dywidendowe? Odpowiedź, jak zwykle, jest taka sama: „to zależy”. W głównej mierze zależy od tego, jak duży i zdywersyfikowany portfel jesteśmy w stanie stworzyć. Jeśli możemy kupić tylko jedną, czy dwie spółki dywidendowe, to pamiętajmy, że spółka nie ma obowiązku regularnego wypłacania dywidendy. Nawet jeśli taką politykę ogłosiła. Natomiast, jeśli możemy zbudować portfel z kilku, czy nawet kilkunastu spółek dywidendowych, to ryzyko nie wypłacenia dywidendy przez wybraną spółek się rozkłada i wtedy statystycznie lepiej jest mieć taki portfel niż obligacje.

Tutaj należy zwrócić uwagę, na bardzo istotną zaletę budowy takiego portfela, która daje przewagę nad innymi portfelami akcyjnymi. Otóż jeśli wybierzemy średnie i duże spółki, które regularnie wypłacają dywidendy i zapowiadają ich dalsze wypłaty w polityce dywidend, to otrzymujemy jednocześnie portfel spółek, które są:

- stabilne finansowo

- dobrze osadzone na rynku,

- rentowne,

- ich kursy mają mniejsze wahania.

I to wszystko bez wnikania w analizę wskaźników i żmudnego sprawdzania kondycji finansowej. Jest to niewątpliwa zaleta i drugi silny argument, by uwzględnić dywidendy w inwestowaniu, szczególnie długoterminowym. Tym bardziej, że wypłaty dywidend są najmniej podatnym na kreatywną księgowość wskaźnikiem jakości firmy.

Należy pamiętać, że powyższe twierdzenia odnoszą się do rynków dojrzałych np. USA, gdzie rynek ma długą historię, a przychody z dywidend stanowią znaczącą część przychodów z rynku kapitałowego.

Jak wygląda inwestowanie w spółki dywidendowe na GPW?

Nasz rynek kapitałowy powoli goni Zachód. Sprawdźmy więc, czy w ostatnich latach kryzysu (2011-2015), gdy na rynku zaczęło się mówić o wartości dywidendy, także i u nas sprawdzają się te same zasady.

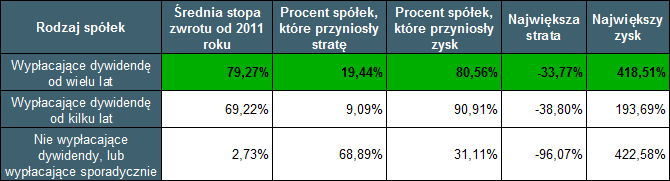

W tym celu przeanalizujmy 140 ważniejszych spółek na GPW, czyli te, które znajdują się w indeksach WIG20, mWIG40 oraz sWIG80. Podzielmy spółki na te, które wypłacają dywidendę od lat, czyli dłużej niż przez ostatnie 4 lata, te które wypłacają dywidendę w ostatnich 4 latach i te które nie wypłacały dywidendy lub robiły to sporadycznie. Wyniki przedstawia Tabela 1.

Tabela 1. Spółki z indeksów WIG20, mWIG40 i sWIG80 z podziałem

na wypłacające dywidendy i nie wypłacające dywidend.

Źródło: obliczenia własne, na postawie danych z Sindicator.net.

Spółki dywidendowe na GPW, średnio rzecz biorąc, wypadły zdecydowanie lepiej niż spółki nie wypłacające dywidend. Aż 84% z nich pozwoliło zarobić, gdy spośród spółek bez dywidend - tylko 38%. Straty też są mniejsze. Najgorsza z dywidendowych spółek straciła 38,80%, podczas gdy spośród pozostałych aż 2/3, tych co spadły, straciło na wartości więcej niż 38,80%. Krótko mówiąc, większość polskich spółek, wypłacających dywidendy jest stabilna finansowo i to od wielu lat.

Spółki dywidendowe generują dwa źródła przychodu dla akcjonariuszy długoterminowych

Trzecią ważną zaletą posiadania spółek dywidendowych w portfelu jest fakt korzystania z dwóch źródeł przychodu – czyli z wypłat dywidend i wzrostu kursu. I tu na pewno pojawia się często pytanie dlaczego kurs miałby w ogóle wzrastać skoro spółka wypłaca zyski, a nie inwestuje?

Jest tak z dwóch powodów. Pierwszy z nich wiąże się z powyższą analizą. Spółki wypłacające dywidendy są już spółkami na tyle dobrze osadzonymi na rynku, że ich rozwój nie zawsze musi być finansowany dużymi nakładami. Drugim powodem jest fakt, że w większości przypadków cały zysk nie jest wypłacany. Po wypłacie dywidendy, spółka często ma nadwyżki na inwestycje.

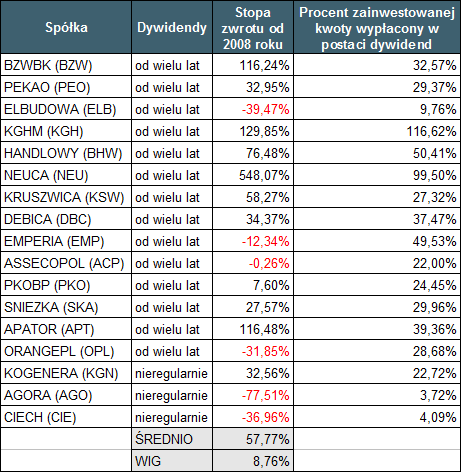

Tyle teorii. Sprawdźmy teraz, jak to wyglądało w praktyce na naszym rynku. Zbadajmy ile zarobiłby inwestor, gdyby na początku bessy, czyli na początku 2008 roku postanowił kupić spółki dywidendowe. Ile by zarobił/stracił, gdyby kupił wtedy tylko te spółki, które regularnie od 2004 (przez cztery kolejne lata) wypłacały dywidendy i reinwestował wypłacone dywidendy?

Takich spółek było wtedy 17 (Tabela 2). Co ciekawe, aż 14 z nich do dziś wypłaca regularnie dywidendy. Pozostałe trzy przestały je wypłacać w późniejszych latach, bądź robiły to nieregularnie.

Tabela 2. Stopy zwrotu ze spółek, które w 2008 roku wypłacały regularnie

dywidendy (od 4 lat), przy założeniu reinwestowania dywidend.

Źródło: obliczenia własne na postawie danych z Sindicator.net.

Wyniki prezentują się bardzo interesująco. Każde 100 zł zainwestowane w taki portfel, dałoby aż 57,77 złotych zysku. W tym czasie inwestycja w indeks WIG dałaby tylko 8,76 zł zysku.

Inwestycje, które finansują się same?

Warto zwrócić uwagę na jeszcze jeden, czwarty argument, który dobrze widać na powyższym przykładzie. Chodzi o ilość wypłaconej gotówki. Aż trzy spółki ( #KGH #NEU i #BHW ) wypłaciły w postaci dywidendy więcej niż 50 złotych na każde 100 złotych zainwestowane (ostatnia kolumna w Tabeli 2). Z psychologicznego punktu widzenia jest to bardzo istotne. Który inwestor chciałby sprzedać akcje, których zakup po 7 latach sam się w połowie spłacił? Świadomość tego faktu bardzo uspokaja i pozwala wytrwać w długoterminowej strategii inwestycyjnej. W takim przypadku nawet duże korekty kursu nie są straszne, a stały strumień dopływu gotówki skutecznie obniża krótkoterminową awersję do ryzyka.

O czym świadczy fakt, że stopa dywidendy spółek z WIG20 jest obecnie wyższa niż rentowność obligacji 10-letnich?

Na koniec warto jeszcze raz odnieść się do obecnej sytuacji rynkowej. Fakt, że stopa dywidendy spółek z WIG20 jest obecnie wyższa niż rentowność obligacji 10-letnich może świadczyć o dwóch rzeczach.

-

Mamy do czynienia z niespotykaną okazją inwestycyjną i rynek akcji jest najlepszym miejscem, w którym warto obecnie ulokować kapitał.

-

Obecna sytuacja na rynku jest taka, a nie inna gdyż inwestorzy dyskontują czarny scenariusz dla gospodarki. Oczekują, że wzrost PKB naszej gospodarki się pogorszy, a wraz z nimi wyniki finansowe spółek na GPW, co w konsekwencji przełoży się na poziom wypłacanych dywidend, czyli ich spadek.

Z jakim scenariuszem będziemy mieli do czynienia? To najważniejsze pytanie, na które musi odpowiedzieć sobie każdy inwestor, który ma zamiar budować portfel dywidendowy.

Posiadanie portfela spółek dywidendowych ma wiele zalet

Mimo obecnej niewiadomej, dywidendy to jednak bardzo ciekawe zagadnienie. Teoretycznie ich wypłata nie powinna mieć wpływu na inwestorów. Jednak analizując tę kwestię od praktycznej strony, ujawnia się szereg zalet posiadania spółek dywidendowych. Najważniejszą z nich jest ułatwienie w odnajdywaniu dobrych i stabilnych spółek, patrząc tylko na historię wypłat dywidend. Ponadto kursy takich spółek mają mniejsze wahania, zaś w długim terminie regularne wypłaty dywidend uspokajają psychikę inwestorów i pozwalają skuteczniej utrzymywać długoterminowy portfel inwestycyjny. Możemy więc, jako inwestorzy rozważać dywidendy, jako wartościowy wskaźnik inwestycyjny, który działa także na naszym rynku.