CCC z nowym modelem biznesowym i członkiem rady nadzorczej. Inwestorzy pozytywnie odbierają zapowiedziane zmiany

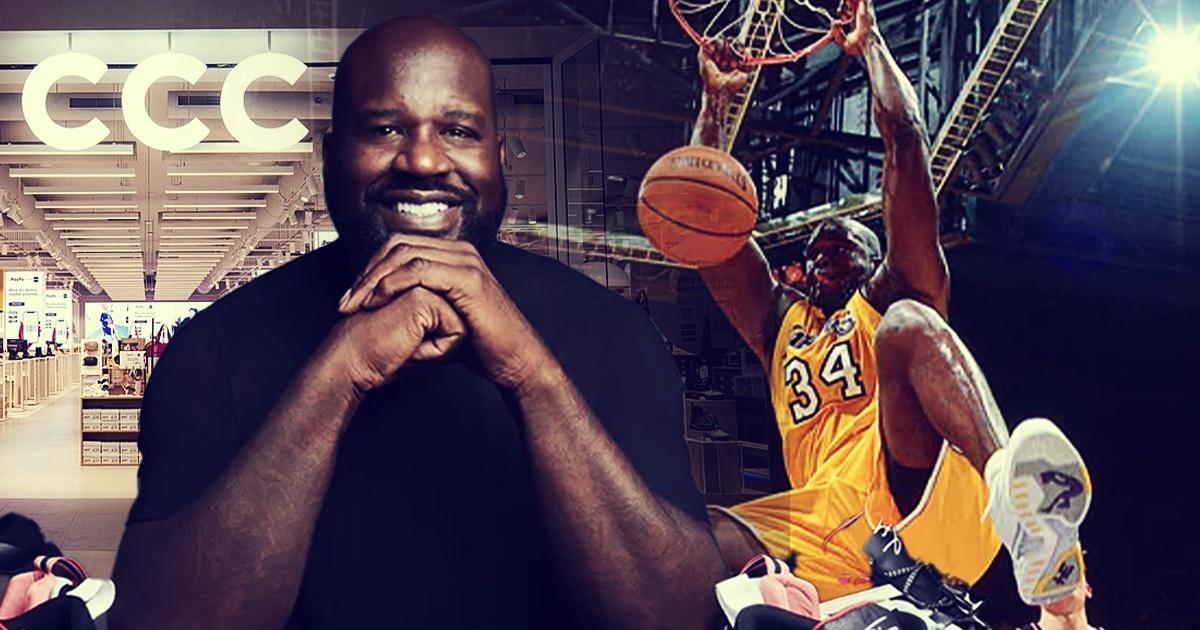

Do rady nadzorczej obuwniczej grupy dołączy Jamie Salter, prezes Authentic Brands Group. Po pierwszych szacunkach dotyczących sprzedaży Reeboka w sierpniu oraz zaprezentowaniu marki Shaq sygnowanej nazwiskiem słynnego koszykarza, notowania CCC zyskują niespełna 7% i są na poziomie najwyższym od 2019 r.

Salter w radzie nadzorczej polskiej grupy stanie na czele komitetu strategii i rozwoju. W najbliższym czasie spółka zamierza przede wszystkim mocniej postawić na inwestycje i wyjście na rynki zagraniczne. Jak pokazują ostatnie wzrosty notowań inwestorzy, choć nie natychmiastowo, pozytywnie oceniają zaprezentowaną wizję. Co na ten temat sądzą eksperci?

REKLAMA

Zobacz także: Grupa CCC pracuje z Authentic Brands Group nad kolejnymi licencjami; prezes ABG wejdzie do RN CCC

Pierwsze owoce współpracy z ABG

Jak usłyszeliśmy podczas czwartkowej konferencji prasowej, w sierpniu marki pozyskane w ramach licencji od ABG odpowiadały za 11% sprzedaży CCC. Co warto zaznaczyć, aż 9% sprzedaży w tym miesiącu przypadło na buty i akcesoria Reeboka. Nowy członek rady nadzorczej polskiej grupy zasugerował, że w przyszłości marki korzystające z licencji ABG mogą stanowić nawet 50% sprzedaży polskiej grupy.

Notowania CCC w ciągu ostatnich 12 miesięcy

„Jesteśmy zadowoleni z wyników w ostatnich miesiącach, liczymy, że pozytywne trendy utrzymają się w przyszłości i III kw. będzie bardzo dobry. Duża w tym zasługa przede wszystkim skrócenia łańcucha dostaw” skomentował Dariusz Miłek, prezes CCC. Podczas konferencji jednocześnie grupa oficjalnie rozpoczęła współpracę ze znanym koszykarzem i akcjonariuszem ABG, Shaquille O'Neal.

Zobacz także: 21% Rocznie 330 EXTRA | Podcast | Jak inwestować - ASBiS, CCC, Shoper, Synektik, ING, Unimot

Nadchodzi nowe podejście

W ramach konferencji omawiającej szacunkowe wyniki grupy w II kw., które pokazały znaczący wzrost EBITDA przy jednoczesnym ograniczeniu kosztów, prezes Dariusz Miłek zapowiedział zmianę strategii związaną przede wszystkim z większymi inwestycjami w nowe sklepy Half Price i CCC oraz wyjście na rynki zagraniczne.

Na te zapowiedzi inwestorzy zareagowali dość gwałtownie spadkiem notowań między 8 a 9 sierpnia wynoszącym ponad 6%. Grupa bowiem dopiero wykaraskała się z problemów i zaczęła poprawiać marże, a tymczasem prezes Miłek ponownie kreśli plany wyjścia na rynki zagraniczne oraz tworzenia około 100 nowych sklepów rocznie, co rodzi potrzeby inwestycyjne. Analitycy w nowej strategii dostrzegają potencjał nowego podejścia zwracając przy tym uwagę, że CCC nadal nie wyczerpało potencjału ograniczenia kosztów.

„Powrót do poprzedniej strategii, czyli zbyt wysoki poziom kosztów, a przynajmniej nieadekwatny do poziomu przychodów, powinien martwić, ale mam nadzieję, że obecna strategia nie ma z tym zbyt wiele wspólnego. II kwartał był kolejnym, kiedy widzieliśmy koszty pod kontrolą i to jest warte docenienia. O ile sądzę, że potencjał do optymalizacji kosztów jeszcze jest, to za rok pewnie pojawiłoby się pytanie o to, co dalej. Wydaje mi się, że inwestycje w powierzchnię na dobrych warunkach, lepszych niż te, które były, mogą być korzystne. Dodatkowo licencje dają spółce nowe możliwości, zwłaszcza w kontekście posiadania Modivo i HalfPrice. Ciekawym ruchem było, moim zdaniem, zamknięcie sklepu internetowego HalfPrice, co otworzyło szereg możliwości” zauważa Sylwia Jaśkowiak, dyrektorka zarządzająca w dziale analiz i rekomendacji DM BOŚ.

Zobacz także: CCC planuje CAPEX na poziomie ok. 275 mln zł rocznie w latach '24-'25 łącznie dla szyldów CCC i HalfPrice

Udany II kw.

Od kwietnia do czerwca 2024 r. CCC wypracowało szacunkowo niemal 2,6 mld zł przychodów, o 6% więcej niż w analogicznym okresie 2023 r. EBITDA wzrosła o 79% do 401 mln zł. Marża brutto podskoczyła o 4 pkt proc. do 49,5%. Za poprawę rezultatów odpowiadały głównie sklepy CCC oraz HalfPrice.

Szacunkowe wyniki grupy CCC w II kw. 2024 r.

Źródło: Spółka