Wezwanie na akcje Bogdanki. O co w nim chodzi i czy warto wziąć w nim udział?

Od piątku 2 października rozpoczyna się wezwanie na akcje Bogdanki #LWB, które ogłosiła Enea #ENA. Zapisy trwać będą do 16 października 2015 r. Cena akcji w wezwaniu wynosi 67,39 zł. Czy warto wziąć w nim udział? Kiedy wezwanie będzie skuteczne i jakie przeszkody mogą pojawić się na drodze Enea do przejęcia Bogdanki. Oto pytania, na które staramy się odpowiedzieć.

Rada Nadzorcza Bogdanki broni się przed wezwaniem, a potem Zarząd przyznaje, że cena w wezwaniu jest godziwa

Zanim przejdziemy do kwestii samego wezwania, prześledźmy krok po kroku, co się właściwie wydarzyło.

REKLAMA

Wykres 1: Notowania Bogdanki, interwał dzienny, rok 2015.

Wszystko zaczęło się w piątek, po sesji z 21 sierpnia, kiedy Enea poinformowała, że wypowiada długoletnią umowę na dostawę węgla ze spółką Bogdanka. W poniedziałek 24 sierpnia kurs akcji Bogdanki zanurkował o ponad 30% (Wykres 1). Trzy dni później Rada Nadzorcza Enea pozwoliła na przejęcie Bogdanki przez spółkę, ale informacja o tym została utajniona.

Mimo, że oficjalnej informacji nie było kurs akcji Bogdanki zanegował całą przecenę z 24 sierpnia, a 14 września Enea opublikowała informację o tym, że planuje przeprowadzić wezwanie. Kurs akcji otworzył sesję gigantyczną luką, dzień później spółka zgłosiła do UOKiK wniosek o zezwolenie na przejęcie.

18 września Rada Nadzorcza Bogdanki zwołała Nadzwyczajne Walne Zgromadzenie Akcjonariuszy, na którym planuje wprowadzić zmiany w statucie spółki, które będą sprawiać, że niezależnie od ilości posiadanych akcji jeden podmiot ma mieć na WZA nie więcej niż 10% głosów. Jest to sposób, który ma uniemożliwić przejęcie Bogdanki, gdyż jednym z warunków skuteczności wezwania ogłoszonego przez Enea jest to, że musi mieć po zakupie akcji co najmniej 50% + 1 głos na WZA Bogdanki.

Do tej pory wszystko wydaje się zrozumiałe. Mamy próbę wrogiego przejęcia, przed którym Zarząd Bogdanki ma zamiar się bronić. Sytuacja uległa jednak nagłej zmianie 28 września, kiedy to Zarząd Bogdanki opublikował komunikat, w którym poinformował, że cena zaproponowana w wezwaniu jest godziwa i korzystna dla akcjonariuszy spółki. Dodatkowo, 30 września Enea zawiesiła zgłoszony do UOKiK wniosek o możliwość przejęcia Bogdanki, do czasu decyzji NWZA Bogdanki zwołanego na 15 października.

W całym ciągu wydarzeń najbardziej zadziwiające jest to, że Rada Nadzorcza Bogdanki najpierw chciała bronić się przed przejęciem, a potem de facto Zarząd spółki, po analizach, zarekomendował akcjonariuszom wzięcie udziału w wezwaniu ogłoszonym przez Enea, uznając, że zaproponowana cena za akcje jest godziwa.

Niepotrzebne Nadzwyczajne Walne Zgromadzenie akcjonariuszy

Bogdanka zwołała NWZA na 15 października 2015. Akcjonariusze mają na nim głosować zapis, który w praktyce będzie ograniczać udział w głosach na Walnym Zgromadzeniu Akcjonariuszy do maksymalnie 10%, niezależnie od liczby posiadanych akcji powyżej tej wartości.

W praktyce to by oznaczało nie tylko to, że wezwanie ogłoszone przez Enea będzie nieskuteczne, ale też to, że właściwie nikt nigdy nie będzie chciał przejąć Bogdanki. Pomysł absurdalny i myślę, że przez rozdrobniony akcjonariat Bogdanki, w składzie którego są głównie OFE nie zostanie przejęty. Gdyby OFE przegłosowały taki zapis, to z automatu zamyka im to drogę do negocjowania wyższej ceny w kolejnym wezwaniu, które mogłoby być ogłoszone przez Enea. Zdrowy rozsądek podpowiada, że WZA Bogdanki nie przegłosuje rekomendowanych przez radę nadzorczą spółki zmian w statucie, bo po co miałoby to robić? Jeżeli OFE nie chcą, aby Enea przejęła spółkę wystarczy, że nie odpowiedzą na wezwanie. Z tego punktu widzenia ogłoszone na 15 października NWZA jest całkowicie niepotrzebne i jedynie wydłuża cały proces.

Kiedy wezwanie na akcje Bogdanki będzie skuteczne?

Oprócz NWZA Bogdanki ogłoszonego na 15 października 2015 roku jeszcze dwie kwestie mogą sprawić, że ogłoszone przez Enea wezwanie będzie nieskuteczne. Drugą przeszkodą może być UOKiK, który może zabronić koncentracji kapitału. Enea wstrzymała zgłoszony od UOKiK wniosek do decyzji NWZA Bogdanki. Jeżeli akcjonariusze Bogdanki odrzucą rekomendowane przez radę Nadzorczą zapisy, to procedowanie wniosku zostanie wznowione, a UOKiK będzie musiał zdecydować, czy przejęcie może zostać przeprowadzone.

Trzecim i najważniejszym kryterium powodzenia wezwania jest wystarczająca liczba inwestorów, która weźmie w nim udział. Enea ogłosiła wezwanie na 22.448.969 akcji, ale zastrzega, że aby je kupiła w transakcji musi wziąć udział co najmniej 16.520.016 akcji. Jest to wystarczający pakiet, aby spółka przejęła całkowitą kontrolę nad Bogdanką i posiadała na WZA 50% + 1 głos.

Czy cena oferowana przez Enea w wezwaniu na Bogdankę jest korzystna?

Ogłoszone przez Enea wezwanie na akcje Bogdanki wywołało wiele kontrowersji. Teraz gdy emocje już nieco opadły, zaproponowana cena wydaje się rozsądna. W rozmowie z nami, Rzecznik Prasowy Enea Sławomir Krenczyk stwierdził:

W naszej ocenie wezwanie, które ogłosiliśmy na Bogdankę jest korzystne dla wszystkich zainteresowanych.

Nam kontrola nad Bogdanką daje operacyjny wpływ na obniżenie kosztów wydobycia węgla. Minimalizujemy w ten sposób ryzyka związane z niepewnością co do przyszłości tego rynku. Przejęcie Bogdanki zagwarantuje Grupie bezpieczne dostawy paliwa po konkurencyjnej cenie, w ramach nowoczesnej grupy paliwowo-energetycznej.

Lubelski Węgiel Bogdanka jest najbardziej efektywnym przedsiębiorstwem górniczym w Polsce, mogącym oferować węgiel po najbardziej konkurencyjnej cenie. Dla kopalni ta transakcja oznacza wzmocnienie jej pozycji w coraz trudniejszym otoczeniu. Będziemy prowadzić wszelkie działania, które polepszą efektywność kopalni, zabezpieczając w ten sposób także miejsca pracy.

Nasza decyzja jest okazją biznesową dla dotychczasowych właścicieli. Jesteśmy inwestorem, który może zaoferować najkorzystniejszą cenę dla jej dotychczasowych akcjonariuszy z premią od obecnego kursu. Oczywiście każdy z akcjonariuszy sam zdecyduje, czy warto skorzystać z tej okazji. Zakup Bogdanki traktujemy jako jedną z opcji zabezpieczenia dostaw paliwa, ale nie jedyną. Zależy nam na powodzeniu wezwania, ale nie za wszelką cenę.

To, że transakcja jest korzystna potwierdza również Zarząd Bogdanki w komunikacie z 28 września 2015, gdzie stwierdził, że po przeanalizowaniu wszystkich aspektów transakcji ocenia, że zaproponowana przez Enea cena za akcje jest godziwa.

Czy OFE odpowiedzą na wezwanie?

Na koniec trzeba powiedzieć to jasno, jeżeli OFE nie odpowiedzą na wezwanie Enea , to na pewno się ono nie powiedzie.

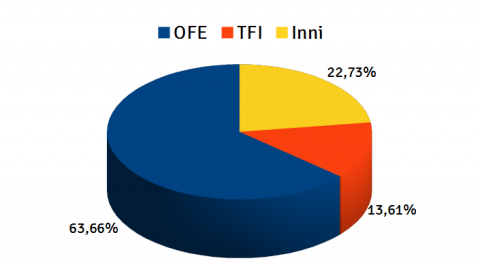

Wykres 2: Akcjonariat Bogdanki.

Jak wynika z danych o akcjonariacie Bogdanki, Otwarte Fundusze Emerytalne posiadają około 64% akcji spółki. I tutaj należy poszukiwać odpowiedzi na pytanie czy wezwanie się powiedzie.

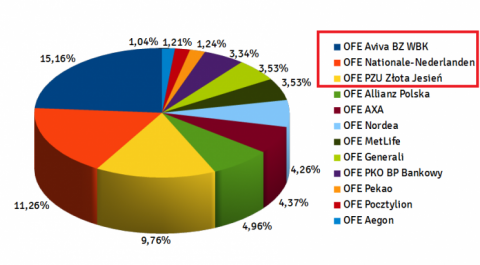

Wykres 3: OFE w akcjonariacie Bogdanki.

Z grona samych OFE trzy największe OFE Aviva, OFE NN i OFE PZU posiadają ponad 35% akcji. To właśnie od tych podmiotów będzie zależeć to czy wezwanie ogłoszone przez Enea się powiedzie.

Nieudane wezwanie NWR na Bogdankę z 2010 roku

Pikanterii obecnym wydarzeniom dodaje fakt, że pod koniec 2010 roku #NWR New World Resources ogłosił wezwanie na 100% akcji Bogdanki, po cenie 100,75 zł na które OFE nie odpowiedziały. Pomimo, że Bogdanka zadebiutowała na giełdzie zaledwie rok wcześniej po cenie 48 zł za akcję Otwarte Fundusze Emerytalne uznały, że zaproponowana wtedy przez NWR cena nie była godziwa. Od tamtego czasu mija dokładnie 5 lat i dowiadujemy się, że cena proponowana przez Enea, czyli 67,39 zł jest już godziwa.

Warto jednak zaznaczyć, że dołączenie przez Bogdankę do grupy Enea rzeczywiście przynosi długoterminowe korzyści spółce. Bez kontraktu z Enea akcje Bogdanki są dziś warte dużo mniej. Tylko, że ta ocena jest na dziś, za 2-3 lata sytuacja na rynku węgla może tak się zmienić, że wyceny będą zdecydowanie inne i być może zaproponowana cena za jaką Enea przejmie Bogdankę będzie wyjątkowo atrakcyjna.

Czy inwestorzy indywidualni powinni odpowiedzieć na wezwanie?

Powodzenie wezwania na akcje Bogdanki właściwie nie zależy od tego czy inwestorzy indywidualni na nie odpowiedzą. Decydującą rolę będą miały OFE, które posiadają większość akcji Bogdanki. Z jednej strony OFE mogą chcieć sprzedać akcje po atrakcyjnej cenie, a z drugiej strony mogą nie chcieć pozbywać się akcji w przypadku powodzenia wezwania. Długoterminowa współpraca pomiędzy Enea, a Bogdanką rzeczywiście wyjdzie na korzyść tej drugiej. Z drugiej strony OFE są zaangażowane w Enea, więc w pewien sposób na sprzedaży akcji Bogdanki też skorzystają.

Pytanie tylko czy nie będą chciały powalczyć o wyższą wycenę i dlatego nie odpowiedzą na pierwsze wezwanie. Z drugiej strony nie wiadomo czy Enea ogłosi drugie wezwanie, z wyższą ceną. Jak twierdzi spółka, przejęcie Bogdanki to tylko jeden ze scenariuszy na zabezpieczenie dostaw, ale nie jedyny bo na stole są alternatywne. Także prawidłowa odpowiedź na postawione pytanie brzmi „to zależy”.

Jeżeli wezwanie nie dojdzie do skutku, a inwestycję w akcje Bogdanki traktujemy krótkoterminowo to lepiej nie odpowiadać na wezwanie tylko sprzedać akcje na rynku. Jeżeli jesteśmy jednak inwestorami długoterminowymi i zakładamy, że OFE tłumnie odpowiedzą na wezwanie, a Enea przejmie Bogdankę, to lepiej nie sprzedawać akcji. Ścisła współpraca obydwu pomiotów wyjdzie w długim terminie na korzyść Bogdance. Najgorszą opcją wydaje się zapis w wezwaniu. Różnica pomiędzy ceną rynkową, a tą w wezwaniu może być stosunkowo niewielka, a ryzyko, że się zostanie z akcjami duże. Ponadto po drodze są jeszcze dwa znaki zapytania, NWZA Bogdanki z 15 października i ostateczna decyzja UOKiK. Obywa mogą zniweczyć wezwanie.

Sprawdź także: