Akcjonariusze mniejszościowi spółki Integer łączą siły przeciwko Brzosce i funduszowi Advent

Powstaje stowarzyszenie akcjonariuszy Integer.pl, które zamierza wywalczyć podwyższenie ceny w wezwaniu ogłoszonym przez Rafała Brzoskę i fundusz Advent. Wzywający oferują 41,1 zł za papier. Według członków formującego się stowarzyszenia oferta jest zgodna z prawem, ale nie jest godziwa.

Fundusz private equity Advent International i prezes oraz główny akcjonariusz Integer.pl Rafał Brzoska ogłosili niedawno wezwanie na akcje spółek Integer.pl (paczkomaty) i Inpost (usługi pocztowe). Chcą zapłacić po 41,1 zł za walor tej pierwszej (i 9,5 zł za papier tej drugiej) a potem ściągnąć firmy z parkietu.

REKLAMA

Zobacz także: R. Brzoska ma umowę z inwestorem ws. wezwania na Integer.pl i delistingu spółki

Tymczasem spora grupa akcjonariuszy Integer.pl uważa, że zaoferowana cena jest co prawda zgodna z prawem, ale nie jest godziwa. Zawiązali oni, nieformalne na razie, stowarzyszenie. Na stronie internetowej stowarzyszenia można zapoznać się z ich argumentami w tej sprawie.

Wartość księgowa Integer.pl to 60,2 zł za papier

Członkowie stowarzyszenia wymieniają kilka argumentów przemawiających za tym, że Brzoska i Advent chcą zapłacić za akcje Integer.pl zbyt mało. Warto przytoczyć jeden z najważniejszych:

W tym momencie duet wzywających do skupu akcji zaproponował nam cenę bez uwzględnienia poprawy działalności spółki. Cena wezwania na poziomie 41,1 zł określa wartość Integera na 319,1 mln zł, podczas gdy wartość księgowa przedsiębiorstwa wynosi wg raportu blisko 468 mln zł, co odpowiada ponad 60,2 zł w przeliczeniu na jedną akcję. Rozbieżność w samej cenie w stosunku do wartości księgowej jest, delikatnie mówiąc, spora

Co ciekawe, fundusz Advent, jakby spodziewając się że zaproponowana cena będzie wywoływać kontrowersje, opublikował swoje argumenty przemawiające za nią. Podkreślił, że proponowana kwota stanowi:

- premię w wysokości 19 proc. w porównaniu do ceny pozbawionej wpływu związanego z przypuszczeniami o potencjalnej transakcji M&A, za którą przyjmuje się cenę z dnia 2 sierpnia 2016 r. (34,50 zł za akcję na zamknięciu notowań);

- premię w wysokości 21 proc. w porównaniu do średniej arytmetycznej ze średnich dziennych cen ważonych wolumenem obrotu z okresu 6 miesięcy poprzedzających ogłoszenie wezwania, która wynosi 33,92 zł;

- premię w wysokości 6 proc. w porównaniu do średniej arytmetycznej ze średnich dziennych cen ważonych wolumenem obrotu z okresu 3 miesięcy poprzedzających ogłoszenie wezwania, która wynosi 38,81 zł.

Akcjonariusze mniejszościowi mają szansę na skuteczną obronę

Stowarzyszenie zapowiada jednak twardą walkę o podwyższenie ceny w wezwaniu:

W chwili obecnej skupiamy już ponad 60 akcjonariuszy posiadających łącznie ponad 226 tysięcy akcji, to jest prawie 3 proc. kapitału spółki. Stale zgłaszają się do nas nowe osoby, oferując zarówno pomoc merytoryczną, jak i swoje akcje do kompletu

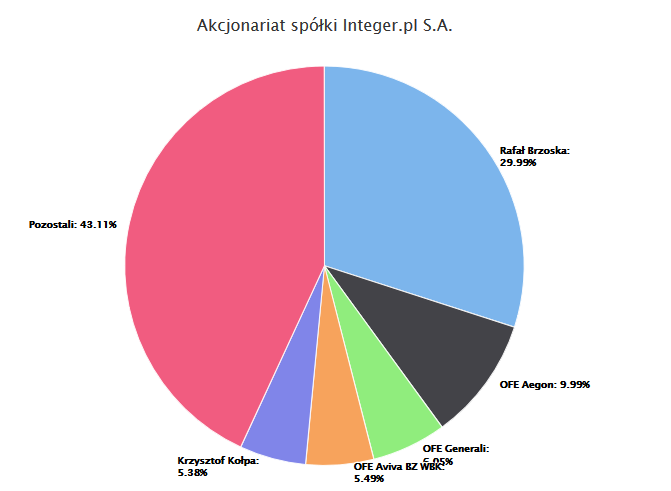

Stowarzyszenie powinno zebrać akcjonariuszy mających ponad 10 proc. walorów, aby uniknąć przymusowego wykupu (tzw. squeeze-out). Czy to możliwe? Według nas: tak. Wystarczy popatrzeć na skład akcjonariatu – jego duże rozdrobnienie zwiększa szansę.

Źródło: Strefa Inwestorów

Należy jednak zwrócić uwagę, że drobnych akcjonariuszy goni czas. Rozpoczęcie przyjmowania zapisów w wezwaniu nastąpi 16 marca 2017 r. i potrwa do 19 kwietnia 2017 r. włącznie.

Zobacz także: Akcjonariat Integer.pl

Integer.pl znalazł się między młotem, a kowadłem

Czas goni również Brzoskę i jego spółkę. Pod koniec czerwca upływa zawieszenie kowenantów Integer.pl, o czym więcej pisaliśmy TUTAJ. Kowenanty to klauzule chroniące obligatoriuszy i banki. Integer.pl jest zadłużony na około 170 mln zł. Jeśli do tego czasu spółka Brzoski nie pokaże dobrych wyników finansowych, będzie zmuszona wykupić natychmiast wszystkie wyemitowane papiery dłużne.

Można więc dojść do wniosku, że Brzoska i Advent znaleźli się między młotem a kowadłem. Z jednej strony chcą skupić akcje Integer.pl po jak najniższej cenie, więc spółka nie powinna zachwycać wynikami. Z drugiej strony, pod koniec czerwca spółka powinna zachwycać wynikami, a szczególnie EBITDA (czyli zyskiem przed opodatkowaniem, amortyzacją itd.), inaczej wierzyciele – a jednym z największych jest jeden z funduszy typu FIZAN z grupy PZU – bez litości wycisną ją jak cytrynę...

Co prawda Advent zadeklarował, że po przejęciu Integera zrefinansuje jego zadłużenie, ale co jeśli do niego nie dojdzie, a spółka nie będzie spełniać warunków co do kondycji finansowej?

Oświadczenie funduszu Advent

Po publikacji artykułu przedstawiciele funduszu Advent wysłali nam swoje oświadczenie w którym ustosunkowali się do całej sytuacji.

Szanujemy prawo inwestorów indywidualnych do wyrażania opinii o naszym wezwaniu, jednak uważamy, że zaproponowane przez nas warunki są uczciwe, biorąc pod uwagę obecną sytuację grupy Integer oraz uwarunkowania rynkowe. Wszystkie parametry wezwania zostały już zaprezentowane i wierzymy, że inwestorzy mają wszystkie informacje, niezbędne do podjęcia decyzji