Poziom dywidend z WIG20 sugeruje, że to najlepszy moment na inwestowanie w akcje, w całej historii GPW

Dzisiaj kilka słów o inwestowaniu na "zdrowy, chłopski rozum". Rzucamy w kąt wszelkie narzędzia analizy technicznej oraz modele wyceniania spółek. Przyjrzymy się jedynie poziomowi wypłacanych dywidend oraz rentowności obligacji. Porównanie tych dwóch parametrów sugeruje bowiem, że nigdy w historii GPW wyceny akcji największych spółek nie były tak atrakcyjne, jak teraz.

Na początek zagadka

Pytanie 1: Która inwestycja jest bardziej bezpieczna?

REKLAMA

Kupno 1 sztuki obligacji Skarbu Państwa, dającej 3% rocznie, czy też zakup 1 akcji dużej spółki z #WIG20, która wypłaca dywidendę na poziomie 5%?

Odpowiedź: Mimo wszystko w takim zestawieniu lepiej wypadają wciąż obligacje. Bo jedna, nawet duża spółka, może wpaść w kłopoty i obniżyć stopę wypłacanej dywidendy. Atrakcyjna wycena może być spowodowana oczekiwaniami spadku zysków.

A teraz druga wersja.

Pytanie 2: Która inwestycja jest bardziej bezpieczna?

Kupno obligacji Skarbu Państwa, dających 3% rocznie, czy też zakup koszyka spółek z indeksu #WIG20, które wypłacają dywidendę na poziomie 5%?

Odpowiedź: Tym razem prawidłową odpowiedzią jest oczywiście zakup akcji, z indeksu #WIG20. Wytłumaczmy zatem dlaczego.

Amerykańskie akcje najtańsze od 1950 roku

Zanim przejdziemy do obecnej sytuacji na polskiej giełdzie, warto "rzucić okiem" na rynek amerykański w szerszej perspektywie, aby pokazać zależność, którą chcemy omówić.

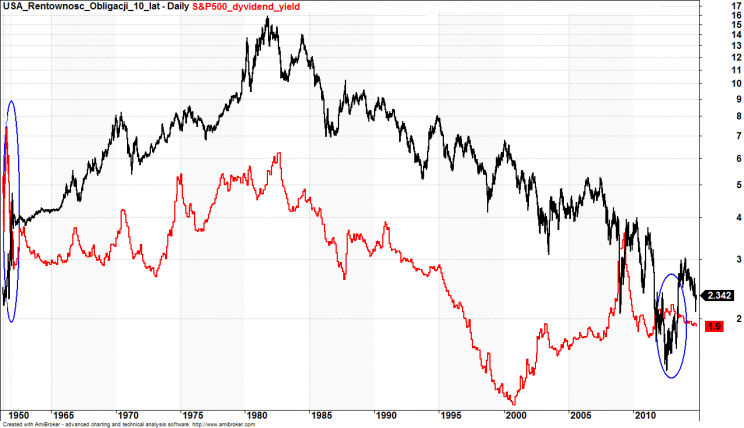

Wykres 1: Rentowność 10-letnich obligacji USA (kolor czarny), stopa dywidend indeksu S&P500 (kolor czerwony), lata 1940 – 2014.

Jeżeli zestawimy ze sobą rentowność 10-letnich obligacji USA ze stopą dywidendy spółek z #SP500 (Wykres 1), to zauważymy ciekawą zależność. Ogólnie rzecz biorąc, przez większość czasu, rentowność obligacji jest większa od stopy dywidend (czarna linia powyżej czerwonej). To naturalne zjawisko, gdyż inwestorzy giełdowi kupują akcje ze względu nie tylko na obecne dywidendy, ale również wzrost wartości akcji wraz z rozwojem firmy i zysków.

Sytuacja odwrotna do opisanej, miała miejsce od początku lat 50-tych, na rynku amerykańskim tylko trzykrotnie. Stopa dywidendy z indeksu #SP500 przewyższała rentowność 10-letnich obligacji USA pod koniec lat 50-tych, w lutym 2009 i w 2012 roku.

W tej chwili, rentowność obligacji USA oscyluje na poziomie 2,3%. Stopa dywidendy spółek z #SP500 wynosi natomiast 1,9%. To oznacza, że, historycznie rzecz biorąc, akcje amerykańskie są mimo wszystko bardzo atrakcyjne, zwłaszcza jeżeli dalej będą poprawiać wyniki finansowe, a stopy procentowe utrzymają się na obecnym poziomie.

Najlepszy wskaźnik prognozujący giełdowe krachy

Dynamika stopy dywidendy, to najważniejszy czynnik wyceny na rynku akcji.

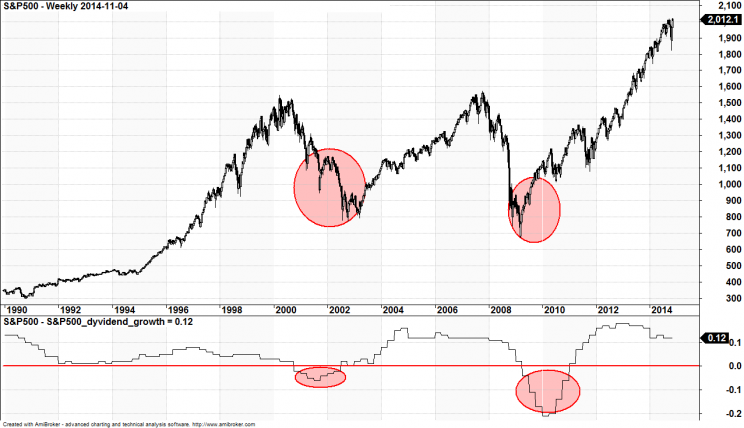

Wykres 2: Indeks S&P500 (góra), kwartalna dynamika zmiany poziomu dywidend spółek z S&P500 (dół), lata 1990 - 2014.

Krach na rynku pojawia się tylko i wyłącznie wtedy, gdy dynamika poziomu dywidend dla indeksu jest ujemna (Wykres 2, czerwone okręgi). To się zdarza niezwykle rzadko, gdyż, aby to miało miejsce dla całego indeksu, gospodarka musi wpaść w recesję. W przypadku indeksu #SP500, taka sytuacja miała miejsce w 2001 i 2008 roku. Jeżeli dywidendy rosną, to każda przecena na rynku akcji okazuje się być tylko korektą przed kontynuacją wzrostów.

I tu dochodzimy do odpowiedzi na nasze drugie pytanie. O ile inwestycja w jedną dywidendową spółkę może być uznawana za ryzykowną, to portfel dużych dywidendowych spółek już taki nie jest. Dzięki dywersyfikacji, ogólny poziom dywidend z portfela będzie bowiem rósł wraz ze wzrostem gospodarczym w kraju i w związku z tym, oprócz zysków z dywidendy, możemy liczyć na wzrost wyceny akcji.

Jak wygląda obecna stopa dywidendy indeksu WIG20?

"Zdrowy, chłopski rozum" mówi, że akcje na GPW nigdy w historii nie były tak tanie, jak teraz.

Wykres 3: Rentowność 10 letnich obligacji Polska (kolor czarny), Stopa dywidend indeksu WIG20 (kolor czerwony), lata 2007 - 2014

Po raz pierwszy w historii polskiego rynku kapitałowego, mamy do czynienia z sytuacją, kiedy stopa dywidendy spółek z #WIG20 jest wyższa od rentowności 10-letnich obligacji Skarbu Państwa. Przy założeniu, że PKB Polski będzie dalej rosło oznacza to, że mamy na rynku najlepszy moment do inwestowania długoterminowego. Inwestor ma szansę partycypować w wyższych od rentowności obligacji dywidendach i jeszcze mieć perspektywę na wzrost wycen akcji, wraz z poprawą ich wyników.

Wykres 4: Indeks WIG20TR, lata 2005 - 2014.

Kuriozalnie, to oznacza, że pomimo tego, że indeks #WIG20TR we wrześniu 2014 wyszedł na najwyższe poziomy od 2007 roku, akcje są wciąż atrakcyjne. Dlaczego? Spójrzmy na dane. Wartość PKB nominalnego Polski wynosiła w 2007 roku 1175266 mln zł, a pod koniec 2013 roku już 1635745,8 mln zł. To oznacza wzrost o 39%. W tym samym czasie wyceny spółek na giełdzie są wciąż, średnio rzecz biorąc, poniżej tych z 2007 roku.

Wszystko wskazuje na to, że polskie akcje nigdy nie były tak tanie

Na naszych oczach tworzy się historia, gdyż polskie akcje nigdy nie były tak tanie jak teraz. Niezwykle atrakcyjnie wygląda zwłaszcza sytuacja największych spółek, wypłacających duże dywidendy. To niejako uzasadnia silną postawę indeksu #WIG20 w ostatnich miesiącach. Pozytywne jest jednak to, że pomimo wzrostów wyceny rynkowe są wciąż niezwykle atrakcyjne, zwłaszcza jeżeli założymy, że Polska gospodarka będzie się dalej rozwijać.

Artykuł uczestniczy w akcji Stowarzyszenia Inwestorów Indywidualnych pt. "Oszczędzaj na emeryturę".

P.S. Zaproszenie na konferencję Profesjonalny Inwestor 2014

W tym roku, na zaproszenie Stowarzyszenia Inwestorów Indywidualnych, będę miał niezwykłą przyjemność poprowadzić prezentację na konferencji Profesjonalny Inwestor 2014, która odbędzie się w dniach 21 - 23 listopada 2014 r., w Zakopanem. Temat prezentacji to "Zmiany w OFE - jak je wykorzystać w inwestowaniu na GPW". W ramach swojego wykładu, największy nacisk położę na drugą część tematu, czyli jak zmiany w OFE wykorzystać w inwestowaniu.

W tym roku, na zaproszenie Stowarzyszenia Inwestorów Indywidualnych, będę miał niezwykłą przyjemność poprowadzić prezentację na konferencji Profesjonalny Inwestor 2014, która odbędzie się w dniach 21 - 23 listopada 2014 r., w Zakopanem. Temat prezentacji to "Zmiany w OFE - jak je wykorzystać w inwestowaniu na GPW". W ramach swojego wykładu, największy nacisk położę na drugą część tematu, czyli jak zmiany w OFE wykorzystać w inwestowaniu.

Wśród prelegentów na konferencji, oprócz mojej skromnej osoby, pojawić się mają też m.in. Paweł Szczepanik, Wojciech Białek czy Grzegorz Zalewski. Zapowiada się ciekawe wydarzenie i będzie mi niezwykle miło spotkać się i porozmawiać w kuluarach z osobami, które się na nie wybierają. Do zobaczenia!

Dowiedz się więcej o konferencji

Profesjonalny Inwestor 2014