Ferro, Synektik, VIGO i 11 innych, prognoz analityków dla wyników za 2Q2022 spółek z warszawskiego parkietu

Już powoli na warszawskim parkiecie wraca sezon wynikowy. Przygotowaliśmy szybki przegląd spółek z Giełdowego Programu Wsparcia Pokrycia Analitycznego 3.0 z prognozami wyników. Dostęp do pełnych raportów oraz newslettera znajdziemy na stronie www.gpw.pl/gpwpa.

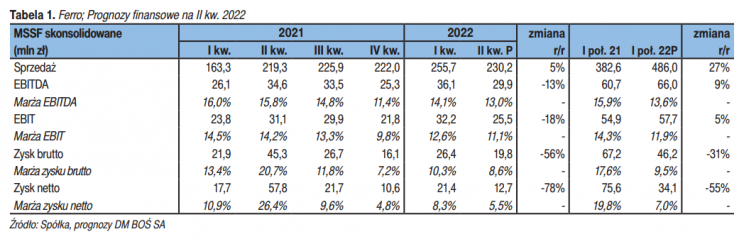

FERRO

Spółka FERRO działa w sektorze materiałów budowlanych. DM BOŚ rekomenduje KUPUJ (fundamentalnie) oraz NEUTRALNIE (relatywnie) z ceną docelową na poziomie 37,1 PLN. „Wyniki Grupy w II kw. 2022 powinny być dobre operacyjnie, lecz gorsze kw./ kw. i r/r z uwagi na wysoką bazę. Spodziewamy się przychodów/ zysku operacyjnego w wysokości 230 mln zł/ 26 mln zł w II kw. 2022P. Zysk netto będzie pod presją wyższego r/r kosztu kredytu i ujemnych różnic kursowych. Zysk netto II kw. ub. r wspierany był zaksięgowaniem odsetek i należności głównej w związku z wygraną sprawą z Urzędem Skarbowym (Spółka otrzymała 35 mln zł)”.

REKLAMA

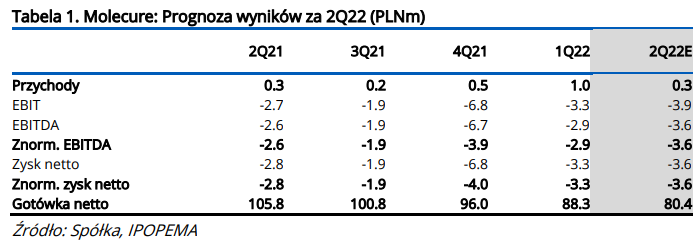

MOLECURE (Poprzednio OncoArendi Therapeutics)

Analitycy zawiesili rekomendację po informacji o rozwiązaniu umowy licencyjnej przez Galapagos w projkecie OATD-01. „Czekamy na wyniki badań interakcji z lekami nintedanib i pirfenidone, których zarząd oczekuje w 4Q22.”. Spółka opublikuje wyniki za 2Q2022 30 września. DM Ipopema prognozuje: przychody na poziomie PLN 0.3m (granty związane z kosztami operacyjnymi). Zakładamy, że koszty operacyjne były wyższe r/r z powodu uruchomienia nowych programów badawczych. W konsekwencji, spodziewamy się straty EBITDA na poziomie PLN 4m w porównaniu ze stratą EBITDA PLN 3m rok wcześniej; szacujemy nakłady na projekty R&D (ujęte w przepływach inwestycyjnych) netto po dotacjach w wysokości PLN 4m i prognozujemy gotówkę netto PLN 80m na koniec czerwca w porównaniu z PLN 88m na koniec marca, co oznacza zmniejszenie poziomu gotówki o PLN 8m.

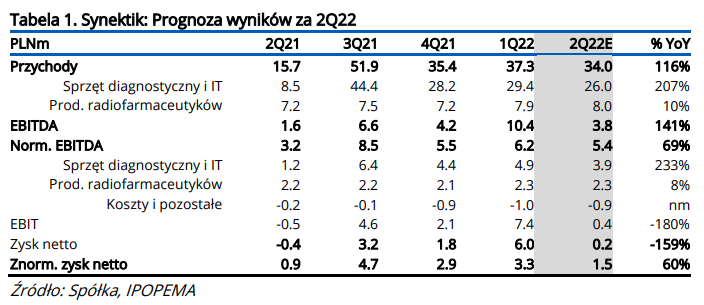

SYNEKTIK

Analitycy DM Ipopema rekomendują KUPUJ dla spółki widząc ponad 80% wzrostu – cena docelowa 45 PLN. W najnowszej prognozie wyników czytamy, spółka opublikowała już szacunkowe przychody, które wyniosły PLN 34m, wzrost o 116% r/r. Przypominamy, że od lutego Synektik jest wyłącznym dystrybutorem robotów chirurgicznych da Vinci w Czechach i na Słowacji. Ponadto, W segmencie Sprzęt i IT zakładamy, że przychody wyniosły PLN 26m (w tym PLN 9m w Czechach i na Słowacji), wzrost o 207% r/r. W 2Q22 ani w 2Q21 nie został przez spółkę sprzedany żaden robot chirurgiczny da Vinci. Prognozujemy EBITDA segmentu w wysokości PLN 3.9m, wzrost o 233% r/r. „Szacujemy raportowany zysk netto w 2Q22 na poziomie PLN 0.2m,znorm. zysk netto PLN 1.5m, wzrost o 60% r/r”. W opinii analityków, „Spodziewamy się dobrych wyników za 2Q22, a wyniki za 3Q22 powinny być rekordowe. Spółka informowała o podpisanych umowach sprzedaży robotów chirurgicznych da Vinci do szpitali w Libercu (EUR5.6m) i Bratysławie (EUR2.3m), co najmniej jeden robot powinien być też sprzedany w Polsce w 3Q22”.

SYGNITY

Analitycy mBank spodziewają się, że spółka wykaże wzrost przychodów o 5% r/r, czyli 52 mln PLN przychodów ze sprzedaży. „Jednak ze względu na wzrost kosztów, spółce trudno będzie wygenerować marżę zysku ze sprzedaży na stabilnym poziomie. Zakładamy jej spadek (o 2,6 p.p. R/R). Stąd wynik EBITDA powinien wynieść 10,1 mln PLN, co będzie oznaczało spadek o ok. 8% R/R. Stąd, podtrzymujemy negatywne podejście do spółki”. Rekomendacja sprzedaj z ceną docelową 13,50 PLN.

Zobacz także: K2 Holding ma potencjał do dalszych wzrostów. Analitycy podnoszą cenę docelową dla rekomendacji kupna

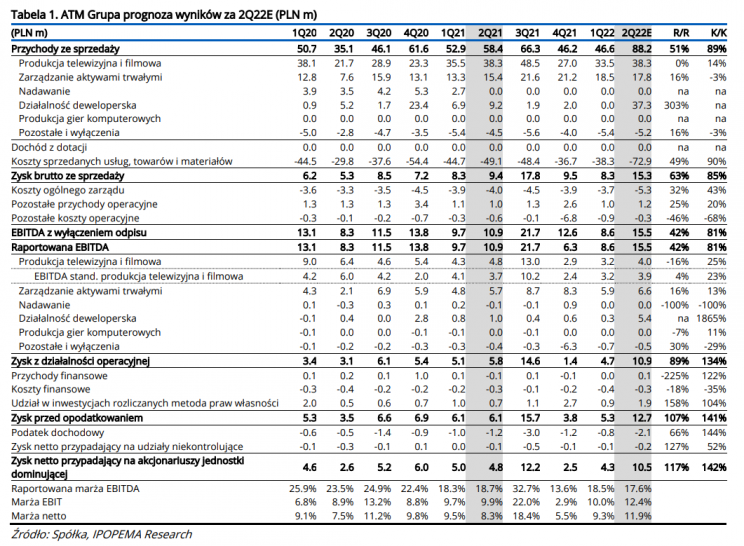

ATM GROUP

DM Ipopema rekomenduje dla spółki KUPUJ z ceną docelową 4,40 PLN co oznacza ponad 30% potencjału wzrostu. „Chociaż skonsolidowane dynamiki wyników w 2Q22E mogą wyglądać okazale, będą one wynikać głównie z rozpoznania wyniku na projekcie nieruchomościowym w Szwecji (zakładamy rozpoznanie pełnego wyniku z przekazania domów w 2Q22E, w tym PLN 35.3m przychodów1) i PLN 5.3m EBITDA). Wyłączając szwedzki projekt, lub szerzej segment nieruchomości, spodziewamy się solidnego kwartału bez negatywnych niespodzianek. W 2Q22E zakładamy raczej płaskawe wyniki segmentu produkcji TV (zarówno na przychodach jak i standaryzowanej EBITDA) oraz obiecujące dynamiki w segmencie zarzadzania aktywami”.

POINTPACK

DM Ipopema rekomenduje KUPUJ dla spółki z ceną docelową 55 PLN, czyli ponad 50% potencjału wzrostu. „Oczekujemy raczej neutralnego kwartału od Pointpacku z dynamikami r/r bliskimi do oczekiwań bazujących głównie na poprzednich okresach (a nie na potencjalne spółki). Naszym zdaniem miejsce do zaskoczeń w wynikach jest ograniczone, gdyż spółka opublikowała już szacunek przychodów na poziomie PLN 14.9m (+23% r/r), zwłaszcza biorąc pod uwagę wzrost bazy kosztowej z poprzedniego kwartału. Przypominamy, że w zależności od harmonogramu kontraktu P2A z Pocztą Polska kolejne kwartały wynikowo mogą przynieść istotne zmiany w porównaniu do poprzednich 4 kwartałów”.

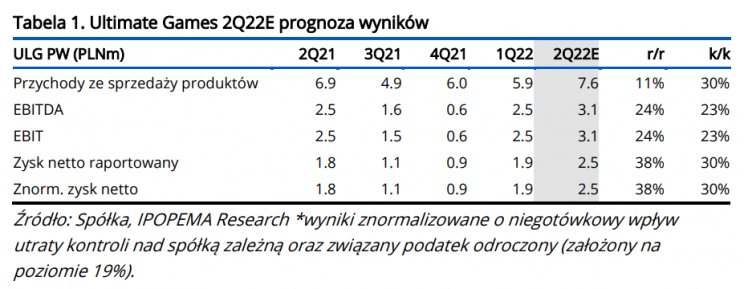

ULTIMATE GAMES

Spółka gamingowa zaraportuje swoje wyniki 16 września. DM Ipopema rekomenduje TRZYMAJ z ceną docelową 18 PLN, czyli jeszcze 2% spadku. Analitycy prognozują przychody 2Q22 ze sprzedaży produktów na poziomie 7.6m m (wzrost o 30% k/k), EBITDA PLN 3.1m (wzrost o 23% k/k) oraz zysk netto PLN 2.5m (wzrost o 30% k/k). W 2Q22 spółka wydała 11 gier, w tym wśród istotnych premier warto wymienić gry Car Mechanic Simulator Pocket Edition 2 na N. Switch (wydane w kwietniu), Farm Manager 2022 na PS4 (kwiecień), Bakery Simulator współwydane wraz z Gaming Factory na PC w maju oraz Mr. Prepper na N. Switch wydany w czerwcu. Nie spodziewamy się jednak aby którakolwiek z tych premier miała zdominować wyniki całego kwartału. Łączny przychód spółki ze sprzedaży produktów za drugi kwartał szacujemy na poziomie PLN 7.6m (wzrost o 30% k/k). „Spodziewamy się relatywnie dobrego kwartału za sprawą premier gier takich jak Car Mechanic Simulator Pocket Edition 2, Mr. Prepper oraz Bakery Simulator. Obecnie najważniejszą premierą tego roku dla Ultimate Games jest Ultimate Fishing Simulator 2, zapowiedziany na 22 sierpnia 2022, dla którego to szacujemy sprzedaż w 12 miesięcy od premiery na poziomie 100 tys. kopii. Niemniej jednak kluczowe wydarzenie dla spółki w średnim okresie to ekspansja w kierunku większych produkcji, którą powinna rozpocząć premiera Ultimate Hunting, prawdopodobnie w przyszłym roku”.

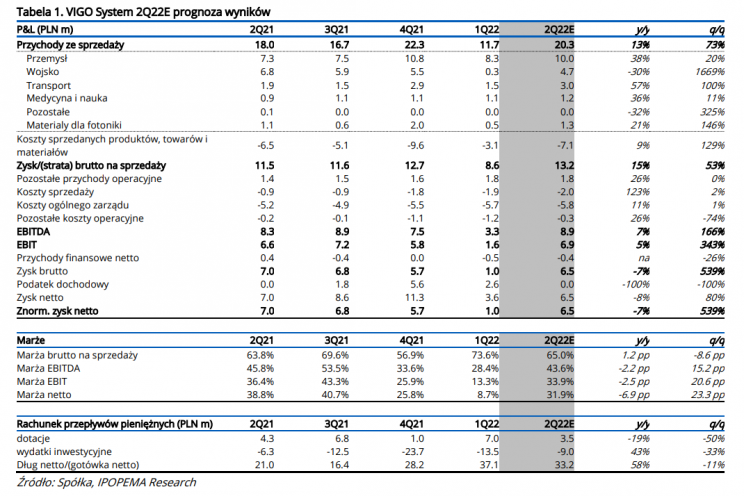

VIGO SYSTEM

Spółka opublikuje wyniki za 2Q2022 29 sierpnia. „Spółka prawdopodobnie zaprezentuje wyraźną poprawę wyników po słabym 1Q22, w którym to wyniki były obarczone procesem przebudowy clean roomu. Zwracamy również uwagę na stabilny poziom kosztów operacyjnych, co w obecnym otoczeniu postrzegamy pozytywnie. Niemniej jednak, uważamy cel przychodowy na poziomie PLN 80m na te rok za ambitny, biorąc pod uwagę iż w 1H22 spółka zrealizowała jedynie 40% tego poziomu, a w 2H22 sytuacja makroekonomiczna wydaje się dosyć niepewna”. Analitycy prognozują przychody na poziomie PLN 20.3m (wzrost o 13% r/r, zgodnie z danymi wstępnymi), EBITDA na PLN 8.9m (wzrost o 7% r/r) oraz znorm. zysk netto na PLN 6.5m (spadek o 7% r/r ). Analitycy rekomendują KUPUJ z ceną docelową na poziomie 750 PLN.

Zobacz także: Umowa partnerska z Exelixis zmniejsza prawdopodobieństwo nowej emisji akcji w Ryvu Therapeutics, oceniają analitycy BM Pekao

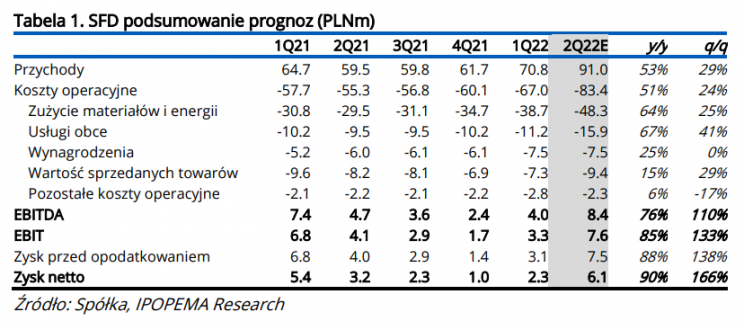

SFD

Spółka opublikuje wyniki za 2Q2022 16 sierpnia. „Prognozujemy, że spółka wygenerowała zysk operacyjny na poziomie PLN 7.6m oraz zysk netto w wysokości PLN 6.1m w 2kw. 2022r. Jako główne czynniki wzrostu wskazujemy na mocny wzrost r/r przychodów oraz stabilizację marży brutto ze sprzedaży (wspieraną podwyżkami cen produktów oraz stabilizacją kosztu materiałów)”. Analitycy rekomendują TRZYMAJ z ceną docelową 2,94 PLN.

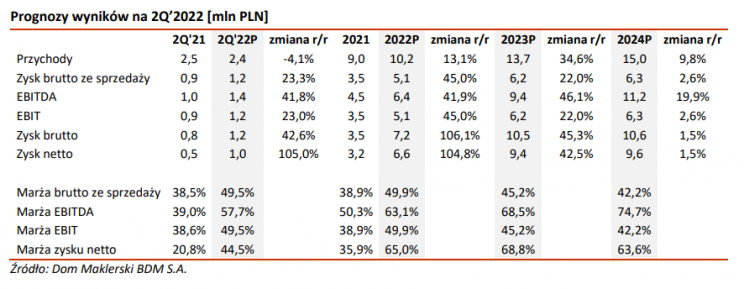

SIMFABRIC

Analitycy DM BDM rekomendują dla spółki TRZYMAJ z ceną docelową 11,5 PLN. „Spodziewamy się, że w 2Q’22 struktura przychodów ze sprzedaży produktów spółki się nie zmieniła, za blisko 2/3 odpowiadały zaliczki na tworzenie projektów zewnętrznych (Koch Media, Nacon), ok. 0,6 mln PLN wygenerowały usługi związane z e-learningiem, a resztę portfel aktualnych, przeportowanych gier. Szacujemy, że w omawianym okresie SimFabric wypracował 2,4 mln PLN przychodów, 1,4 mln PLN EBITDA oraz 1,0 mln PLN zysku netto”.

SELENA

Analitycy DM BDM rekomendują dla spółki KUPUJ z ceną docelową 30 PLN. W prognozie wyników analitycy wskazują: wolumeny spadają, ale opóźniony efekt cenowy podnosi marże (pozytywne). „Pozytywny. Podtrzymujemy nasze prognozy z ostatniego raportu analitycznego z 27.06.2022 Selena FM Kupuj 30,0 PLN/akcję. Mimo dużej ekspozycji na rynek rosyjski dywersyfikacja i rozwój na perspektywicznym rynku amerykańskim powinien ograniczać spodziewane spadki wolumenów”.

Zobacz także: XTB może odnotować rekordowe wyniki w 1 połowie 2022. Analitycy prognozują wyniki polskiego brokera, po szacunkowych wynikach Plus500

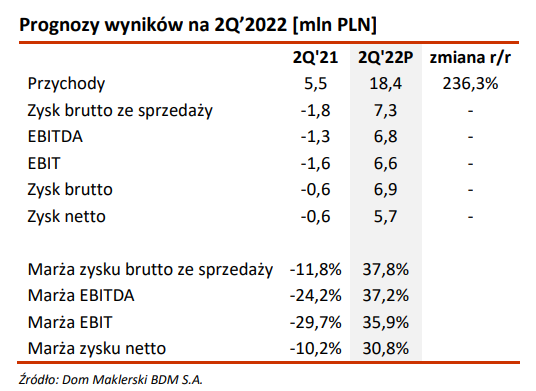

FOREVER ENTERTAINMENT

Analitycy DM BDM rekomendują dla spółki KUPUJ z ceną docelową 8 PLN. Raport otwiera tytuł: Prognoza wyników na 2Q 2022 - kwartał udanej premiery gry „The House of the Dead: Remake” i bardzo dobrych wyników. W komentarzu analityków czytamy: „20.07.2022 spółka poinformowała o szacunkowych wynikach za 2Q’22. Na ponad 3x wzrost r/r przychodów ze sprzedaży produktów (do poziomu 17,7 mln PLN) miała wpływ premiera gry „The House of the Dead: Remake”. Spodziewamy się, że za ok. 5,0 mln PLN tej pozycji odpowiadał back catalogue spółki. Według naszych szacunków HoTD sprzedał się w omawianym okresie na poziomie ok. 130 tys. kopii – uwzględniając przedpłaty i otrzymane zaliczki (vs nasze założenia z ostatniej rekomendacji = 240 tys. w całym 2022r., 11,5 mln PLN przychodu w całym 2022r. z tego 3,8 mln PLN dla FOR). Ponadto pozytywnie zaskoczył nas podział przychodów z deweloperem gier i właścicielem IP, według naszych szacunków w 2Q’22 kształtuje się on na poziomie ok. 35% (vs 67% nasze założenia z ostatniej rekomendacji), zwracamy jednak uwagę, że w kolejnych kwartałach może być on wyższy, ze względu na pierwszeństwo zwrotu kosztów produkcji i wydania tej gry. Spodziewamy się, że mimo to będzie znacznie niższy od naszych wcześniejszych założeń. Prognozujemy, że w 2Q’22 spółka wygenerowała 18,4 mln PLN przychodów (w tym 0,7 mln PLN ze zmiany stanu produktów i to pomimo premiery THoTD), koszty operacyjne wyniosły 11,1 mln PLN (z czego usługi obce ok. 9,4 mln PLN). Zgodnie z podanymi przez spółkę szacunkami wiemy, że udało jej się wypracować w tym okresie 6,6 mln PLN EBIT oraz 5,7 mln PLN zysku netto”.

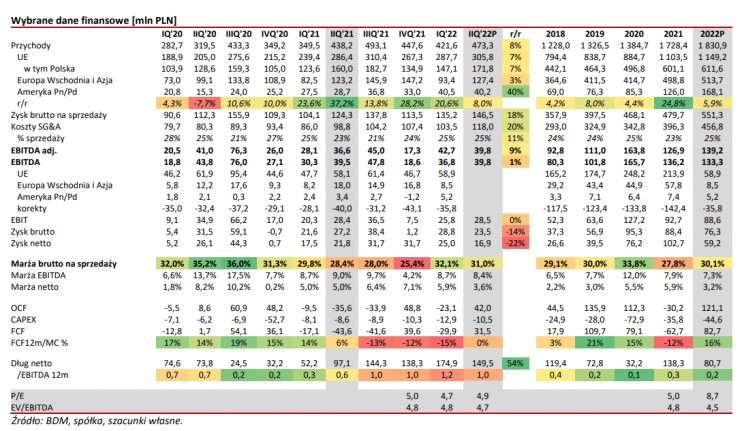

ENTER AIR

Analitycy DM BDM rekomendują dla spółki AKUMULUJ z ceną docelową 25,3 PLN. „Perspektywa 2022 roku - w kolejnych miesiącach pomimo coraz cięższego otoczenia makro (m.in. inflacja, ceny paliwa, raty kredytów) spodziewamy się kontynuacji odbudowy popytu. Istotnym impulsem popytowym dla wyjazdów zagranicznych jest luzowanie/ zniesienie obostrzeń pandemicznych, które przez ok. 2 lata znacząco utrudniały podróżowanie i zniechęcały potencjalnych turystów. W całym 2022 roku estymujemy, że Enter Air osiągnie 2,15 mld PLN przychodów, ok. 329,2 mln PLN EBITDA MSSF 16 oraz 4,5 mln PLN zysku”.

CREATIVE FORGE

Analitycy DM BDM rekomendują dla spółki KUPUJ z ceną docelową 33,7 PLN. Komentarz BDM: negatywne. 2Q’22 w CFG to przede wszystkim debiut pierwszej własnej gry „Aircraft Carrier Survival” wydanej w „nowy składzie”. Tak jak pierwsze kilkanaście godzin od premiery należało do dobrej sprzedaży tego tytułu (w 24h zwróciła wszystkie koszty wytworzenia, testów, lokalizacji i marketingu, które nie przekroczyły 400 tys. PLN, a w ciągu 72h od premiery sprzedano 20 tys. sztuk gry), tak w późniejszych dniach, wraz ze spadkiem ocen (obecnie zaledwie 63% pozytywów) spadała moentyzacja tego tytułu. Szacujemy, że w całym 2Q’22 sprzedało się ok. 30 tys. sztuk „ACS”, co jest poziomem poniżej naszych oczekiwań i co odbieramy negatywnie. W omawianym okresie spodziewamy się wzrostu kosztów działalności operacyjnej vs 1Q’22 m.in. w związku z rev. share wyżej wspomnianego tytułu (dla Gambit Games Studio). W całym 2Q’22 prognozujemy 1,8 mln PLN przychodów ze sprzedaży (z czego ok. 0,1 mln PLN zmiany stanu produktów), 0,4 mln PLN EBITDA (vs -0,9 mln PLN w 2Q’21), oraz 0,4 mln PLN zysku netto (vs -0,4 mln PLN w 2Q’21).