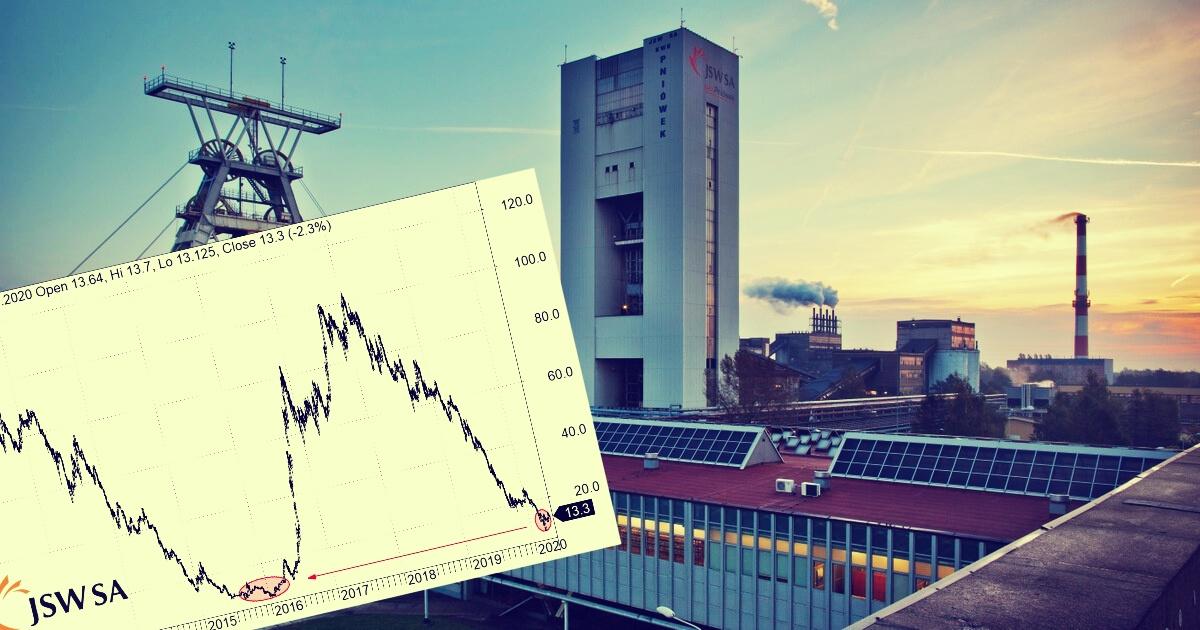

Akcje JSW na poziomach z 2016 roku. Sprawdzamy czy sytuacja finansowa spółki jest dzisiaj lepsza czy gorsza

Z miesiąca na miesiąc pogarsza się sytuacja fundamentalna Jastrzębskiej Spółki Węglowej. W trakcie 2019 roku systematycznie zniżkowały wyniki finansowe i spadała wartość nadwyżki finansowej wypracowanej w czasach hossy na rynku węgla koksowego (w szczycie było to nawet niecałe 4 mld zł). Ostatni kwartał ubiegłego roku zakończył się już stratą na poziomie netto, a poziom nadwyżki gotówkowej spadł do ok. 1,9 mld zł.

Słabnące otoczenie makroekonomiczne powodowało osuwanie się cen węgla koksowego, a obecnie ogromny cios w całą gospodarkę światową zadał koronawirus. JSW jest jedną z nielicznych spółek, która pod względem płynnościowym przygotowała się na takie uderzenie (co jest w dużej mierze zasługą byłego prezesa, Daniela Ozona), jednak optymizmu inwestorów trudno na razie doszukać się w wycenie akcji spółki. Te zbliżają się do rekordowych minimów z początku 2016 roku (8,2 zł). Czy dzisiaj sytuacja JSW jest lepsza czy gorsza niż podczas minimów z końca 2016 roku?

REKLAMA

Sytuacja fundamentalna 2020 rok vs przełom 2015/2016 rok

Aktualna kondycja JSW jest wyraźnie lepsza od tej sprzed 4 lat. Po pierwsze porównując aktualne ceny węgla koksowego - są one wciąż o wiele wyższe – o ok. 50% (ok. 120 USD/t vs 80USD/t). W tym miejscu trzeba jednak zaznaczyć wzrost kosztów produkcji, co może pokazać wskaźnik mining cash cost rosnący w tym czasie z ok. 300 zł/t do lekko ponad 400 zł/t.

Po drugie, dopiero IV kw. 2019 r. przyniósł po raz pierwszy od dłuższego czasu niewielki, ujemny wynik netto, a w 2015 roku niemal każdy kwartał (za wyjątkiem III kw. +0,6 mln zł) kończył się stratą netto rzędu setek milionów złotych, a cały 2015 rok z odpisami zamknął się stratą ponad 3 mld zł.

Po trzecie na koniec 2015 roku JSW była mocno zadłużona, a jej poziom długu netto wynosił ok. 1,3 mld zł. Do tego zbliżał się termin wykupu większości długu w postaci obligacji, a spółkę nie było po prostu stać na jego spłatę przy generowaniu dużych strat. Poziom płynności był na tyle niski, że realne było widmo utraty płynności. Ówczesny kryzys został zażegnany dzięki pomocy głównego akcjonariusza, a następnie przyszło mocne ożywienia na rynku węgla koksowego, którego cena poszybowała w górę nawet o 250%.

Kurs akcji JSW od debiutu na GPW

Zobacz także: Produkcja węgla JSW w I kw. wzrosła do 4,07 mln ton, a sprzedaż spadła do 3,33 mln ton

Obecnie JSW dysponuje wciąż dużą gotówką i zapasami

Aktualny poziom nadwyżki gotówkowej pozwala JSW nie martwić się nadchodzącym kryzysem od strony płynnościowej przynajmniej w perspektywie tego roku. Należy jednak zadać pytanie, czy spółka stara się właściwie minimalizować negatywny wpływ tak negatywnego otoczenia gospodarczego? Ostatnie tygodnie przyniosły wyraźny spadek cen węgla koksowego z poziomu ok. 150 USD/t do ok. 130 USD/t. Jest on tylko częściowo rekompensowany przez wzrost kursu USD/PLN.

Bardzo niepokojąco wyglądają ostatnie dane na temat poziomu zapasów wyprodukowanego, a niesprzedanego węgla. Tylko w ciągu trzech pierwszych miesięcy 2020 roku, wzrosły one z poziomu ok. 1,8 mln ton do ok. 2,5 mln ton. Jest to jeden z najwyższych przyrostów kwartalnych w ostatnich latach, a poziom zapasów powoli wyczerpuje możliwości składowe grupy. Do tego pandemia spowodowała wyłączenie ok. 30% europejskich mocy produkcyjnych stali, co nie pozostanie bez wpływu na możliwości sprzedaży głównego produktu JSW. Można spodziewać się, że na takim poziomie wystąpi spadek popytu na produkty JSW. W danych operacyjnych za I kw. br. co prawda nie widać było jeszcze wyraźnych spadków sprzedaży węgla ogółem. Można było natomiast zaobserwować już niższe poziomy sprzedaży węgla do zewnętrznych odbiorców. Poziom produkcji był jednak nadal wysoki.

Wiele kontrowersji wśród akcjonariuszy mniejszościowych może wywołać decyzja zarządu JSW o skróceniu wymiaru pracy z 8 do 6 godzin. Z jednej strony mniejszy czas pracy górników jest bardzo zasadny - pozwala zachować bezpieczeństwo higieniczne przy pandemii koronawirusa i jednocześnie wpłynie na zmniejszenie o ok. 25% produkcji, która wcześniej nie była dostosowana do przyszłych możliwości sprzedażowych.

Z drugiej zaś strony nie pociągnęło to za sobą proporcjonalnego spadku kosztów, gdyż wynagrodzenia pozostają na zbliżonym poziomie jak wcześniej. Będzie to miało bardzo duży wpływ na przyszłe wyniki finansowe, gdyż koszty wynagrodzeń stanowią ok. 50% wszystkich kosztów, a niższa produkcja wpłynie wyraźnie jedynie na poziom kosztów zmiennych. W odróżnieniu od bieżących wydarzeń w PGG w związku z negocjacjami obniżki czasu pracy wraz z obniżką wynagrodzeń, w JSW nie ma na razie tematu ewentualnych obniżek czy podwyżek wynagrodzeń dla pracowników.

Zobacz także: Zarząd JSW nie będzie rekomendował dywidendy za 2019 rok

Kolejna, newralgiczną dla inwestorów kwestią jest poziom inwestycji zaplanowany na 2020 rok. Zgodnie ze wcześniejszymi i wciąż nieodwołanymi deklaracjami zarządu, miał on wynieść ponad 2 mld zł, co oznaczałoby kontynuację dużych inwestycji z 2 poprzednich lat. Przy obecnym otoczeniu gospodarczym i pogarszającej się sytuacji finansowej JSW, wydaje się on po prostu zbyt ambitny. Brak zmian w rozmiarach inwestycji, spowoduje jeszcze szybszy wypływ gotówki ze spółki.

Przy scenariuszu przedłużającego się kryzysu gospodarczego, może to znacznie obniżyć zdolności JSW do przetrwania recesji bez ponownej pomocy Skarbu Państwa. Zaryzykuję jednak stwierdzenie, że w związku z obecną sytuacją, mniejszą produkcją, można już śmiało oczekiwać korekty poziomu inwestycji, jednak na oficjalne komunikaty ze strony zarządu nadal trzeba czekać.

Z dobrych wiadomości w ostatnim czasie, do pozytywnych wydarzeń w JSW należy przede wszystkim wskazać wzrost udziału produkcji węgla koksowego wobec tańszego węgla energetycznego. Jest to zgodne ze strategią spółki. W 2020 roku udział węgla koksowego ma wzrosnąć do 80%, a dla przykładu na koniec marca br. wynosił on 78%, a jeszcze trzy miesiące wcześniej było to 66,5%. Korzystna zmiana wynikała z systematycznego uruchomienia nowych ścian w KWK Budryk.

Pozytywne były też najnowsze dane produkcyjnego za I kw. 2020 roku, które oprócz wspomnianego wzrostu udziału węgla koksowego, pokazały wyraźny wzrost sprzedaży koksu. Był to efekt intensyfikacji wysyłek zamorskich.