Co oznacza premiera iPhone 13 dla wyceny spółki Apple?

Od piątku w sklepach na całym świecie pojawił się iPhone 13. Pytanie co to oznacza dla wyceny spółki Apple, wartej obecnie 2,43 bln USD.

Nowy iPhone 13 zbiera dobre recenzje. Jednak w najbliższych dniach możemy zobaczyć zawirowania na kursie akcji spółki Apple, bo taka jest historyczna tendencja, a poza tym chińscy dostawcy części do iPhone’ów poinformowali o przerwaniu produkcji z uwagi na problemy z dostępem do energii elektrycznej.

REKLAMA

Dobre recenzje mogą nie zatrzymać korekty

Trzeba zacząć od tego, że generalnie nowy iPhone 13 zbiera bardzo dobre recenzje. Krytycy wskazują na znaczącą poprawę w zakresie jakości kamer oraz wytrzymałości baterii. Poza tym, jak to w przypadku flagowego produktu Apple, iPhone 13 gwarantuje najlepszy user experience na rynku. Tak wynika np. z recenzji, która ukazała się na portalu Yahoo Finance.

Wedle wyliczeń firmy Wedbush, pre-ordery na IPhone 13 są o 20% wyższe, niż na model iPhone 12 w analogicznym momencie. Przypomnijmy, że cena iPhone 13 Mini zaczyna się od 699 USD, bazowy iPhone 13 kosztuje 799 USD, iPhone 13 Pro zaczyna się od 999 USD, a iPhone 13 Pro Max od 1 099 USD.

Jednak, co ciekawe, historia podpowiada, że najbliższe sesje mogą być ciężkie dla waloru Apple. W ciągu ostatnich 10 lat zadebiutowało 10 kolejnych odsłon iPhone’a. W 8 przypadkach w tygodniu po rynkowym debiucie wycena Apple spadała średnio o 1% w 5 sesji. Wyjątkami są debiut z 2013 roku (iPhone 5S), gdy kurs wzrósł o 3%, oraz debiut z 2018 r. (iPhone XS), gdy kurs poszedł w górę o 2,2%. W rozmowie z Barron’s analityk Wedbush Dan Ives stwierdził, że to jest błędna reakcja rynku, która się powtarza, bo po premierach iPhone’ów do głosu dochodzą sceptycy. „Jednak w średnim i długim terminie kurs Apple podnosi się. Tym razem nie będzie inaczej. Spodziewamy się, że w 2022 roku zobaczymy wycenę Apple na poziomie 3 bln USD, mimo że hejterzy wciąż będą hejtować spółkę i jej produkty” – stwierdził Ives.

Wedle wyliczeń portalu Barron’s, zakup akcji Apple tydzień po premierach iPhone’a dawał zazwyczaj do końca roku średnio zarobić 3,2%, a w bardziej pomyślnych latach 2013 i 2018 roku zysk sięgał nawet średnio 5,9%. Pod koniec 2018 roku doszło do głębokiej przeceny na akcjach Apple, ale teraz, z perspektywy lat, okazuje się, że to była wielka okazja inwestycyjna. W 2019 roku kurs spółki poszedł w górę o 86% - to był najmocniejszy wzrost wśród komponentów Dow Jones Industrial Average. W ciągu ostatnich 3 lat kurs Apple wzrósł o 174%.

Notowania Apple na tle Nasdaq Composite (linia niebieska)

Źródło: Barron’s

Zobacz także: 15 spółek, które w tym roku wypłaciły wyższą dywidendę i mogą ją także zwiększyć w 2022 r.

Apple wchodzi na wyższą półkę wynikową

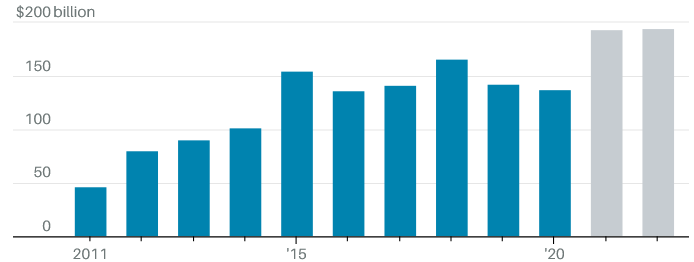

Jaki wpływ będzie miała premiera iPhone’a 13 na sprzedaż realizowaną przez Apple? Konsensus analityków mówi, że bardzo pozytywny. Wynika z niego, że przychody Apple ze sprzedaży flagowego telefonu sięgną w 2021 roku 194,2 mld USD i będą o 41% wyższe, niż w 2020 roku. W 2022 roku mogą zaś sięgnąć 194,6 mld USD. Czyli analitycy zakładają wejście Apple na kolejną, wyżej zwieszoną półkę wynikową.

Przychody Apple ze sprzedaży iPhone’ów (mld USD)

Źródło: Barron’s

Generalnie, analitycy są bardzo pozytywnie nastawieni do Apple. Konsensus z 44 rekomendacji mówi „przeważaj” akcje producenta iPhone’ów, a średnia cena docelowa to 165 USD, o 12,2% wyżej, niż aktualny kurs. Najświeższa rekomendacja firmy Cowen radzi „przeważaj”, a cena docelowa została ustalona na 180 USD. Firma Wedbush widzi wycenę Apple na poziomie 3 bln USD w 2022 roku, co oznaczałoby wzrost o 23% z obecnego poziomu 2,43 bln USD.

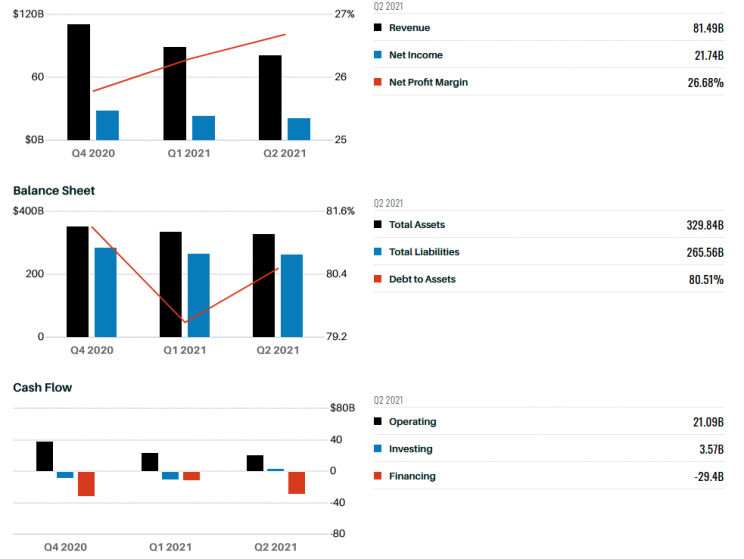

W II kwartale br. Apple miało 81,5 mld USD przychodów (-9,35% k/k), zarobiło 21,8 mld USD (-8% k/k). Na koniec czerwca spółka miała 62 mld USD płynnych środków.

Wyniki finansowe Apple w II kw. 2021

Źródło: Barron’s

W ciągu ostatnich 10 lat, pod rządami Tima Cooka, wycena Apple urosła z 350 mld USD w 2010 r. do 2,4 bln USD w 2020 r., przychody wzrosły z 108 mld USD do 274 mld USD, a zysk urósł z 26 mld USD do 57 mld USD. Jednak przed firmą Apple liczne wyzwania, nie tylko związane z problemami chińskich poddostawców części, a kolejne 10 lat będzie o wiele trudniejsze – przekonuje w swojej analizie inwestor Brian Langis.

„Apple ma 1 mld klientów, którzy korzystają z usług online. Usługi generują 21% przychodów Apple. Marka jest silna, producent dostarcza rynkowi kultowy towar wysokiej jakości. Jestem przekonany, że to zostanie utrzymane, a pojawią się też innowacje. Apple zaoferuje też zapewne coraz więcej usług związanych ze zdrowiem, rozrywką, gamingiem. Być może pojawi się też zupełnie nowy hardware, jak iCar (samochód) czy iGlasses (okulary). Apple powoli przenosi część swojego łańcucha dostaw do Ameryki Północnej, co nie oznacza, że porzuci całkowicie Chiny. Firma będzie chciała zapewne rozwijać AppStore, w którym 2 mln appek generuje już 643 mld USD opłat w skali roku, z czego spora część trafia do Apple. Jednak pojawia się poważne pytanie: jak Apple zamierza utrzymać tempo wzrostu, wydaje się to trudne do zrobienia, podobnie jak utrzymanie 40-procentowej marży” – wskazuje Langis.