„Kupuj na dźwięk armat". Konflikty i napięcia polityczne w 2024 roku, wciąż napędzają wyniki firm zbrojeniowych

Rosnące napięcia na linii Chiny-Filipiny, konflikty na Bliskim Wschodzie oraz nieustanna wojna w Ukrainie zwiększają wciąż popyt na usługi spółek zbrojeniowych. Najwięksi producenci jak na razie przebijają oczekiwania analityków, raportując mocniejsze wyniki od prognoz.

REKLAMA

W obecnym sezonie wynikowym spośród największych spółek zbrojeniowych Lockheed Martin, RTX, L3 Harris Technologies oraz General Dynamics opublikowały już swoje raporty za ostatni kwartał. Mimo presji na koszty oraz spadków marż, spółkom udało się przebić oczekiwania analityków, co zapowiada dalszy potencjał wzrostów w całym sektorze.

Zobacz także: LVMH w 2024 roku: popyt na luksus rośnie mimo obaw o spowolnienie. Bernard Arnault zapowiada, że to będzie rok luksusu

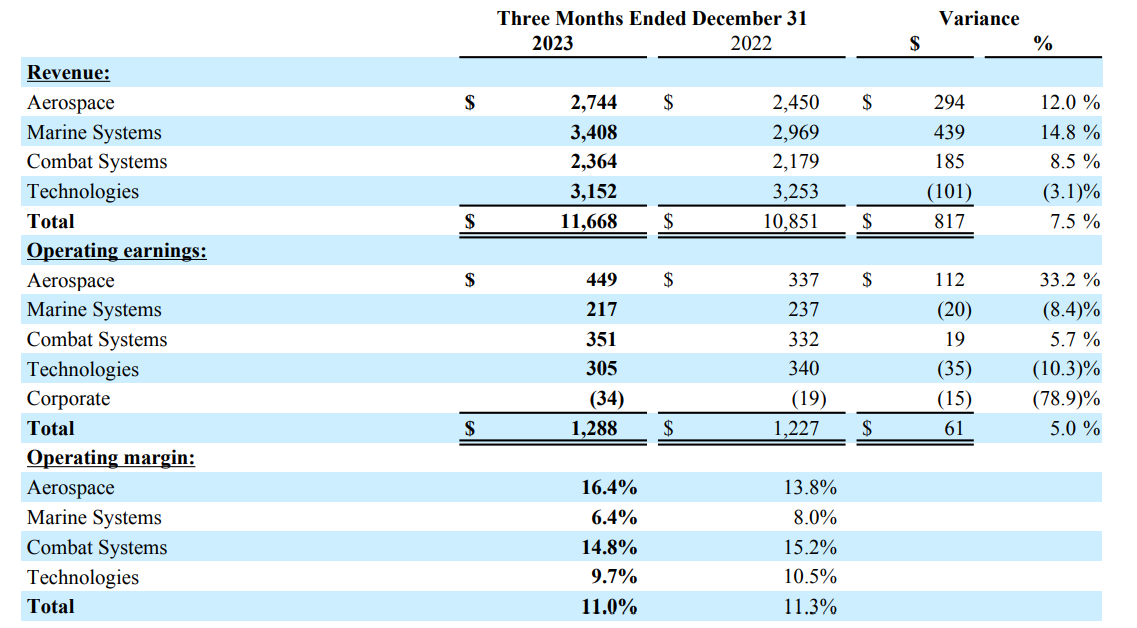

General Dynamics z wyższymi przychodami

Spółka zaraportowała 11,7 mld $ przychodów za 4q23 (+7,5% r/r), co stanowi wyższy poziom od prognoz analityków (szacunki: 11,4 mld $). Największy wzrost w stosunku do poprzedniego roku spółka odnotowała w segmencie sprzętu morskiego (+14,8% r/r). Tym samym segment ten odpowiadał za największą kontrybucję do przychodów wynoszący 3,4 mld $.

Problematyczne dla spółki okazały się zaburzenia łańcuchu dostaw, które spowodowały presję kosztową. W efekcie marża operacyjna spadła w każdym (z wyjątkiem lotnictwa) segmencie, a jej całkowita wartość wyniosła 11% (-0,3 p.p. r/r).

Rosnące koszty sprawiły, że zysk przypadający na akcję w 4q23 wyniósł 3,64 $, wobec oczekiwanego przez analityków poziomu 3,68 $. Mimo niższej wartości od oczekiwań wciąż był to najwyższy kwartalny EPS w historii spółki.

W całym roku General Dynamics odnotowało 42,27 mld $ przychodów (+7,3% r/r), EBITDA wyniosła 5,19 mld $ (+1,7% r/r), a zysk na akcję 12,02 $ (-1,4% r/r).

Spółka wydaje się mocno przygotowana do nadchodzącego roku. Portfel zamówień na koniec 2023 r. wyniósł 93,6 mld $, co stanowi najwyższy wynik w historii ostatniego kwartału roku (+2,7% r/r). Co więcej, spółka dalej czeka na zaakceptowanie przez FAA (Federal Aviation Administration) nowych biznesowych samolotów G700. Zdaniem analityków uzyskanie pozytywnej oceny od FAA znacząco wzmocni zarówno EPS spółki w 2024 r., jak i jej przepływy pieniężne.

Zobacz także: Tesla liderem spadków w 2024. Magia Elona Muska to już za mało, aby pokonać konkurencję

Lockheed Martin z rekordowymi zamówieniami

Lockheed Martin podobnie jak pozostałe spółki z sektora mierzy się dalej z problemami z łańcuchem dostaw. Niska dostępność podzespołów najmocniej odbiła się na segmencie lotnictwa, w szczególności na sprzedaży produktów F-35. Opóźnienia wydłużyły się ze względu na rozciągające się testy nowego oprogramowania.

W efekcie sprzedaż F-35 spadła o 275 mln $ w 4 kwartale w porównaniu do poprzedniego roku. To również przyczyniło się do spadku całościowej sprzedaży o -1% r/r do poziomu 18,9 mld $. Mimo spadku, spółce dalej udało się przebić oczekiwania analityków, prognozujących 17,9 mld $.

Spółka odnotowała również spadek marży operacyjnej do 10,8 % (wobec 10,9% rok wcześniej), natomiast udało jej się utrzymać poziom wyniku EBITDA wynoszący 2,82 mld $ (płasko r/r), co przewyższyło prognozy analityków (+7%).

Lockheed Martin zakończyło rok z rekordowo wysokim portfelem zamówień wynoszącym 160,6 mld $. Mimo tak pozytywnych sygnałów, prognozy spółki na następny rok okazały się niższe od oczekiwań. Obecnie firma przewiduje przychody na 2024 r. na poziomie 68,5 mld $ - 70 mld $ (ok. +1% r/r) oraz zysk na akcję w przedziale 25,65$ - 26,35 $ (-6% r/r). Rynek nie zareagował optymistycznie na tę prognozę i mimo wyższych wyników od szacunków Wall Street, inwestorzy wyprzedali akcje spółki. Chociaż te wartości są niższe od prognoz analityków, warto zaznaczyć, że Lockheed Martin często pokazuje na początku roku bardzo konserwatywne prognozy, które zwykle spółce udaje się później przebić.

Zobacz także: Ares Managment i RXR obstawiają przeciwko prognozom ekonomistów. Fundusz o wartości 1 mld $ na skup powierzchni biurowej

Sektor zbrojeniowy z wysokimi wynikami

Podobnie jak Lockheed Martin oraz General Dynamics, inne spółki z sektora zbrojeniowego również pokonały prognozy analityków. RTX Corporation w ostatnim kwartale uzyskało 19,93 mld $ przychodów (+10,14% r/r oraz +1,31% powyżej szacunków) oraz EPS wynoszący 1,29 $ (+34% r/r oraz +3,46% powyżej szacunków).

L3 Harris Technologies osiągnęło 5,3 mld $ przychodów (+15% r/r oraz płasko w stosunku do przewidywań) oraz EPS wynoszący 3,35 $ (+54% r/r oraz +1,21% powyżej oczekiwań).

Wzmacniający się wciąż popyt na usługi spółek, rosnące zamówienia stanowią przeciwwagę do zaburzeń w łańcuchach dostaw. Dotychczasowe dane w sektorze mogą nastawiać pozytywnie, co do wyników pozostałych firm, które jeszcze nie przedstawiły swoich wyników. Poniżej przedstawiamy spółki z koszyka zbrojeniowego Saxo Banku o najwyższym potencjale wzrostu w stosunku do ceny docelowej analityków wraz z datami publikowania wyników.

| Spółka | Cena obecna | Cena docelowa | Potencjał wzrostu | Data publikacji raportu finansowego | Oczekiwania analityków |

|---|---|---|---|---|---|

| Boeing | 204.87 | 261.01 | 27% | 31.01 | - |

| Dassault Aviation | 172.9 | 213.27 | 23% | 6.03 | - |

| Northrop Grumman | 434.11 | 503.7 | 16% | 25.01 | Powyżej |

| Thales | 135.1 | 156.07 | 16% | 5.03 | - |

| Hensoldt | 26.44 | 29.76 | 13% | 21.02 | - |

| Lockheed Martin | 429.05 | 482.88 | 13% | 23.01 | Powyżej |

| L3 Harris Technologies | 210.12 | 235.62 | 12% | 25.01 | Powyżej |

| Rheinmetall | 317.8 | 341.38 | 7% | 14.03 | - |

| Elbit Systems | 205.57 | 220.08 | 7% | 26.03 | - |

| General Dynamics | 264.22 | 274.35 | 4% | 24.01 | Powyżej |

| BAE Systems | 1.165 | 1.197 | 3% | 21.02 | - |

Zobacz także: Wyniki producenta mikroprocesorów piorunują analityków. Kurs ASML rośnie ponad 22% w tydzień

Opcjonalnie link: https://zagranica.strefainwestorow.pl/

Artykuł przygotowany przy wykorzystaniu narzędzi inwestycyjnych Saxo Banku, partnera serwisu Strefa Global Market. Materiał zawiera linki partnerskie.