Kredyty we Franku Szwajcarskim – historia prawdziwa

Na temat kredytów we franku szwajcarskim każdy ma wyrobione jakieś zdanie. Z jednej strony słychać głosy, że udzielali ich"banksterzy, oszuści, bo banki nigdy nie miały franków"! Z drugiej, „że problemu właściwie nie ma, bo kredyty we frankach to jedne z najlepiej spłacanych zobowiązań, które brali najbogatsi i nie ma potrzeby im pomagać”.

Jak to zwykle bywa w takich sytuacjach, targają nami głównie emocje i mało kto skupia się na kwestiach zasadniczych, czyli przyczynach systemowych powstania problemu oraz ścieżkach w jaki sposób możemy z niego wyjść. Kwestia kredytów frankowych istnieje i niestety odciska swoje piętno na naszej gospodarce. Oto ekonomiczna mapa drogowa tego, skąd się wzięły u nas franki szwajcarskie, dlaczego są problemem i jakie mamy ścieżki wyjścia z sytuacji, w jakiej się znaleźliśmy.

REKLAMA

Skąd się wzięły kredyty CHF w Polsce?

W 2009 roku Szwajcarski Bank Centralny1 opublikował raport o kredytach we franku szwajcarskim w Europie. Wynika z niego, że kredyty w CHF nie są jedynie polską domeną. Przed 2007 rokiem szerokim strumieniem popłynęły też do krajów Strefy Euro jak Niemcy, Austria, Francja oraz państw członkowskich UE, jak Węgry, Polska, Islandia, Rumunia, Bułgaria. Nie jesteśmy osamotnieni w tym problemie, przy czym w jednych krajach jest on większy, a w innych mniejszy. Franki są w naszym systemie bankowym i wie to każdy, kto rozumie bankowość na podstawowym poziomie. W każdym banku aktywa (udzielone kredyty) muszą mieć po drugiej stronie pasywa (depozyty).

Efekt doganiania

Kariera kredytów we franku szwajcarskim w Polsce rozpoczęła się w 2004 roku. Jak wynika z danych KNF, w tym roku w sumie udzielone zostały kredyty w walucie obcej o wartości 6,1 mld zł2. W szczytowym 2008 roku udzielono kredytów w CHF prawie 10 razy więcej, o łącznej wartości 56 mld zł.

Punktem przełomowym ekspansji kredytów w walucie obcej w naszym kraju było wejście Polski do Unii Europejskiej, w 2004 roku. Akcesja do UE zachęciła inwestorów zagranicznych do angażowania kapitału w Polsce, gdyż zagwarantowała niejako tak zwany efekt konwergencji, czyli doganiania, krajów starej Unii przez Polskę. Aby to udowodnić, wystarczy sięgnąć do prac ekonomisty Roberta Solowa, który jeszcze w latach 50-tych dowiódł istnienia takiego zjawiska. W takim samym ustroju prawnym kraje biedniejsze doganiają bogatsze tylko przez efekt napływu kapitału3.

Krótko mówiąc, inwestorzy zagraniczni śmielej zaczęli inwestować w Polsce, bo implementacja sprawdzonego w krajach starej Unii Europejskiej zestawu instytucji państwa gwarantowała przyspieszony rozwój naszego kraju w przyszłości, a dla nich większe zyski4.

Finansowanie gospodarki z oszczędności zagranicznych

Proces jaki przebiegał w Polsce oraz w innych krajach rozwijających się, pomiędzy 2004 - 2008 rokiem, w ekonomii jest zazwyczaj nazywany finansowaniem inwestycji w gospodarce z oszczędności zagranicznych.

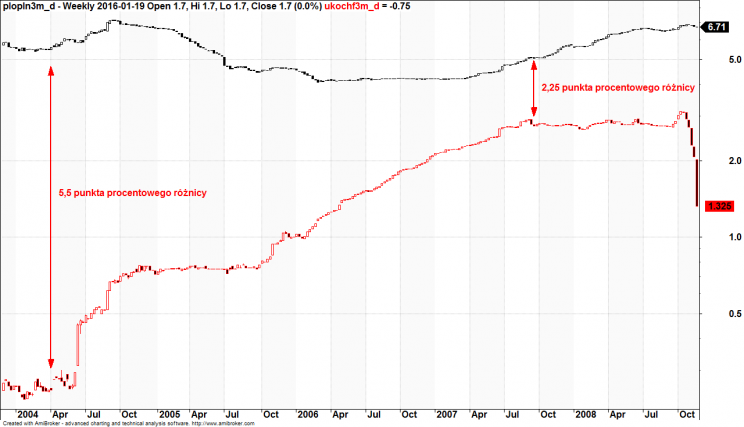

Wykres 1: Oprocentowanie CHF (kolor czerwony) vs Oprocentowanie w PLN (kolor czarny), lata 2004 -2008.

Kredytobiorcy zamiast zadłużać się w Polsce na ponad 6% rocznie plus marża banku, zaczęli pożyczać pieniądze od Szwajcarii, oprocentowane na zaledwie 0,25% plus marża banku. Wraz z odpływem kapitału ze Szwajcarii zaczęła rosnąć jego cena w tym kraju. Stopa procentowa odzwierciedla bowiem poziom równowagi pomiędzy poziomem oszczędności i inwestycji w danej gospodarce. Odpływ oszczędności powodował spadek notowań szwajcarskiej waluty i wzrost oprocentowania. W połowie 2007 roku różnica pomiędzy oprocentowaniem kredytu w PLN i CHF spadła do zaledwie 2,25 punktu procentowego z początkowych 5,5 punktów (Wykres 1). To pokazuje dlaczego kredyty w CHF były tak atrakcyjne w latach 2004 – 2008.

Pompowanie balona spekulacyjnego

Napływające do Polski oszczędności zagraniczne powodowały dynamiczny wzrost cen aktywów w naszym kraju, czyli polskiej waluty, nieruchomości oraz akcji na giełdzie.

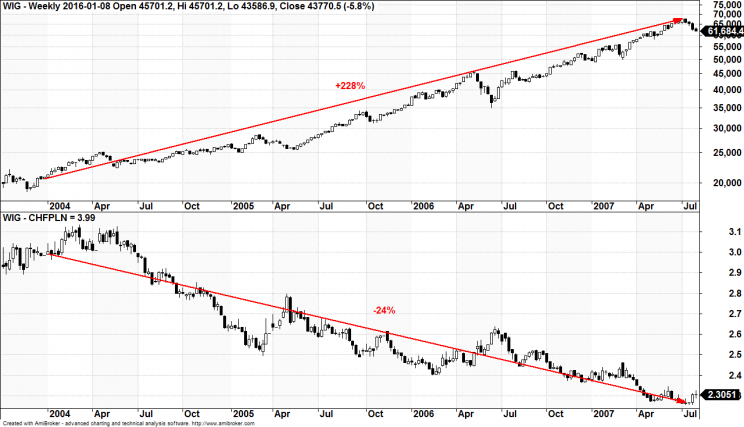

Wykres 2: Indeks WIG (góra) vs kurs CHFPLN (dół), lata 2004 - 2007.

Ceny nieruchomości w tym okresie poszybowały. Indeks WIG w zaledwie 3,5 roku zyskał na wartości 230%, a kurs franka szwajcarskiego został przeceniony względem polskiej waluty o 24%. Czuliśmy się coraz bogatsi, ale w rzeczywistości to była fatamorgana, gdyż dramatycznie rosło nasze zadłużenie w obcej walucie. Kiedy napływ oszczędności z zagranicy się zatrzymał nastąpił zwrot na rynku walutowym.

Dlaczego kredyty we franku szwajcarskim to problem dla całej gospodarki?

Może się mylę, ale nie słyszałem głosów na temat tego, że kredyty we franku szwajcarskim stanowią problem dla kredytobiorców, którzy brali je w 2004 roku, kiedy kurs CHFPLN wynosił 3 zł, a ceny nieruchomości były niskie. Problem odczuwają kredytobiorcy, którzy brali kredyt w 2007 i 2008 roku, gdy na rynku panowała odmienna sytuacja od tej z 2004 roku, czyli wysokie ceny nieruchomości i niski kurs CHFPLN.

Nieefektywne inwestycje

Kredytobiorcy we franku szwajcarskim z 2007 i 2008 roku mają klasyczny problem z finansowaniem nietrafionej inwestycji. Ich mieszkania nie są po prostu warte tej ceny, jaką zapłacili w 2007 i 2008 roku. Co prawda ich cena w PLN nie zmieniła się, ale w CHF drastycznie spadła. Każdy kto zrealizuje nietrafioną inwestycję musi ponieść straty z nią związane. W tym przypadku straty przyjmują charakter dużo wyższych rat kredytu w przyszłości, niż gdyby zaciągnęli dług w walucie polskiej.

Przeinwestowanie

Inną kwestią jest też to, że kredytobiorcy we franku szwajcarskim eksploatowali swoją zdolność kredytową do granic możliwości. Tutaj w grę wchodzi ekonomia behawioralna i wiele pułapek mentalnych, jakie nam zagrażają5. Zamiast kupić mieszkanie o powierzchni 60 m2, na które pozwalała im zdolność kredytowa w walucie krajowej, decydowali się na zakup mieszkania o wielkości 80 m2, w przypadku kredytu walutowego. To tylko potęguje koszty i skalę tego jak bardzo inwestycja okazała się nietrafiona i jak duże koszty kredytobiorcy muszą obecnie ponosić. W związku z tym około 250 tys. kredytobiorców w CHFPLN, którzy zdecydowali się na kredyt pomiędzy 2007-2009 rokiem musi płacić dużo wyższe, raty niż gdyby zaciągnęli zobowiązanie w krajowej walucie oraz ponosić koszt dodatkowo zakupionego metrażu, na który ich w rzeczywistości nie było stać.

Underwater mortgage

Problemem kredytobiorców we franku szwajcarskim nie są jedynie wyższe raty kredytu, ale też w wielu przypadkach tak zwane zjawisko hipoteki pod wodą, która odbiera zdolność kredytową. Przez to kredytobiorcy we franku szwajcarskim, którzy nie mają problemu z regulowaniem swoich zobowiązań i tak nie mają zdolności kredytowej, gdyby chcieli zaciągnąć dodatkowe zobowiązanie. Wartość ich kredytu w PLN, pomimo wielu lat spłacania, wciąż przekracza wartość nieruchomości, na którą kredyt był brany. To zmniejsza potencjał do dalszych inwestycji w naszym kraju i przez to obniża nasz potencjalny wzrost gospodarczy.

Ryzyko systemowe w sektorze bankowym

Kredyty we franku szwajcarskim stanowią istotny element ryzyka dla całego polskiego sektora bankowego i nie są niczym dobrym dla bankowców. Już dwukrotnie w 2009 i 2015 roku KNF wstrzymał przez nie wypłatę dywidend z banków, które się w nie zaangażowały. Niektóre banki przez kredyty w CHF musiały się dokapitalizować, ponieważ nie spełniały współczynników adekwatności czyli wielkości kapitałów własnych w stosunku do utrzymywanych aktywów. Wielkość kapitału własnego, jaki musi utrzymywać bank jest ważona ryzykiem aktywów, a kredyty w walucie obcej mają ryzyko największe. To wszystko powoduje, że nagłe umocnienie szwajcarskiej waluty może powodować wstrzymanie akcji kredytowej w polskich bankach i konieczność ich dokapitalizowania, czyli emisję akcji lub obligacji.

Jak rozwiązać problem z kredytami we Franku Szwajcarskim

Jest kilka sposobów, jak możemy jako kraj poradzić sobie z problemem kredytów walutowych.

Sposób 1: Wypracowanie nadwyżki w handlu, która umocni naszą walutę

Pierwszym i najlepszym sposobem jest wypracowanie nadwyżki w handlu zagranicznym, która sprawi, że Złotówka zacznie się umacniać względem Euro, USD i CHF. Aby to osiągnąć musimy mieć coraz więcej dużych przedsiębiorstw, które eksportują zaawansowane technologicznie produkty, sprzedawane z wysoką marżą, a nie wyłącznie płody rolne i surowce. Kolejnym warunkiem jest to, że te przedsiębiorstwa muszą być polskie, aby ich właściciele nie transferowali zysków za granicę, bo to osłabia naszą walutę. Z tym wciąż mamy poważny problem, bo jak wynika z danych GUS za 2014 roku, aż 58% tak zwanego "polskiego eksportu" to spółki z kapitałem zagranicznym, czyli zyski i technologia nie są polskie. Aby to zmienić trzeba nie lada wysiłku, kapitału, determinacji oraz co najmniej 10 lat, więc to trochę jeszcze potrwa.

Sposób 2: Mniejsza konsumpcja kredytobiorców

Drugim sposobem jest pozostawienie kosztów po stronie kredytobiorców. Sami muszą odpowiedzieć za swoje błędne inwestycje, mniej konsumować i nie inwestować, aby spłacić swoje zobowiązania. Niestety to też odbija się negatywnie na gospodarce, bo tracimy jako kraj gigantyczny, ponad 250 tysięczny, kapitał ludzki, głównie zlokalizowany w dużych aglomeracjach miejskich u szczytu swojej efektywności zawodowej. Ich mniejsza aktywność odciska negatywne piętno na całej gospodarce i wzrośnie gospodarczym Polski przez co dalej osłabia rodzimą walutę.

Sposób 3: Straty sektora bankowego

Kolejnym sposobem jest przerzucenie kosztu kredytów walutowych na banki. Zarabiały, no to niech teraz poniosą tego koszt! Niestety przewalutowanie kredytów po kursie z przeszłości jest praktycznie niemożliwe, bo zdestabilizuje cały sektor bankowy. Pochłonęłoby to bowiem całość kapitałów własnych banków i wymagało ich dokapitalizowania. W banku kredyt zawsze musi być równy depozytowi więc spadek wartości tego pierwszego będzie wymagał dopłaty wyrównania tym drugim ze strony banku. Banki straciłyby zyski na lata i wstrzymały akcję kredytową, podnosiły opłaty, co w konsekwencji też odbiłoby się negatywnie na wzroście gospodarczym, a w skrajnym przypadku spowodowało spadek zaufania do sektora i zagrażało miliardom oszczędności Polaków, które ulokowali w bankach.

Sposób: 4 Budżet państwa

Koszty przewalutowania kredytów mogłoby wziąć na siebie Państwo. Pomijając już fakt, że ze względów wizerunkowych żaden Rząd by się na to nie zgodził, to niestety wiązałoby się to z mniejszymi wydatkami i w konsekwencji spowolnieniem gospodarczym albo z drastycznym wzrostem zadłużenia. Poniesienie całego kosztu przez budżet nie jest do końca dobrym rozwiązaniem.

Sposób 5: Pomoc NBP

Ostatnią opcją jest sięgnięcie do rezerw walutowych NBP. Aktualnie posiadamy około 94 mld USD w rezerwach walutowych. Koszty przewalutowania kredytów w walucie obcej to obecnie około 12 mld USD. Jak widać nie pochłonie to dużej ich części. Zamiast leżeć w nisko oprocentowanych obligacjach USA i finansować gospodarkę Stanów Zjednoczonych mogłyby zostać wykorzystane do likwidacji problemu kredytów walutowych w Polsce. Niestety w tym momencie Polska waluta znajduje się pod presją i sięgnięcie do rezerw NBP mogłoby mocno podkopać zaufanie inwestorów do złotego i w konsekwencji przyspieszyć jego osłabienie. Wykorzystanie natomiast powiedzmy 4 mld USD na ten cel pozostało by pewnie nawet niezauważone.

W ekonomii nie ma darmowych obiadów

Jak to mawiał Milton Friedman, w ekonomii nie ma darmowych obiadów. Za finansowanie gospodarki z oszczędności zagranicznych, zbyt duże i nietrafione inwestycje musimy w jakiś sposób zapłacić.

W tym momencie z podobnymi problemami do naszych boryka się wiele krajów rozwijających się. U nas problem stanowią kredyty w CHF, a w Azji i Ameryce Południowej są to kredyty w USD. Tego rodzaju mechanizm rynkowy dotknął wiele gospodarek w przeszłości i na pewno będzie się powtarzał w przyszłości.

Dopóki płyną oszczędności zagraniczne do danej gospodarki, dopóty umacnia się jej waluta i rośnie wartość aktywów. Kiedy proces się kończy następuje nagły zwrot, czyli bardzo mocne osłabienie waluty krajowej, która i traci na wartości, a z nią również aktywa6. Z takim procesem dostosowania mieliśmy do czynienia w 2008 roku w Polsce i na Świecie.

Teraz zostaliśmy ze zobowiązaniami, które musimy w jakiś sposób pokryć. Tutaj nie ma jednego dobrego rozwiązania. Najlepiej koszty borykania się z problemem rozbić po trochu na samych kredytobiorców, banki, budżet i być może NBP. Koszty są duże, ale w ten sposób rozłożony proces sprawi, że na pewno nie zdestabilizuje to gospodarki. Ryzyko systemowe jednak wreszcie zniknie i wtedy możemy jako kraj zabrać się za punkt pierwszy planu wyjścia z długów i przyspieszenia wzrostu gospodarczego. Mam tu na myśli budowanie silnych polskich firm, które mogą konkurować na rynku globalnym.

---

1 https://www.snb.ch/n/mmr/reference/sem_2008_09_22_background/source/sem_2008_09_22_background.pdf

2 https://www.knf.gov.pl/Images/PRZEWALUTOWANIE_tcm75-35881.pdf

3 https://en.wikipedia.org/wiki/Robert_Solow

4 https://en.wikipedia.org/wiki/Daron_Acemo%C4%9Flu

5 "Pułapki myślenia. O myśleniu szybkim i wolnym", Daniel Kahneman.

6 "Ekonomia dla inwestorów giełdowych", Tim Lee.