10 porad o zarządzaniu ryzykiem od 9 słynnych inwestorów

Od czego tak naprawdę zależy sukces na giełdzie? Bynajmniej nie od tego jak nowoczesne mamy narzędzia, czy do jaki wielu serwisów informacyjnych wykupiliśmy dostęp. Owszem, wiedza i informacja to są podstawy, bez których nie może być skutecznego inwestowania. Jednak zyski tak naprawdę zależą głównie od podejścia do ryzyka, bo jeśli szybko stracimy kapitał, to będziemy musieli zakończyć grę i odejść od „stołu” – przypomina Lance Roberts, zarządzający Clarity Financial.

Inwestorzy wciąż powielają te same błędy, a jednym z najczęstszych jest kupowanie „na górce”, a sprzedawanie „w dołku”. To ważne, by inwestycja miała miejsce w odpowiednim momencie, ale jeszcze ważniejsze jest zarządzanie ryzykiem.

REKLAMA

Kilka dni temu Lance Roberts – zarządzający Clarity Financial, gospodarz program “The Lance Roberts Show” oraz redaktor naczelny portal Real Investment Advice – przypomniał 10 niezwykle ważnych porad, jakich udzieliły gwiazdy rynku inwestycyjnego, w zakresie zarządzania ryzykiem.

Inwestorzy indywidualni mogą z powodzeniem zarządzać ryzykiem i minimalizować ewentualne straty. Ważne, by pamiętali, że tak naprawdę nie są inwestorami w pełnym znaczeniu tego słowa, czyli nie mają realnego wpływu na kondycję spółki. Są tylko spekulantami, którzy obstawiają kierunek poruszania się ceny akcji, więc zarządzanie ryzykiem jest w ich przypadku niezwykle ważne

1. „Cała sztuka polega na tym, by brać na siebie ryzyko i zarabiać na nim, ale w ten sposób, by pozostać zdywersyfikowanym” - Jeffrey Gundlach (DoubleLine)

Jak podkreśla Roberts, to jest chyba najważniejsza, choć bardzo prosta porada, jaką może otrzymać inwestor. Najlepsi inwestorzy bardzo wiele uwagi poświęcają kwestii zarządzania ryzykiem, gdyż ryzyko nie jest funkcją tego jak dużo pieniędzy można zarobić, tylko funkcją tego, jak wiele ich można stracić.

W inwestowaniu, tak jak i w pokerze, grasz dopóki masz pieniądze. Gdy zaryzykujesz zbyt dużo i powinie ci się noga, wypadasz z gry. Nie można grać, nie mając kapitału

2. „Inwestorzy błędnie zakładają, że aktywo, które było świetną inwestycją w niedalekiej przeszłości, będzie taką nadal. Tymczasem wysokie stopy zwrotu z minionych okresów podpowiadają, że aktywo zostało przewartościowane i stało się raczej gorszą, a nie lepszą inwestycją” - Ray Dalio (Bridgewater Associates)

Nic, co dobre, nie trwa wiecznie (podobnie jak nic, co złe). Tymczasem większość inwestorów myśli: „tym razem jest inaczej”. Tymczasem nie jest i nie będzie inaczej – twierdzi Roberts. Nawet jeśli banki centralne wpompowały setki miliardów dolarów w kupno akcji i obligacji i w system bankowy, to i tak wystąpią, w odpowiednim czasie, zjawiska charakterystyczne dla cyklu koniunkturalnego – podkreśla Roberts.

Domy maklerskie i zarządzający funduszami chcą, by inwestorzy kupowali akcje cały czas, by trzymali jednostki funduszy. Dlaczego? Bo wtedy branża finansowa ma przychód, ona żyje z opłat i prowizji. Tymczasem cena to jest to, ile płacisz, a wartość to to, co otrzymujesz. Warto kupować papiery dobrych firm, ale za odpowiednią cenę. Nie warto ich kupować, gdy są przewartościowane

3. “Inwestorzy myślą cały czas o tym, ile mogą zarobić. Niewielu myśli o tym, ile może stracić” - Seth Klarman (Baupost)

Jak podkreśla Roberts, największym wrogiem inwestora jest… on sam. To jego własne zachowania doprowadzają go najczęściej do zguby. Przeciętny inwestor przeważnie boi się wtedy (i sprzedaje), gdy powinien kupować, a jest spokojny (i kupuje) wtedy, gdy powinien sprzedawać...

4. “Na rynku nie otrzymuje się nagrody za podejmowanie ryzyka. Rynek wynagradza za kupowanie dobrych aktywów, które są tanie. Jeśli akcje, które kupiłeś, drożeją, bo są ryzykowne, to nie zostaniesz za to wynagrodzony, tylko ukarany” - Jeremy Grantham (GMO)

Sprytny inwestor unika podejmowania ryzyka za wszelką cenę, nawet jeśli to oznacza, że będzie niedoważony na rynku akcji przez dłuższy czas. Im więcej bowiem ryzyka zawiera portfel inwestycyjny, tym bardziej rosną szansę na poniesienie strat.

Jeśli będziesz gonił za rynkiem, niczym Wiluś E. Kojot za Strusiem Pędziwiatrem, w końcu powinie ci się noga. Dobiegniesz do skraju przepaści i zapewne w nią spadniesz

5. “Największymi wrogami spekulanta są: ignorancja, chciwość, strach i nadzieja. Niestety, czytanie poradników o inwestowaniu nie pomaga w walce z tymi uczuciami” - Jesse Livermore

Jeśli inwestor pozwala na to, by emocje nim kierowały, wkracza na ścieżkę prowadzącą ku katastrofie. Jak przypomina Roberts, wszyscy wielcy inwestorzy stosują mieszankę dyscypliny, strategii oraz zarządzania ryzykiem, próbując wyeliminować ze swojego postępowania emocje.

6. “Reguła nr 1 brzmi: wszystko jest cyklem. Reguła nr 2 brzmi: najlepsze okazje inwestycyjne pojawiają się wtedy, gdy ludzie zapominają o tym, że obowiązuje reguła nr 1” - Howard Marks (Oaktree Capital Management)

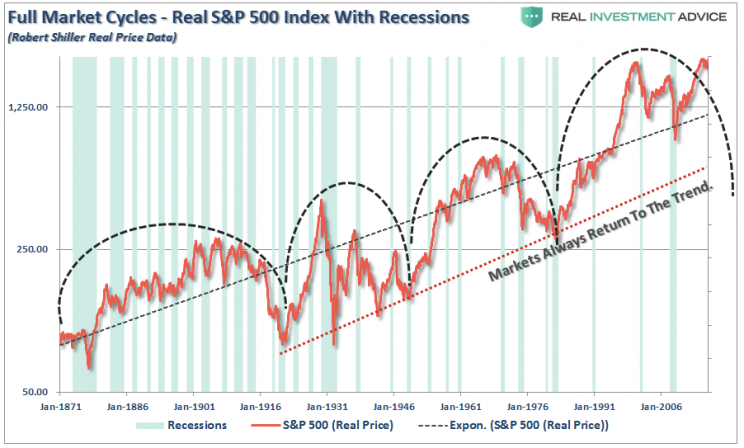

Tu znów powracamy, w pewnym sensie, do stwierdzenia, że nic nie trwa wiecznie. Pamiętajmy, że aby można było coś kupić tanio, musi znaleźć się osoba (druga strona transakcji) która będzie sprzedawać po obniżonej cenie. „Wszystko jest cyklem”, czyli – jak wskazuje Roberts za Howardem Marksem – po okresie hossy nadchodzi bessa, a po bessie – hossa.

Wykres 1. Cykle na amerykańskim rynku akcji (S&P500) od 1871 roku do teraz

7. “Alternatywa dla przewidywania przyszłości na rynku akcji? Kupować tanio, sprzedawać drogo. To bieżąca wycena papieru decyduje o przyszłej stopie zwrotu” - James Montier (GMO)

Kiedy aktywo jest tanie?

Gdy jest sprzedawane poniżej swojej wartości.

Kiedy aktywo jest drogie?

Gdy jest sprzedawane powyżej swojej wartości.

To, że aktywo jest tanie, nie oznacza, że np. cena jednej akcji jest niska. Co więcej, przypomina Roberts, akcja wyceniania wysoko (nominalnie) może być tak naprawdę tania – wszystko zależy od realnej (wewnętrznej) wartości przedsiębiorstwa, czyli wyceny fundamentalnej.

8. “Na rynku nie chodzi o to, czy masz rację. Chodzi o to ile zarabiasz, gdy masz rację oraz ile tracisz, gdy się mylisz” - George Soros (Soros Capital Management)

Jakie to jest fantastyczne, gdy się zarabia na rosnącym rynku. Problem w tym, że gdy ceny aktywów zaczynają spadać, ujawnia się ryzyko, którego nie było widać wtedy, gdy drożały.

Jeśli inwestor nie zarządza w odpowiedni sposób ryzykiem, to może bardzo szybko stracić to, co zarobił przez lata. A to będzie oznaczało porażkę

9. “Zjawisko regresji do średniej to jedno z najsilniejszych praw obowiązujących w finansowej fizyce. Okres prosperity na giełdzie poprzedza zawsze bessę, a krach zwiastuje nadejście hossy” - Jason Zweig (publicysta The Wall Street Journal)

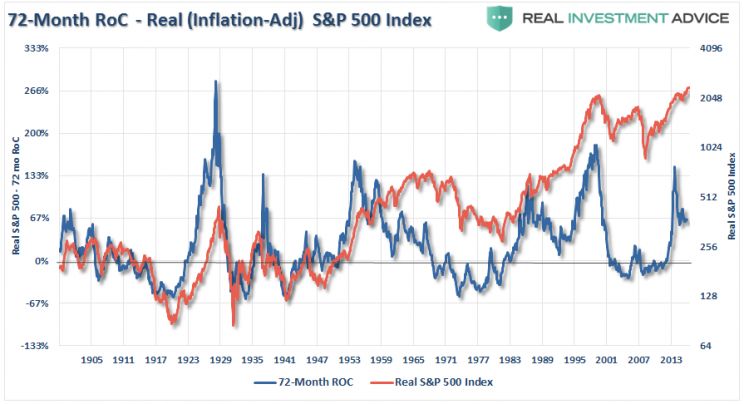

Jeden wykres mówi często więcej niż 1000 słów. Spójrzmy więc na grafikę przygotowaną przez portal RealInvestmentAdvice. Linia niebieska pokazuje średnioroczną stopę zwrotu z amerykańskiego rynku akcji za okres 6 lat wstecz, urealnioną o stopę inflacji. Linia czerwona to notowania indeksu S&P500. Pozioma linia czarna to poziom zero. Jak widać, za każdym razem, gdy linia niebieska przekraczała poziom 133 proc. należało się spodziewać złego okresu dla rynku akcji i powrotu do średniej. Rzuca się w oczy fakt, że po raz kolejny linia niebieska przekroczyła wspomniany poziom w latach 2013-14...

Wykres 2. Zjawisko powrotu do średniej na przykładzie S&P500

10. “Największe błędy, jakie popełniają inwestorzy, nie biorą się z niedouczenia albo niedoinformowania. Mają one podłoże psychologiczne” - Howard Marks (Oaktree Capital Management)

Lance Roberts przypomina, że największe efekty mają ci inwestorzy, którzy eliminują emocje z procesu inwestycyjnego. Roberts przytacza słowa barona de Rothschild, który swego czasu rzekł: “kupuj, gdy po ulicach leje się krew”. Gdy nadchodzą ciężkie czasy, część inwestorów sprzedaje aktywa bo musi, a część dlatego, że się boi. Mądry inwestor właśnie wtedy kupuje – bo kupuje po znacząco obniżonej cenie.

„Każdy inwestor powinien co jakiś czas rozglądać się wokół siebie i próbować ocenić czy na rynku jest więcej chciwości, czy strachu. To jest jedno z podstawowych zadań inwestora – ocenić, co się tak naprawdę dzieje na rynku, jeśli chodzi o emocje. Jednak zyski zależą nie tylko od tego, czy uda się inwestorowi właściwie ocenić stan emocjonalny rynku. Zależą także od tego, w jaki sposób inwestor będzie zarządzał ryzykiem. Przypomnijmy jeszcze raz: gdy skończy ci się kapitał, nie będziesz miał czym grać” – podsumowuje Lance Roberts, zarządzający Clarity Financial.