7 najdroższych spółek świata to spółki technologiczne. Nigdy wcześniej żaden sektor nie zdominował giełd tak bardzo

Rośnie bańka spekulacyjna na spółkach technologicznych. Na poszczególnych, jak Tesla, nawet zaczęła już pękać. Jak inwestować w tego rodzaju akcje w takich warunkach?

Narastająca bańka spekulacyjna na spółkach technologicznych jest węższa, niż ta z lat 2000-01, bo obejmuje mniej spółek, ale jej pęknięcie będzie równie dotkliwe, co tamtej sprzed 18 lat – uważają Rob Arnott, Shane Shepherd i Bradford Cornell z firmy inwestycyjnej Research Affiliates. Niedawno napisali bardzo ciekawą analizę pt. „Tak, mamy bańkę, i co z tego?”, którą opublikowali na portalu Advisor Perspectives.

REKLAMA

W jaki sposób inwestorzy mogą przygotować się na pęknięcie bańki na spółkach technologicznych? Arnott, Shepherd i Cornell radzą by:

- oczyścić stopniowo portfel ze spółek technologicznych;

- unikać ETFów i funduszy, które mają ekspozycję na szeroki rynek spółek technologicznych;

- poszukać aktywów / rynków które są niedowartościowane;

- lokować kapitał w mocne fundamentalnie spółki, głównie z rynków wschodzących.

Zobacz także: Nie tylko CD PROJEKT i LiveChat. 8 ciekawych spółek w portfelach polskich funduszy technologicznych

7 najdroższych spółek świata to spółki technologiczne

Obecnie 7 spółek o największej kapitalizacji rynkowej, to spółki technologiczne: Apple (932 mld USD), Amazon (767 mld USD), Microsoft (731 mld USD), Alphabet (729 mld USD), Facebook (511 mld USD), Alibaba (485 mld USD), Tencent (463 mld USD).

- Nigdy wcześniej żaden sektor nie zdominował tak bardzo światowych giełd, jak obecnie sektor technologiczny. Na szczycie bańki dot-com z lat 2000-01 tylko 4 spośród 7 największych spółek to były spółki internetowe – zwracają uwagę analitycy Research Affiliates.

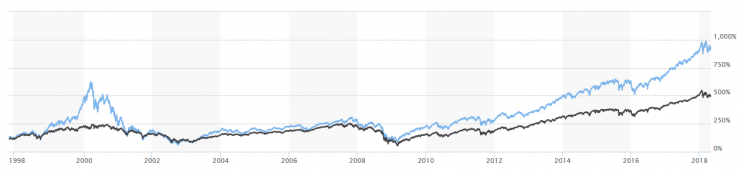

Notowania Nasdaq Composite (linia niebieska) na tle S&P500 (linia czarna) – 20 lat

Źródło: MarketWatch

Arnott, Shepherd i Cornell podkreślają, że historia pokazuje, iż tylko 2 spośród 10 spółek o największej kapitalizacji po 10 latach wciąż są w czołówce zestawienia. Wśród ocalałych niemal zawsze jest lider zestawienia, ale po dekadzie już nie jest liderem.

- Być może Apple wciąż będzie w roku 2028 w pierwszej dziesiątce największych spółek giełdowych świata. Być ktoś z grona Alphabet, Apple, Microsoft, Facebook, Amazon, Tencent, Alibaba również da radę utrzymać się w czubie. Jednak jesteśmy przekonani, że za 10 lat od dziś o niektórych z tych spółek inwestorzy nie będą już pamiętać – twierdzą Arnott, Shepherd i Cornell.

Analitycy Research Affiliates przypominają, że los akcji spółek technologicznych, na których uformowała się i pękła bańka w roku 2001, nie był zbyt pomyślny. Na początku 2000 roku 10 największych spółek technologicznych reprezentowało 25% wartości indeksu S&P500. W trakcie kolejnych 18 lat żaden z tych papierów nie pobił indeksu szerokiego rynku! Pięć spośród tych spółek w trakcie 18 lat zanotowało pozytywną stopę zwrotu, rosnąc średniorocznie ledwie o... 3,2%!

Bańki rosną dłużej, niż się tego ktokolwiek spodziewa

Z drugiej strony, Arnott, Shepherd i Cornell podkreślają starą prawdę giełdową, że bańki spekulacyjne potrafią rosnąć o wiele dłużej, niż ktokolwiek się tego spodziewa. Dlatego nie jest rozsądnym rozwiązaniem granie przeciwko temu mocnemu trendowi wzrostowemu na spółkach technologicznych. „Rynek może pozostać nieracjonalny dłużej, niż ty pozostaniesz wypłacalny” – przypominają znane powiedzonko eksperci Research Affiliates.

Arnott, Shepherd i Cornell podkreślają, że bańkę spekulacyjną rozumieją jako sytuację, w której dane aktywo nie oferuje pozytywnej premii za ryzyko (w porównaniu do bonów czy obligacji), a inwestorzy masowo wierzą w to, że zawsze będą w stanie je odsprzedać za wyższą cenę. Indeks optymizmu inwestorów Wells Fargo/Gallup znajduje się obecnie na poziomie najwyższym od 17 lat. 49% ankietowanych uważa, że ulokowanie pieniędzy w akcje to świetny interes...

Tesla jest doskonałym przykładem bańki

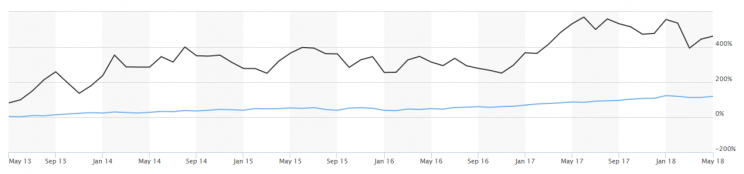

Analitycy Research Affiliates zwracają uwagę, że na poszczególnych walorach ukształtowały się w ostatnim czasie niemal wzorcowe bańki spekulacyjne. Jednym z takich przypadków jest Tesla, koncern Elona Muska.

- Obecna wycena Tesli jest uzasadniona pod warunkiem, że w trakcie najbliższych 10 lat większość aut jeżdżących po ulicach to będą auta elektryczne wyprodukowane przez firmę Tesla, że Tesla będzie je serwisować i że pozyska co najmniej 4 mld USD finansowania na pokrycie kosztów zadłużenia i częściową jego spłatę. Dla nas te założenia brzmią niezwykle optymistycznie, biorąc pod uwagę ciężar długów, jaki w tej chwili spoczywa na koncernie Elona Muska – tłumaczą Arnott, Shepherd i Cornell.

Notowania spółki Tesla (linia czarna) na tle Nasdaq Composite (linia niebieska) – 5 lat

Źródło: MarketWatch

Powolne redukowanie pozycji na akcjach spółek technologicznych i poszukiwanie niedowartościowanych akcji, przede wszystkim na rynkach wschodzących – oto rekomendacja od ekspertów firmy inwestycyjnej Research Affiliates.

Zobacz także: Mnożą się fundusze inwestycyjne lokujące kapitał w biznesy oparte o blockchain