Strategia inwestowania w spółki zwiększające wypłacane dywidendy przyniesie duże zyski w najbliższych latach

Strategia inwestowania w spółki potrafiące zwiększać wypłacane dywidendy może okazać się strzałem w dziesiątkę w kolejnych latach.

Walory z rosnącymi dywidendami mają zazwyczaj wyższą jakość finansową, niż akcje szerokiego rynku – zwracają uwagę analitycy S&P w raporcie „A Case for Dividend Growth Strategies”.

REKLAMA

Dywidendowi arystokraci dają zarobić…

Strategie dywidendowe zyskały popularność wśród uczestników rynku, bo dają nadzieję na atrakcyjny zysk, co przez lata było ważne w środowisku niskich stóp – wskazują analitycy S&P Tianyin Cheng, Vinit Srivastava i Izzy Wang. Nawet w 2022 roku - przy utrzymującej się globalnej niepewności gospodarczej, sporach geopolitycznych, wysokiej inflacji i rosnących stopach - strategia poszukująca wzrostu dywidend pozostaje atrakcyjna.

„Przy niestabilnej sytuacji gospodarczej, która pojawiła się od 2020 r., i niepewności rynkowej wywierającej presję na zyski przedsiębiorstw, wysokodochodowe spółki bez siły finansowej mogą nie być w stanie utrzymać poziomów wypłat dywidend, być może duża część z nich będzie musiała zawiesić przekazywanie zysku akcjonariuszom. Z drugiej strony, spółki z historią wzrostu dywidendy mogą stanowić atrakcyjną okazję inwestycyjną w niepewnym środowisku. Alokacja kapitału w akcjach spółek z rosnącymi dywidendami zapewnia ekspozycję na akcje wysokiej jakości i większy dochód w czasie, dzięki czemu można zabezpieczyć się przed zmiennością rynku i wzrostem stóp procentowych” – przekonują analitycy S&P.

Przypominają, że indeks S&P High Yield Dividend Aristocrats śledzi koszyk spółek z S&P Composite 1500, które rok w rok, przez co najmniej 20 lat, zwiększają wypłacane dywidendy. Zbadali oni korzyści płynące z zastosowania strategii poszukiwania wzrostu dywidendy, szczególnie w porównaniu do S&P500 High Dividend Index - strategii wysokich dywidend zbudowanej na S&P500.

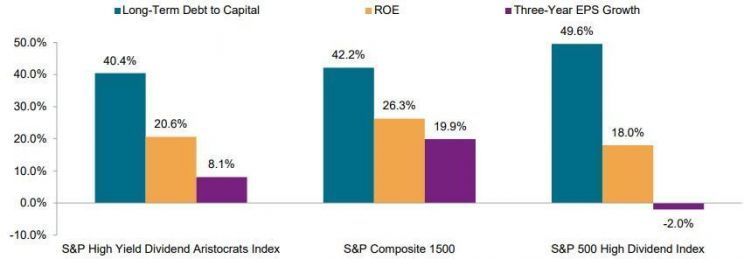

Analitycy S&P podkreślają, że walory z rosnącymi dywidendami mają zazwyczaj wyższą jakość, niż akcje z szerokiego rynku, pod względem rentowności i dźwigni finansowej. „Mówiąc wprost, gdy spółka jest w stanie zwiększać swoją dywidendę przez lata, a nawet dekady, może to sugerować, że posiada ona olbrzymią siłę finansową i dyscyplinę. Należy jednak pamiętać, że stopa dywidendy nie musi być sygnałem siły lub dyscypliny, gdyż zdarzają się przypadki, gdy mające problemy spółki próbują przyciągnąć uczestników rynku, zadłużając się tylko po to, by zapłacić akcjonariuszom. Spółki wypłacające wysokie dywidendy, które mają większą dźwignię finansową, niższą rentowność i mogą być bardziej skłonne do zmniejszenia dywidendy na niestabilnym rynku” – wskazują Cheng, Srivastava i Wang.

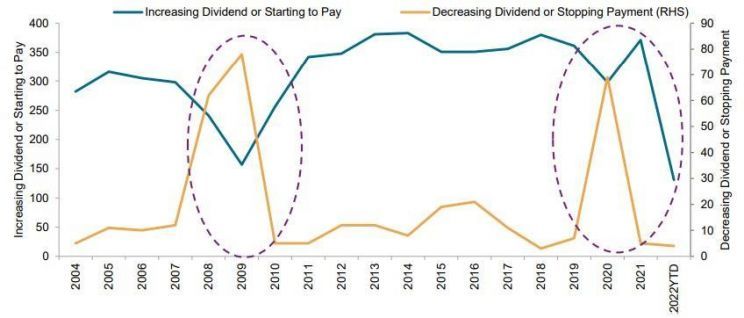

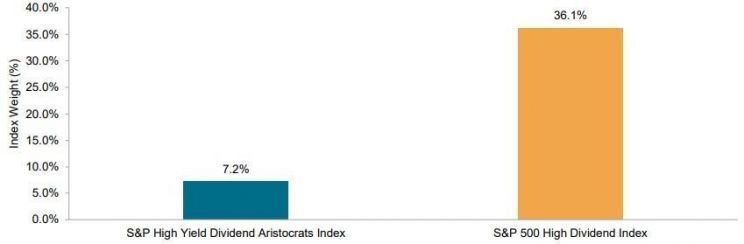

W 2020 r. cięcia dywidend były widocznym trendem, w globalnej recesji gospodarczej wywołanej przez COVID-19. Historycznie podobny trend obserwowany był podczas globalnego kryzysu finansowego w 2008 roku. W 2020 roku 29 składników indeksu S&P 500 High Dividend Index, stanowiących 36,1% wagi, zmniejszyło wypłacane dywidendy, podczas gdy podobnie postąpiło tylko 7,2% składników S&P High Yield Dividend Aristocrats Index.

Zachowania spółek dywidendowych

Źródło: S&P

Odsetek spółek które ścięły dywidendy w 2020 r.

Źródło: S&P

Wskaźniki jakości finansowej spółek z wybranych indeksów

Źródło: S&P

Zobacz także: Inflacja W USA wyższa od prognoz. FED dalej będzie podnosić stopy procentowe

…i chronią podczas bessy

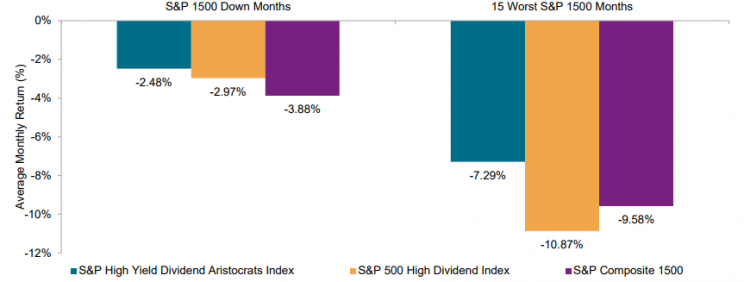

Dywidendowi arystokraci mogą być atrakcyjni dla uczestników rynku poszukujących zdyscyplinowanych spółek, które stosunkowo dobrze znoszą trudne warunki rynkowe i gospodarcze. Spółki zwiększające dywidendę mogą zapewnić pewną ochronę przed spadkami podczas bessy.

Patrząc na okres od 31 grudnia 1999 roku do 31 marca 2022 roku, to S&P High Yield Dividend Aristocrats osiągały lepsze wyniki, niż S&P Composite 1500 i S&P 500 High Dividend Index średnio o 140 pb miesięcznie i 49 pb miesięcznie, odpowiednio. Gdy skupimy się na 15 najgorszych miesiącach dla S&P 1500 w tym okresie, ochrona zapewniona przez S&P High Yield Dividend Aristocrats była bardzo wyraźna (patrz wykres poniżej).

Zachowanie indeksów w bessie

Źródło: S&P

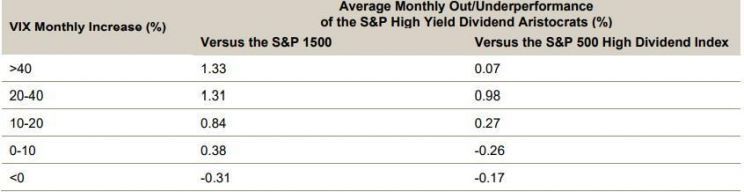

Dywidendowi arystokraci zapewniają ochronę w obliczu wzrostu zmienności. Gdy CBOE Volatility Index rósł o ponad 40% w miesiąc, indeks S&P High Yield Dividend Aristocrats zachowywał się lepiej od S&P 1500 średnio o 133 pb.

Zachowanie S&P High Yield Dividend Aristocrats wobec indeksów w obliczu wysokiej zmienności

Źródło: S&P

Podsumowując, strategia inwestowania w dywidendowych arystokratów mogą być atrakcyjne dla uczestników rynku, którzy obawiają się zmienności, ale chcą nadal inwestować w akcje, otrzymując jednocześnie pewien stały dochód. Dla uczestników rynku koncentrujących się na amerykańskich akcjach, S&P High Yield Dividend Aristocrats to kapitalne rozwiązanie.

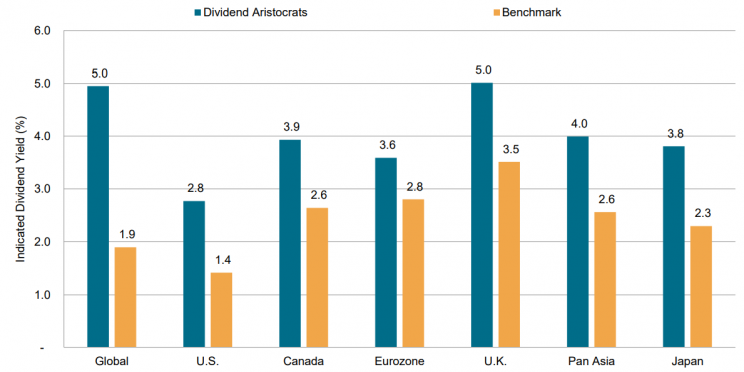

Ale nie tylko w USA dywidendowi arystokraci to świetna inwestycja. Na innych rynkach i w innych regionach, spółki regularnie od lat zwiększające wypłacane dywidendy pokazują nawet wyższe stopy dywidendy, niż spółki amerykańskie (patrz grafika poniżej).

Stopa dywidendy w przypadku dywidendowych arystokratów na tle benchmarku

Źródło: S&P