GPW zamierza poprawić indeks dywidendowy. Kibicujemy temu rozwiązaniu, bo WIGdiv był dotąd bez sensu

Na początku 2011 roku GPW wprowadziła indeks WIGdiv, który miał za zadanie grupować najlepsze spółki dywidendowe. Jednak po niemal 6 latach, można stwierdzić, że indeks się nie sprawdził. Skoro dywidendy to taki świetny biznes, dlaczego WIGdiv od początku istnienia jest w okolicy zera i to głównie dzięki ostatniemu rajdowi w górę na największych spółkach. Na szczęście, to nie dywidendy są problemem tylko konstrukcja indeksu, która wkrótce się zmieni – w połowie grudnia 2016 roku . Kibicujemy temu rozwiązaniu, bo inwestorzy tylko na tym zyskają.

WIG dywidendowy na zerze

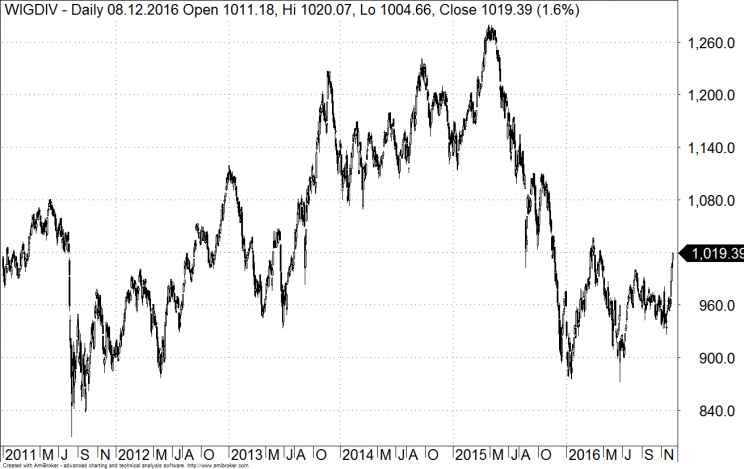

WIGdiv od startu w 2011 roku trzy razy był poniżej swojej wartości bazowej (1000 pkt). Pierwszy raz już pół roku po debiucie i ponownie dwa lata później. Rekord ustanowił w połowie 2015 roku, ale nawet wtedy zanotował maksimum na poziomie 1280 punktów, czyli 28% wyższym, niż na początku. Teraz znów indeks znajduje się w okolicy 1000 punktów. Duży udział w ostatnim spadku miało zmniejszenie dywidendy ze spółek Skarbu Państwa, które wchodzą z dużą wagą do WIGdiv, ale to nie jedyna wada tego indeksu.

Wykres 1. Notowania indeksu WIGdiv, lata 2011 – 2016.

Wydawałoby się, że stworzenie indeksu skupiającego spółki dywidendowe powinno znacznie ułatwić inwestowanie. W szczególności odwzorowaniem indeksu powinni być zainteresowani inwestorzy długoterminowi, chcący zbudować portfel stabilnych spółek, dzielących się zyskiem. Po wynikach widać, że nie była to najlepsza strategia.

Zobacz także: Jakie dywidendy wypłacą banki w 2017 roku

Dlaczego ten indeks nie zdał egzaminu?

Porażka strategii opartej na inwestowaniu w spółki dywidendowe, w oparciu o WIGdiv, leży w jego konstrukcji. Do indeksu dobierane jest 30 spółek, ze 150 największych z najwyższą stopą dywidendy, na koniec listopada. Drugim warunkiem bycia w indeksie jest posiadanie historii wypłat zysków dla akcjonariuszy. Niestety, ten ostatni warunek nie jest zbyt restrykcyjny. Wymagane jest wypłata dywidendy tylko w trzech z pięciu ostatnich lat.

Takie warunki są sensowne, jeśli chcemy dokonać pierwszej selekcji ciekawych spółek dywidendowych. Możemy w ten sposób wybrać spółki, które są tanie w porównaniu do historycznych dywidend i są płynne. Niestety, wysoka stopa dywidendy świadczyć może, albo o okazji inwestycyjnej, albo o tym, że inwestorzy nie wierzą w wypłatę dywidendy w przyszłym roku. Kryteria doboru do indeksu tego nie weryfikują. Zaś założenie, że spółka może nie wypłacić dywidendy w dwóch z pięciu poprzednich lat, zwiększa szansę złego wyboru.

Dodatkowo, ogłoszenie zmian w portfelu indeksu wiąże się z weryfikacją stopy dywidendy. Spółki z małą stopą dywidendy są wypierane przez te z wysoką stopą. Wykluczane są z indeksu spółki, których kurs wzrósł w stosunku do wysokości dywidendy z zeszłego roku – czyli też te, w przypadku których inwestorzy uwierzyli w poprawę wyników i oczekują wyższej dywidendy w przyszłym roku.

Jeśli kupiliśmy kilka lat temu dobrą spółkę, która płaci co rok wyższe dywidendy, to wzrost kursu jest dla nas tym bardziej korzystny. Dlaczego pozbywać się takiej spółki z portfela? Czy jest rozsądne rezygnować z takiej inwestycji w pogoni za wyższą stopą dywidendy z mniej pewnych spółek? Dlatego też ślepe odwzorowywanie zmian w indeksie WIGdiv nie było zyskowną strategią w ostatnich sześciu latach.

Giełda ogłasza pozytywne zmiany

Na szczęście już niedługo to się zmieni. Zarząd GPW cztery miesiące temu zapowiedział zmiany w budowie indeksu dywidendowego. Proponowane zmiany mają być odpowiedzią na oczekiwania uczestników rynku oraz na trendy występujące w na innych giełdach - pisze GPW w komunikacie.

Od połowy grudnia 2016 roku Giełda zniesie kontrowersyjne kryterium wysokiej stopy dywidendy. Teraz do indeksu WIGdiv będą brane wszystkie spółki z WIG20, mWIG40 i sWIG80, które płacą dywidendę regularnie od co najmniej 5 lat.

Giełda stawia więc na stabilność wypłat dywidend, a nie na atrakcyjność cenową. Teraz spółki, które nawet raz nie wypłacą dywidendy będą usuwane z indeksu bez szansy na powrót przez następne pięć lat. Może to zmotywować zarządy, by trzymały się zadeklarowanej polityki dywidendowej.

Zaś dla inwestorów jest to dobra wiadomość, gdyż dostają do ręki narzędzie, które wstępnie wyselekcjonuje im płynne akcje spółek, płacących regularnie dywidendy. Nie jest to wciąż idealny sposób na stworzenie portfela długoterminowego, ale już całkiem przyzwoity początek i z pewnością dużo lepszy niż opieranie się na dotychczasowym składzie WIGdiv.

Już teraz wiemy, które spółki trafią do WIGdiv

Nie musimy czekać na nowy skład indeksu WIGdiv. Już teraz możemy przewidzieć jak on będzie wyglądał. Sprawdziliśmy, które spółki spełniają nowe kryteria, czyli należą do indeksów WIG20, mWIG40 i sWIG80 i jednocześnie wypłacają dywidendę od co najmniej 5 lat. Obecnie jest 36 takich spółek:

| Nazwa spółki | Od tylu lat dywidenda jest regularnie wypłacana | Aktualna stopa dywidendy |

|---|---|---|

| APATOR (APT) | od co najmniej 13 lat | 3.49% |

| KRUSZWICA (KSW) | od co najmniej 13 lat | 15.13% |

| ASSECOPOL (ACP) | od 12 lat | 5.71% |

| DEBICA (DBC) | od 12 lat | 3.04% |

| KGHM (KGH) | od 12 lat | 1.63% |

| NEUCA (NEU) | od 12 lat | 1.29% |

| ORANGEPL (OPL) | od 12 lat | 4.76% |

| SNIEZKA (SKA) | od 12 lat | 5.65% |

| EUROCASH (EUR) | od 11 lat | 2.70% |

| DOMDEV (DOM) | od 10 lat | 5.62% |

| WAWEL (WWL) | od 9 lat | 1.89% |

| ASSECOBS (ABS) | od 8 lat | 4.35% |

| BUDIMEX (BDX) | od 8 lat | 3.99% |

| CCC (CCC) | od 8 lat | 1.14% |

| FORTE (FTE) | od 8 lat | 1.30% |

| UNIBEP (UNI) | od 8 lat | 1.70% |

| BZWBK (BZW) | od 7 lat | 4.38% |

| GPW (GPW) | od 7 lat | 6.30% |

| HANDLOWY (BHW) | od 7 lat | 6.57% |

| KETY (KTY) | od 7 lat | 4.78% |

| LPP (LPP) | od 7 lat | 0.55% |

| PEKAO (PEO) | od 7 lat | 7.17% |

| PGE (PGE) | od 7 lat | 2.71% |

| PZU (PZU) | od 7 lat | 6.98% |

| SANOK (SNK) | od 7 lat | 1.59% |

| PCCROKITA (PCR) | od 6 lat | 6.59% |

| ROBYG (ROB) | od 6 lat | 6.71% |

| ABCDATA (ABC) | od 5 lat | 21.08% |

| ACAUTOGAZ (ACG) | od 5 lat | 5.95% |

| BSCDRUK (BSC) | od 5 lat | 2.03% |

| FERRO (FRO) | od 5 lat | 6.15% |

| OPONEO.PL (OPN) | od 5 lat | 0.21% |

| ORBIS (ORB) | od 5 lat | 2.17% |

| PCM (PCM) | od 5 lat | 16.52% |

| WIELTON (WLT) | od 5 lat | 1.35% |

| ZPUE (PUE) | od 5 lat | 3.77% |

Tabela 1. Spółki spełniające nowe kryteria kwalifikujące do WIGdiv.

Już od połowy grudnia inwestorzy otrzymają narzędzie, które wskaże im spółki wypłacające regularnie dywidendy. Należy jednak zwrócić uwagę, że wciąż bezkrytyczne odwzorowywanie indeksu nie jest najlepszym pomysłem. Należy wybrać z jego składu najlepsze spółki. Najlepiej te, które płacą dywidendę dłużej niż 5 lat i dodatkowo poprawiają wyniki. Pisaliśmy o tym ostatnio w artykule: 25 spółek z potencjałem na wyższą dywidendę w 2017 roku.