To już końcówka hossy na akcjach, bessa przyjdzie w ciągu 12, maksymalnie 24 miesięcy – wieszczy Jeremy Grantham

Po bessie, warto będzie inwestować nie tylko w tanie akcje, ale też w surowce – uważa legendarny inwestor Jeremy Grantham, który już dwa razy przewidział pęknięcie wielkich baniek.

„Pojawiają się oznaki szaleństwa tłumów, jak hossa na GameStop czy na Dogecoinie, to są sygnały końcowego etapu wzrostu bańki spekulacyjnej na rynkach” – powiedział Jeremy Grantham, założyciel GMO Investment and Asset Management, inwestor z 50-letnim doświadczeniem. Był gościem podcastu The Rules of Investing.

REKLAMA

Grantham jest znany z niemal doskonałego wyznaczania szczytów baniek spekulacyjnych. W 1989 roku sprzedał wszystkie posiadane akcje spółek japońskich (przed wielką bessą w Tokio), a we wrześniu 2007 roku ostrzegał o nadejściu kryzysu oraz „ekstremalnej presji na rynkach akcji”. Z kolei w marcu 2009 roku napisał w liście do inwestorów, że S&P500 jest mocno niedowartościowany – wtedy zakończyła się bessa po kryzysie finansowym.

Jak rozpoznać bańkę

„Bańki spekulacyjne widzi każdy, kto ma oczy i trochę rynkowego obycia. Jednak problem z nimi jest taki, że nigdy nie wiadomo, kiedy one pękną. To oznacza, że można zarówno przepuścić kawał porządnej hossy, jak i zbyt wcześnie wejść na szorty. One stwarzają duże zagrożenie dla wielkich instytucji, bo one nie wiedzą jak do nich podchodzić. Generalnie wielcy inwestorzy muszą pozostawać na rynku prawie przez cały czas, więc zazwyczaj muszą też przeżyć pęknięcie bańki” – stwierdził Grantham. „Gdy mamy szczyt bańki, to na polach golfowych szefowie dużych firm inwestycyjnych przekomarzają się kto ma lepszego zarządzającego od spółek wzrostowych, kto ma lepsze wyniki w ostatnich latach. I oni zupełnie nie myślą o tym, że stoją nad przepaścią” – dodaje.

Jak wyjaśnił Grantham, pojawianie się baniek wynika z ludzkiej natury, z dużych emocji i przereagowywania. „Wycena fundamentalna spółek nie zmienia się tak gwałtownie. Gdyby giełda idealnie oddawała wartość wewnętrzną spółek, która jest generalnie wartością przyszłych przepływów pieniężnych, to zmienność na parkiecie byłaby nieduża. Ale tak nie jest, bo do tego dodawane są emocjonalnie przereagowania” – stwierdził założyciel GMO.

Według Granthama, szczyt bańki można poznać po tym, że wiele danych jest na ekstremach. „Gdy zbliża się szczyt bańki, to wiele wskaźników, takich jak wyceny wskaźnikowe poszczególnych spółek czy branż, ale też marże zysku są na rekordowo wysokich poziomach, po bardzo gwałtownych wzrostach” – wskazuje Grantham.

Zobacz także: Koronawirus znów w natarciu, wracają lockdowny, ale to niekoniecznie musi być zła wiadomość dla giełdy

Przyjdzie bessa na akcjach, a potem hossa, także na surowcach

Według Granthama, właśnie teraz kształtuje się dołek na stopach procentowych, a na giełdach jest bardzo drogo. „Stopy procentowe już nie będą niżej. Wraz z pojawieniem się wysokiej inflacji będą musiały pójść w górę. To może sprowokować bessę na rynkach akcji. Koronahossa jest bardzo stroma, wspomagana pieniędzmi z Fedu. Pojawiają się oznaki szaleństwa tłumów, jak hossa na GameStop czy na Dogecoinie. Drożeją dynamicznie spółki, które nie mają dochodów. Wielkie pieniądze popłynęły do SPAC, przecież na ślepo, bo inwestorzy nie wiedzą, w co te wehikuły zainwestują. Tesla jest warta więcej, niż 8 największych konkurencyjnych koncernów samochodowych. To są wszystko znaki. Wydaje mi się, że dość duża bessa zrealizuje się na rynkach akcji w ciągu 12-24 najbliższych miesięcy” – wskazuje założyciel GMO.

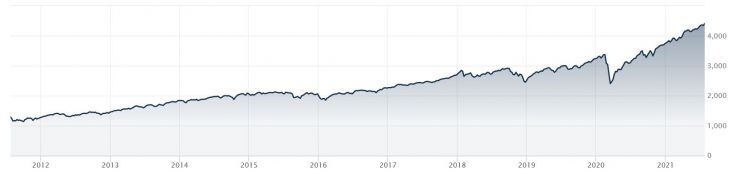

Notowania S&P500 – 10 lat

Źródło: Barron’s

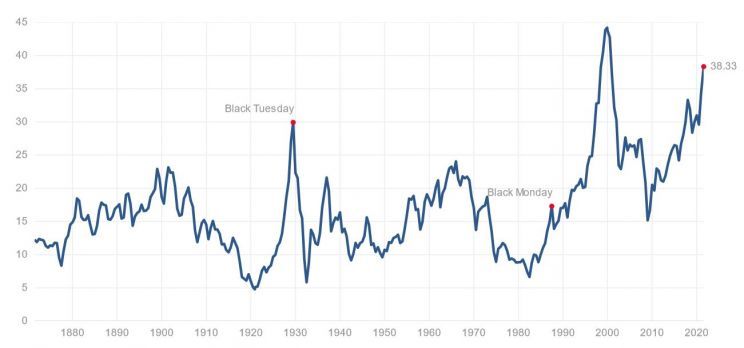

Notowania Shiller P/E Ratio

Źródło: multpl.com

Jeremy Grantham przez kilka lat po kryzysie finansowym z 2008 roku pozostawał „niedźwiedziem” na rynku akcji przez kilka lat, do 2014 roku, mimo że wyceny rosły. Czy po pęknięciu obecnie formującej się bańki również trzeba będzie być ostrożnym? „W marcu 2009 roku wiedziałem, że akcje są bardzo tanie. Opublikowałem wtedy pamiętny felieton, który niemal idealnie wyznaczył koniec bessy. Potem przez kilka lat miałem przeświadczenie, że rynek nie jest jeszcze dostatecznie tani, by zdecydowanie na nim inwestować. Teraz mam przekonanie, że świat w najbliższych latach to będzie świat deficytu siły roboczej oraz wysokiej inflacji. Wzrost cen przyniesie ze sobą premię inflacyjną, co oznacza, że akcje powinny zachowywać się w takim środowisku bardzo dobrze” – twierdzi Grantham.

Grantham wskazał także, że nadchodzi czas surowców. „Przebadaliśmy w firmie GMO całą historię 41 wybranych surowców i okazało się, że hossę na surowcach do 2011 r. wspomagał wydatnie dynamiczny rozwój Chin. Potem surowce przeżyły krach. Ale to jest, jak nam się wydaje, tylko przerwa w trendzie wzrostowym. Według nas, takie surowce jak miedź, lit czy kobalt to będą hity nadchodzącej surowcowej hossy, którą tym razem wznowi zapotrzebowanie na surowce z tytułu rozwoju zielonej gospodarki oraz uruchomienia programów infrastrukturalnych. Generalnie metale przemysłowe to jest rzadki surowiec i będziemy widzieli ich niedobory” – stwierdził założyciel GMO.

Jeśli chodzi o złoto, to Grantham jest lekko sceptyczny. „Osobiście mam złoto. Ale najśmieszniejsze jest to, że dość trudno wyjaśnić, czym jest złoto. Ma ono wielką historię za sobą, zdaje test historyczny” – powiedział.

Dodał, że trend wzrostowy w najbliższych latach zobaczymy także na ropie. „Zanim przyjdzie wielka, powszechna elektryfikacja transportu, ropa będzie wciąż potrzebna na wielką skalę. Oczywiście, kurs ceny ropy cechuje się wysoką zmiennością, i ten trend może przypominać jazdę rollercoasterem. To widać po tym, co działo się z jej kursem w 2020 roku” – stwierdził.

Słynny inwestor wypowiedział się także na temat bitcoina. „BTC to iluzja, to szaleństwo tłumów. Bitcoin nie generuje tak naprawdę żadnej wartości, nic za nim nie stoi. A do tego zużywa sporo energii, jest szkodliwy dla środowiska. Bitcoin to jest aktywo spekulacyjne” – stwierdził.