Nadmiar danych ze spółek może sprawiać inwestorom kłopot – zwraca uwagę prof. Aswath Damodaran

Raporty finansowe czy prospekty emisyjne stają się coraz bardziej obszerne i skomplikowane, to nie ułatwia życia inwestorom – wskazuje guru analizy fundamentalnej, prof. Aswath Damodaran.

Chaos informacyjny w dokumentach spółek wzrasta, bo tak wynika z regulacji, z wymogów regulatorów i nadzorców – wskazuje prof. Aswath Damodaran - wykładowca Stern School of Business na New York University, guru naukowego podejścia do analizy fundamentalnej – we wpisie na swoim blogu.

REKLAMA

Raporty finansowe są coraz mniej klarowne…

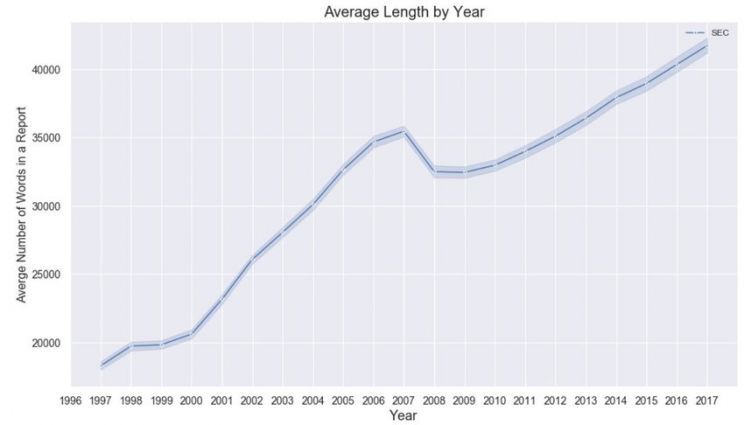

Damodaran wskazuje, że z roku na rok i z dekady na dekadę, dokumenty spółek stają się coraz bardziej obszerne i skomplikowane. Chodzi tutaj i o raporty roczne, i o prospekty emisyjne. „Można się doszukiwać w tym usprawiedliwienia tego rodzaju, że spółki są coraz większe, to są coraz bardziej skomplikowane, działające globalnie już na etapie IPO biznesy. Jednakże prawda wydaje się bardziej prozaiczna: ten chaos informacyjny wzrasta, bo tak wynika z regulacji, z wymogów regulatorów i nadzorców. Te wymogi są zwiększane po każdym skandalu giełdowym, po każdym oszustwie, a jednak nie wydają się skuteczne, raczej utrudniają tylko życie inwestorom” – uważa prof. Damodaran.

Raporty finansowe są publikowane z coraz większą częstotliwością. Jak wskazuje wykładowca Stern School of Business, w XIX wieku nawet największe spółki publiczne same decydowały o częstotliwości publikacji, często ujawniając swoje wyniki raz na rok, albo nawet rzadziej. W 1933 roku powstał nadzór Securities and Exchange Commission (SEC) i spółki zostały zmuszone do większej przejrzystości, wykształciły się zasady księgowości GAAP (Generally Accepted Accounting Principles). Spółki zostały zmuszone do publikacji raportów rocznych oraz kwartalnych.

„Swoją pierwszą wycenę fundamentalną zrobiłem w 1981 roku, na bazie raportu rocznego. Zawsze miałem problem z tymi raportami, bo były długie i używały trudnego słownictwa i to się pogarsza z roku na rok. Spójrzmy na długość raportów rocznych spółki Coca-Cola: w 1994 roku raport miał 123 strony, w 2003 roku miał już 209 stron, a w 10 lat później już 264 strony. Raport opublikowany w 2020 roku liczył 214 stron. Moje wrażenie potwierdzają badania, np. Lesmy, Muchnik i Mugerman dowiedli, że stopień skomplikowania zdań i wyrażeń stosowanych w raportach finansowych rośnie” – podkreśla naukowiec.

Średnia liczba słów w raporcie rocznym spółki publicznej notowanej na giełdzie w USA

Źródło: Lesmy, Muchnik i Mugerman

Prof. Damodaran dokonuje niezwykle ciekawej konstatacji: „Rosnący stopień skomplikowania sprawozdań nie wynika ze stosowania trudnych słów, specjalistycznych zwrotów. On wynika ze stosowania prawniczo-finansowej mowy-trawy, z celowego zaciemniania. Autorzy tych dokumentów chcą, by czytelnik, choćby nie wiem jak dobrze wykształcony, pozostał po ich przewertowaniu we mgle.

Zobacz także: Chiny atakują swoje własne spółki technologiczne, wypędziły bitcoinowych „górników”

…a prospekty są coraz obszerniejsze

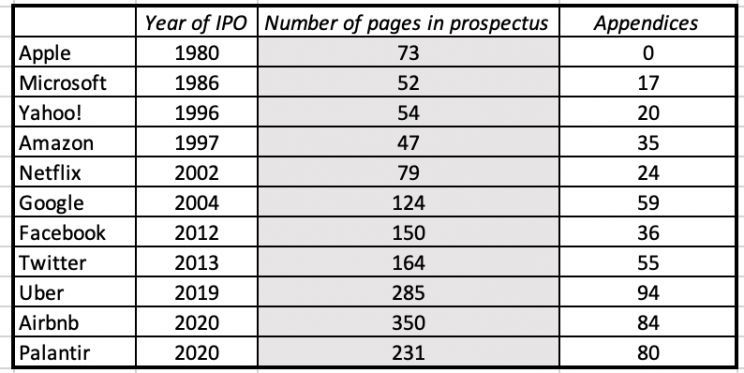

Prof. Damodaran przyjrzał się także ewolucji prospektów emisyjnych. Prześledził jak zmieniała się objętość takich dokumentów w przypadku spółek technologicznych. Otóż prospekt Apple z 1980 roku liczył 73 strony i nie zawierał żadnych załączników. Tymczasem prospekt Airbnb z 2020 roku miał 350 stron i 84 załączniki.

„Prospekty, tak jak raporty roczne, stają się coraz obszerniejsze i coraz bardziej skomplikowane. Poza tym warto zwrócić uwagę, że spółki wykorzystują ograniczenia SEC w zakresie prognoz na swoją korzyść. Muszą one w prospektach określać wielkość rynku na którym działają. Efekt? Np. Airbnb podało, że potencjał ich rynku wynosi 3,4 bln USD, co oznacza, że jest pięciokrotnie większy, niż przychody wszystkich hoteli na świecie w 2020 roku” – wskazuje prof. Damodaran.

Objętość prospektów emisyjnych spółek technologicznych

Źródło: SEC / A. Damodaran

„Skoro spółki informują coraz bardziej i bardziej, to inwestorzy powinni mieć coraz łatwiej, tak? No cóż, odpowiedź brzmi: nie. Demon raportowania wymknął się spod kontroli. Sprawia, że inwestorzy są przeładowani informacjami, które w dużej mierze są im do niczego nie potrzebne. Badania dowodzą, że ludzie przeładowani informacjami idą na skróty myślowe, które mogą prowadzić na manowce. Poza tym, wielkie i skomplikowane dokumenty są pisane do każdego, a przez to dla nikogo, bo urzędnik potrzebuje nieco innych informacji i inaczej podanych, niż bankier, inwestor czy klient. Nadzorca niepotrzebnie nakazuje spółkom skupiać się tylko na przeszłości, nie dając im przedstawiać planów czy prognoz z większymi szczegółami, więc tę pracę wykonują dziennikarze i analitycy” – utyskuje prof. Damodaran.

Zdaniem Damodarana, dokumenty spółek publicznych powinny stać się bardziej zwięzłe, zawierać mniej szczegółów o przyszłości czy na temat czynników ryzyka, a bardziej skupiać się na przyszłości. „Pozwólmy zarządom opowiadać historię, prowadzić narrację, pokazywać prognozy i marzenia. Z pewnością trzeba też powoli zacząć dyskusję, jak powinno wyglądać raportowanie w zakresie ESG (environmental, social and governance), ono z pewnością nie powinno dodatkowo komplikować raportowania, a obawiam się, że w tę właśnie stronę pójdziemy” – podsumował prof. Damodaran.