Kolejna emisja obligacji Kruka. Tym razem oprocentowanie w skali roku sięga 9,96%

Ruszyły zapisy na obligacje Kruka. Oferowane papiery oprocentowane są bazowej stawce WIBOR 3M i powiększone o 4,0 pp. marży.

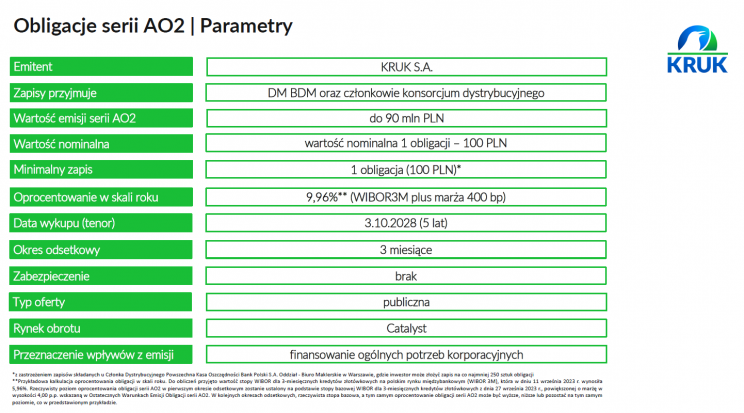

Kruk, spółka z branży zarządzania wierzytelnościami, rozpoczęła ofertę publiczną obligacji serii AO2. Wartość emisji sięga 90 mln zł, a wartość nominalna jednej obligacji to 100 zł. Wpływ z emisji ma zostać przeznaczony na finansowanie ogólnych potrzeb korporacyjnych. Poprzednia emisja, która miała miejsce podczas tegorocznych wakacji, zakończyła się niespełna 40% redukcją zapisów.

REKLAMA

Zobacz także: Obligacje korporacyjne przyciągają inwestorów. Redukcje w emisjach sięgają nawet kilkudziesięciu procent

Kolejna emisja Kruka

Rozpoczęły się publiczne zapisy na obligacje Kruka serii AO2. Wartość emisji całej serii wyniesie 90 mln zł, a cena emisyjna jednej uplasuje się na poziomie 100 zł. Oprocentowanie jest zmienne, oparte o WIBOR 3M oraz powiększone o 4,0% marży. Oferta prowadzona jest w ramach X Programu Emisji Obligacji i potrwa do 2 października 2023 r. Przydział obligacji nastąpi 3 października 2023 r., a termin rozpoczęcia notowań na rynku Catalyst przewidziany jest na listopad br.

Źródło: prezentacja inwestorska Kruk SA

„Indywidualni inwestorzy po raz kolejny będą mogli zapisać się na obligacje KRUKa. Wychodząc naprzeciw dużemu zainteresowaniu ze strony rynku zdecydowaliśmy się podnieść wartość obecnej emisji do 90 mln zł. Cieszę się, że wracamy do większej skali emisji na rynku publicznym.” – komentuje Piotr Krupa, CEO KRUK S.A.

Zapisy przyjmowane będą w:

- Dom Maklerski BDM S.A.,

- Powszechna Kasa Oszczędności Bank Polski S.A.

- Biuro Maklerskie, Michael / Ström Dom Maklerski S.A.,

- Dom Maklerski BOŚ S.A.,

- Noble Securities S.A.,

- Ipopema Securities S.A.,

- Bank Polska Kasa Opieki S.A.

- Biuro Maklerskie Pekao

- Dom Inwestycyjny Xelion sp. z o.o.

Poprzednie emisje

Na zatwierdzonym w lipcu br. X Prospekcie Emisji Obligacji Kruk przeprowadził już emisję w wakacje, kiedy oferowano 750 tys. obligacji. Łączna wartość zapisów wyniosła 123 mln zł, co doprowadziło do redukcji zapisów na poziomie 39%. W okresie od 24 lipca do 7 sierpnia złożono ponad 1,3 tys. zapisów na 1 230 309 obligacji. Oprocentowanie papierów było zmienne, oparte o stawkę WIBOR 3M i powiększone o stałą marżę 4,0%.

Wspomniany prospekt pozwala na emisję obligacji o łącznej wartości 700 mln zł.