Pierwsza emisja obligacji Marvipol Development w 2026 roku. Jakie oprocentowanie i warunki oferuje deweloper?

Oferta obligacji spółki Marvipol Development. Oprocentowanie w pierwszym okresie może sięgnąć 7,25 proc. W przypadku dużego zainteresowania emisja może wynieść 100 mln zł.

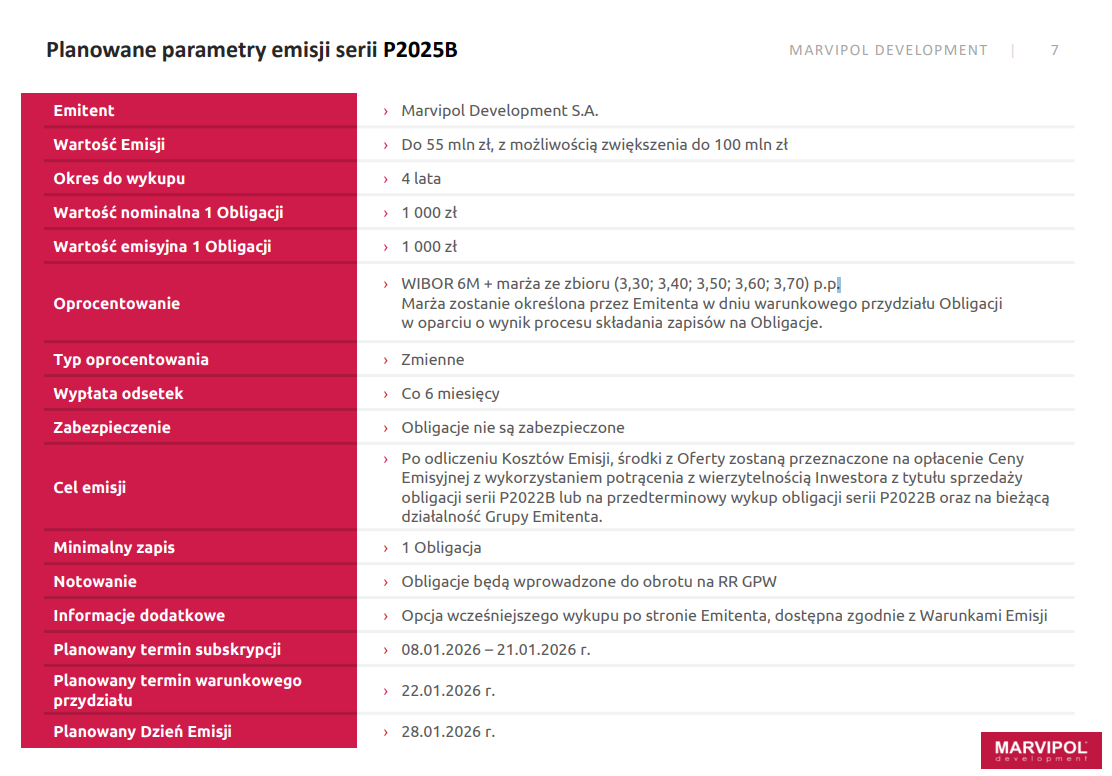

Nowy rok rozpoczynamy publiczną emisją obligacji dewelopera mieszkaniowego, grupy Marvipol Development. Spółka oferuje papiery o wartości 55 mln zł, z możliwością zwiększenia do 100 mln zł. Oprocentowanie liczone będzie na podstawie wskaźnika WIBOR 6M, powiększonego o marżę określoną przez spółkę w dniu warunkowego przydziału (od 3,3 do 3,7 p.p.).

REKLAMA

Popyt na obligacje korporacyjne wśród inwestorów detalicznych sięgnął 2,5 mld zł w 2025 roku

Emisja obligacji Marvipol Development

Spółka Marvipol Developmet prowadzi pierwszą w 2026 roku emisję obligacji. Publiczna oferta niezabezpieczonej serii P2025B warta jest 55 mln zł, z możliwością zwiększenia do 100 mln zł. Oprocentowanie opiera się na wskaźniku WIBOR 6M, powiększonemu o marże – która zostanie dookreślona przez Emitenta w dniu warunkowego przydziału na podstawie wyniku procesu składania zapisów. Można więc przypuszczać, że w pierwszym okresie odsetkowym wyniesie 7,25 proc.

Źródło: prezentacja Marvipol Development

Celem emisji jest refinansowanie papierów serii MVP0227 oraz działalność bieżąca.

Zapisy potrwają do 21 stycznia 2026 roku, a przyjmowane są za pośrednictwem organizatora Michael/Ström Dom Maklerski oraz konsorcjum, w skład którego wchodzą BOŚ, bdm Dom Maklerski oraz Noble Securitiers Dom Maklerski.

Przydział został zaplanowany na 22 stycznia 2026 roku. Emisja ma nastąpić kilka dni później, 28 stycznia. W lutym papiery mają trafić do obrotu na rynku Catalyst – gdzie notowanych jest pięć starszych serii.

Obligacje skarbowe - oprocentowanie i marże w styczniu 2026 roku