Enter Air z optymizmem patrzy na 2022 rok, pomimo wysokich cen ropy i wojny w Ukrainie

To już dwa lata jak pandemia uderza w branżę turystyczną oraz lotniczą. W grudniu 2021 roku opisywaliśmy jak Omicron ponownie rzuca cień na ożywienie w tych dwóch sektorach, ale Enter Air zaliczył solidne odreagowanie. Obecnie zagrożenie pandemią blednie w obliczu wojny w Ukrainie oraz obecnych cenach ropy. Spółka opublikuje jednostkowy i skonsolidowany raport roczny za ostatni rok: 29 kwietnia 2022 roku.

REKLAMA

Pandemia już odpuszcza, ale trwa wojna

Enter Air jest największą prywatną linią lotniczą działającą w naszym kraju. Linia przewiozła w Polsce w 2019 r. 2,5 mln pasażerów. Flota Enter Air składa się z 22 samolotów Boeing 737-800 i dwóch Boeingów 737 MAX 8. Przewoźnik posiada sześć stałych baz operacyjnych w Warszawie, Katowicach, Poznaniu, Wrocławiu, Paryżu i Zurychu oraz kilka baz sezonowych, m.in. w Londynie, Madrycie, Pradze i Tel Awiwie.

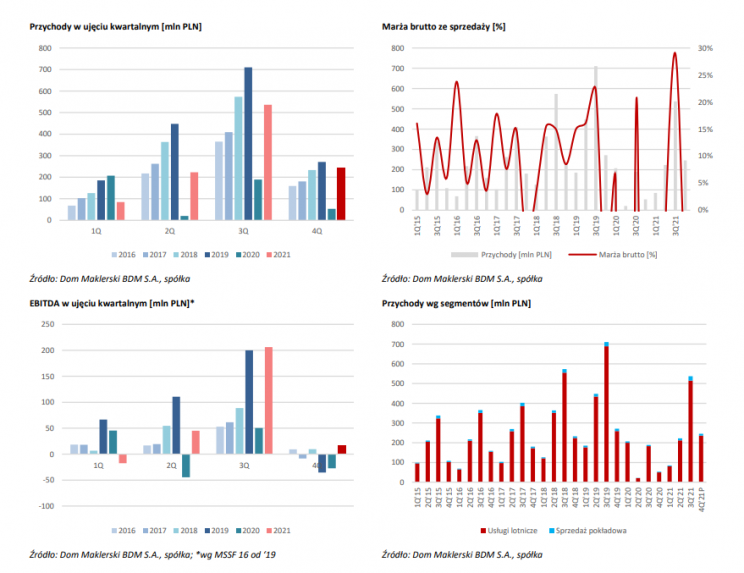

W prognozie wyników na 4Q2021 widać już większy optymizm niż przez ostatnie półtora roku. Jak wskazuje analityk DM BDM widać stopniową odbudowę popytu, a szacowana realizacja lotów w stosunku do 4Q21 wynosi 90%. - Okres 4Q’21 pomimo dużej niepewności odnośnie restrykcji/ pandemii przyniósł stopniową odbudowę popytu, na co m.in. wpłynęło przesunięcie sezonu (na październik – lepszy niż w 2019 r.). Prognozujemy, że w minionym kwartale spółka zrealizowała ok. 90% lotów w relacji do 4Q’19 oraz ok. 260% niż w 4Q’20. Stąd też oczekujemy wyraźnej poprawy wyników na poziomie EBITDA. Szacujemy, że omawianym kwartale Enter Air wypracował 245,8 mln PLN przychodów (+358,9% r/r), z czego 96% stanowiły usługi lotnicze (235,9 mln PLN, +372,3% r/r), a za resztę odpowiadała sprzedaż pokładowa (9,9 mln PLN, +174,3% r/r). Według naszych obliczeń, wynik brutto ze sprzedaży w 4Q’21 wyniósł -35,7 mln PLN (- 37,4 mln PLN – usługi lotnicze, 1,7 mln PLN – sprzedaż pokładowa). Na poziomie EBITDA MSSF 16 prognozujemy 16,6 mln PLN (vs -27,2 mln PLN w 4Q’20). - czytamy w prognozach analityka Krzysztofa Tkacza.

Zobacz także: Votum notuje dynamiczny wzrost przychodów i zysków z orzeczeń sądowych ws. kredytów frankowych na korzyść swoich klientów

Dzień przed komentarzem analityka na portalu rynek-lotniczy.pl opublikowano wywiad z dyrektorem generalnym Enter Air, Grzegorzem Polanieckim w którym dziennikarz pyta o sytuację finansową spółki. - Pierwsze dwa kwartały 2021 roku były jeszcze pod wpływem restrykcji COVID-owych, ale trzeci kwartał był już relatywnie bardzo dobry. Wykorzystanie zasobów nie było jeszcze superefektywne, gdyż nadal panowała niepewność na rynku i większość programu handlowego była skumulowana w weekendy, a nie rozłożona równo na cały tydzień. Jednak nie możemy narzekać. Szybkim krokiem zmierzamy w kierunku wolumenu obrotów z 2019 roku. Sytuacja płynnościowa spółki jest dobra. W najtrudniejszym momencie podjęliśmy szybkie działania, które pozwoliły ograniczyć koszty, a pożyczka otrzymana od PFR w trakcie pandemii zabezpieczyła płynność wtedy, kiedy najbardziej tego potrzebowaliśmy. - tłumaczy.

W komentarzu analityk zaznacza nowe zagrożenie dla spółki jak zamknięte korytarze nad Ukrainą co będzie miało wpływ na wydłużenie loty o ok. 5% co wiążę się ze zwiększeniem kosztu. Wysokie ceny ropy spółka jest w stanie przenieść na klienta. Są również dobre wiadomości dla spółki jak zmiany na rynku konkurencji – znika ukraińska linia lotnicza SkyUp. Sam dyrektor generalny problem cen ropy wyjaśnia: - W 2012 roku mieliśmy dokładnie taki sam koszt paliwa jak dziś, a Enter Air urósł wtedy o 35 proc. Dziś nie spodziewamy się aż takiego wzrostu, bo mamy już kilka razy większą flotę. W czasie kryzysu jest szansa na wzrost dla biznesów niskokosztowych, ale obecna sytuacja jest zbyt dynamiczna, abyśmy podejmowali ryzyko dużego wzrostu pojemności przewozowej. Cena ropy nie powinna być na tak wysokim poziomie zbyt długo, bo jest zwykle stabilizowana przez wydobycie ropy z łupków oraz zwiększanie sprzedaży przez OPEC.

Akcje spółki Enter Air odrobiły większość covidowej zapaści z marca 2020 roku chociaż w ciągu ostatnich 12 miesięcy cena akcji spadła ponad 20%, a od stycznia prawie 5%. Cena docelowa z rekomendacji wynosi 41,60 PLN.