Akcje XTB mają coraz większy potencjał do wzrostu – cena docelowa w rekomendacji kupna rośnie o 18%

Trwająca od początku pandemii zwiększona zmienność na rynkach finansowych służy XTB. Coraz skuteczniejsza polityka pozyskiwania nowych klientów, zwiększona liczba aktywnych użytkowników, a także poprawianie rentowności implikuje rekordowe wyniki w tym roku.

W najnowszym raporcie analitycy z DM Trigon podnieśli cenę docelową brokera do 31,8 zł (z 26,8 zł) sugerującą ok. 35% potencjał do wzrostu, podtrzymując tym samym rekomendację kupna. Mimo, że kurs XTB w ostatnim roku zaliczył ponad 40% wzrost, analitycy uważają, że przy obecnej fali inwestowania indywidualnego broker ma szansę na dalsze zyskiwanie na wartości.

REKLAMA

Wzmocnienie struktury przychodów

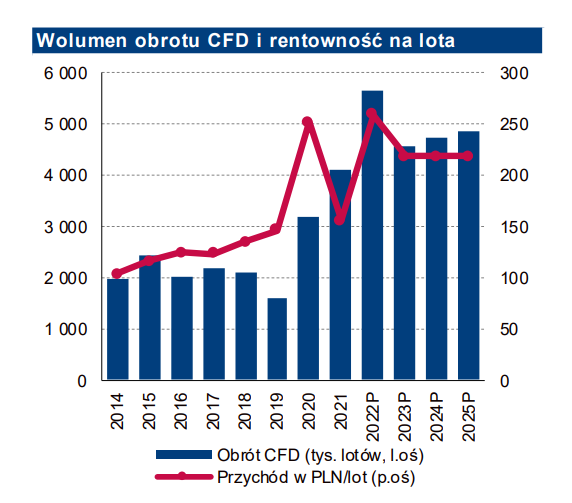

Zgodnie z danymi opublikowanymi przez XTB, w 1 połowie 2022 roku udało mu się poprawić rentowność oferowanych usług. Obecna struktura przychodów powtarzalnych wyraźnie tworzy dwa różne okresy w historii brokera. Średnia rentowność w latach 2018-2019 wynosiła 104-113 zł/lot (lot to jednostka określająca wolumen obrotu instrumentami pochodnymi), natomiast od 2020 do dziś rentowność ta wzrosła do poziomów 176-191 zł/lot. Analitycy uważają, że nowy okres jest bardziej reprezentatywny na przyszłość, dlatego podnieśli prognozowaną średnią rentowność do 184 zł/lot (wzrost o 15%) na następne okresy. Głównymi powodami tak dużej poprawy rentowności jest popularyzacja indywidualnego inwestowania, większe zainteresowania obrotu towarami i indeksami, wprowadzenie kryptowalut do oferty, a także zmiana struktury klientów wynikająca z braku prowizji w przypadku tradingu akcjami.

Zobacz także: Sygnity nadal jest mocno przewartościowane - zdaniem analityków BM mBanku

XTB po raz pierwszy przed Plus500

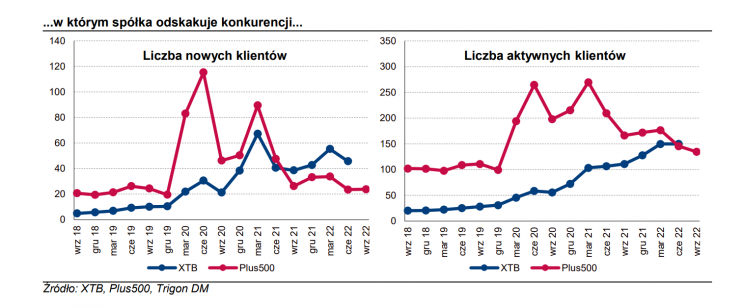

XTB zaczyna pokonywać swoją konkurencję. Najlepiej widać to na przykładzie najbliższego konkurenta, jakim jest Plus500, które również publikuje kwartalne wyniki w zbliżonych terminach do XTB. Z najnowszych raportów wynika, że XTB zaczyna prowadzić w wyścigu brokerów giełdowych w pozyskiwaniu nowych klientów. Obecnie strategia zakłada pozyskiwanie min. 40 tys. nowych klientów kwartalnie, przy czym po pierwszym półroczu już udało się zebrać 101 tys. nowych użytkowników. Średnio XTB pozyskuje kwartalnie aż 50% więcej klientów od Plus500, a w 2Q22 po raz pierwszy w historii liczba aktywnych klientów XTB była wyższa niż konkurencji. Analitycy podkreślają, że mimo takich wieści polski broker dalej ma o ok. 10% korzystniejsze wskaźniki.

Podwyższenie prognoz

Analitycy uważają, że utrzymanie tak wysokiego tempa akwizycji nowych klientów jest mało prawdopodobne w dłuższym terminie, z tego względu w swojej analizie zakładają tempo ok. 80 tys. nowych klientów rocznie. Mimo to, na najbliższy kwartał szacują, że spółka utrzyma min. poziom określony w strategii i pozyska 40 tys. nowych klientów, jak również uda jej się zwiększyć liczbę aktywnych klientów. Wolumen obrotu w 3Q22 szacują na 1,46 mln lotów, co przy szacowanym niższym o 10% kw/kw poziomie rentowności implikuje zysk netto dochodzący do poziomu 200 mln zł (wzrost o 72% r/r).

Analitycy podnieśli również wszystkie prognozy finansowe na cały rok 2022: przychody wyniosą 1,43 mld zł (+19% w stosunku do poprzednich prognoz), EBITDA 904 mln zł (+24%), EBIT 893 mln zł (+25%), a zysk netto 764 mln zł (+31%).