Analitycy oceniają, że silna presja cenowa stanowi zagrożenie dla przychodów Ferro za 1 kwartał 2023 r.

Niekorzystna sytuacja na rynku mieszkaniowym stanowi zagrożenie dla wyników finansowych Ferro. Widać również niekorzystne dla spółki zmiany w popycie klientów, szukających tańszych zamienników i produktów.

REKLAMA

Analitycy z DM BOŚ podtrzymali swoją długoterminową rekomendację TRZYMAJ w stosunku do Ferro. Obecna cena docelowa na poziomie 28,7 zł/akcję sugeruje ok. 4% potencjał do wzrostu.

Notowania Ferro

Zobacz także: Rekomendacje kwiecień 2023 – oto jakie spółki zalecali kupować i sprzedawać maklerzy

Przewidywany spadek przychodów i marż

Spółka w bieżącym roku będzie musiała zmierzyć się z ciężkim otoczeniem rynkowym. Widać negatywne dla niej trendy w zachowaniach konsumentów, którzy przerzucają się na tańsze produkty. To, w połączeniu z mniejszą liczbą inwestycji mieszkaniowych, może negatywnie odbić się na wynikach Ferro.

Korzystne trendy widać natomiast po stronie kosztowej. Przede wszystkim można to zaobserwować na rynku surowców, gdzie ceny w stosunku do poprzedniego roku uległy obniżce. Podobnie wygląda sytuacja z frachtem. Dodatkowo, spadek kursu dolara w stosunku do złotego również stanowi wsparcie dla marży spółki. Mimo to, analitycy oceniają, że Ferro na razie sprzedaje towary zakupione w gorszym otoczeniu rynkowym, przez co pozytywny efekt na marżach nie będzie obecnie jeszcze widoczny. Na to nakłada się presja ze strony konsumentów, co najprawdopodobniej spowoduje spadek przychodów i w konsekwencji również marż.

Centrum logistyczne w Rumunii szansą na ekspansję

W 2 kwartale ma zostać uruchomione centrum logistyczne w Rumunii. To może skutkować skokowym wzrostem kosztów operacyjnych, jak również wyższym poziomem magazynu. Jednak analitycy podkreślają, że najprawdopodobniej będzie to jedynie krótkotrwały efekt, a w kolejnych kwartałach widać już będzie oszczędności wynikające z obniżenia kosztów transportu oraz większą dostępność towaru. Inwestycję w centrum logistyczne postrzegają oni również jako szansę na ekspansję na rynki południowej Europy.

Prognozy na 1 kwartał 2023 r.

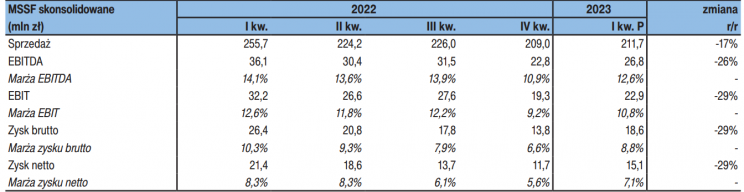

W poprzednich kwartałach widać było trend spadkowy w przychodach spółki, zarówno na polskim rynku, jak i istotnych zagranicznych rynkach. Analitycy oczekują, że w 1Q23 trend ten się utrzyma, a najmocniej odczuje go rynek krajowy. W sumie przewidują oni 17% spadek przychodów r/r do poziomu 211,7 mln zł. W przypadku zysku operacyjnego oczekują oni 22,9 mln zł (-29% r/r), co implikuje spadek marży operacyjnej do 12,6% (z 14,1% rok wcześniej).

Ze względu na poziom kursów walut, analitycy zakładają dodatnie różnice kursowe w wysokości ok. 1 mln zł (wobec 1 mln zł straty na różnicach kursowych w 1Q22). Do tego przewidują niższy poziom kosztów finansowych r/r. W wyniku takich założeń prognozują oni 15 mln zł zysku netto w 1Q23 (-29% r/r).

Źródło: DM BOŚ