Analitycy podnoszą cenę docelową dla akcji Mostostal Zabrze. Przyszłość spółki zależeć będzie od skuteczności w negocjacjach

Mostostal Zabrze ma za sobą świetne 9 miesięcy, a to doprowadzi prawdopodobnie do rekordowego roku w historii spółki. Świetna sytuacja na 2023 r. wynika przede wszystkim z domknięcia dwóch kluczowych kontraktów. To, czy spółce uda się powtórzyć sukcesy w przyszłości, będzie zależeć od skuteczności w pozyskiwaniu nowych umów.

REKLAMA

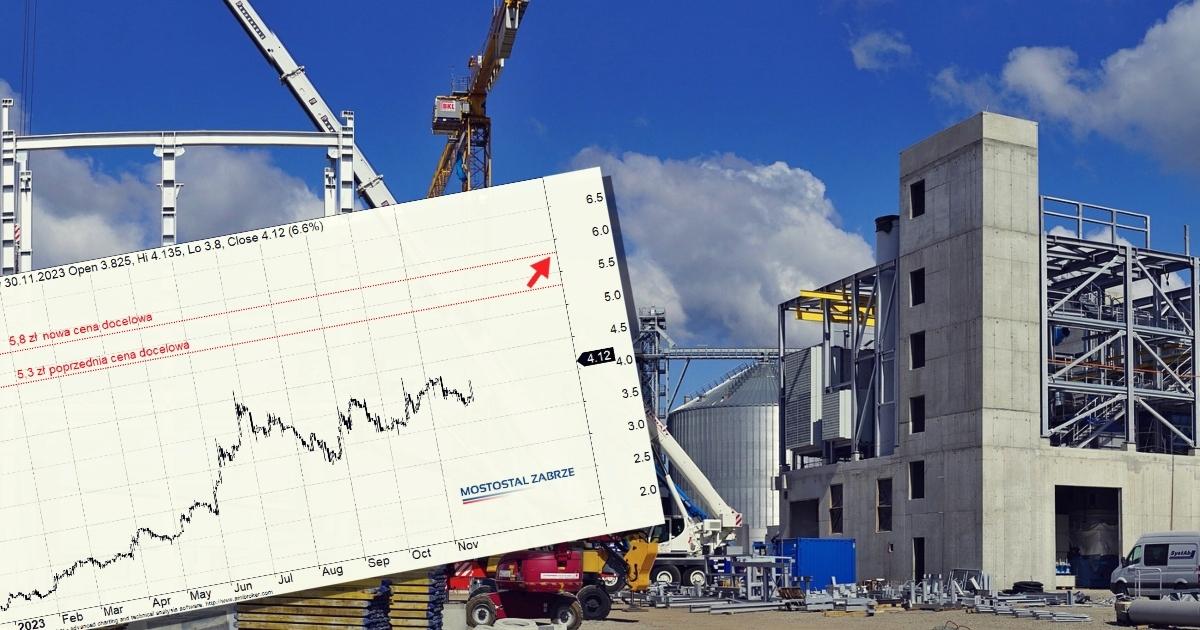

Analitycy z BM Millennium obniżyli lekko swoje prognozy dotyczące wyników spółki w ciągu najbliższych lat. Mimo to nowa cena docelowa jest wyższa od poprzedniej i wynosi 5,8 zł (poprzednia: 5,3 zł). Wynika to z lepszych od oczekiwanych przepływów finansowych, spadku stopy wolnej od ryzyka, a także uwzględnieniu w wycenie porównawczej prognoz na 2024 r. W aktualizacji wyceny z 30 listopada utrzymali rekomendację kupuj dla akcji spółki z sektora budowlanego. Całą analizę można przeczytać tutaj.

Notowania Mostostal Zabrze

Zobacz także: Ferro przebija oczekiwania za 3 kwartał 2023. Analitycy DM BOŚ podnoszą cenę docelową

Dwa kluczowe kontrakty na wykończeniu

Spółka domyka właśnie dwa kluczowe kontrakty, które stały u podstaw jej świetnych wyników za ostatni rok, a co za tym idzie stanowiły one główne paliwo do wzrostów kursu. Pierwszy z nich, zawarty z BASF Schwarzheide, spółka zakończyła w 3Q23, natomiast drugi związany z budową spalarni śmieci dla POSCO Engineering & Construction planowo zostanie w pełni oddany w 2Q24.

Główne niewiadome dotyczące przyszłości spółki stanowi pytanie o to, na ile spółka będzie w stanie powtórzyć sukcesy z tego roku w kolejnych latach, skoro ich kształt w tak dużym stopniu zależał od realizowanych głównych kontraktów.

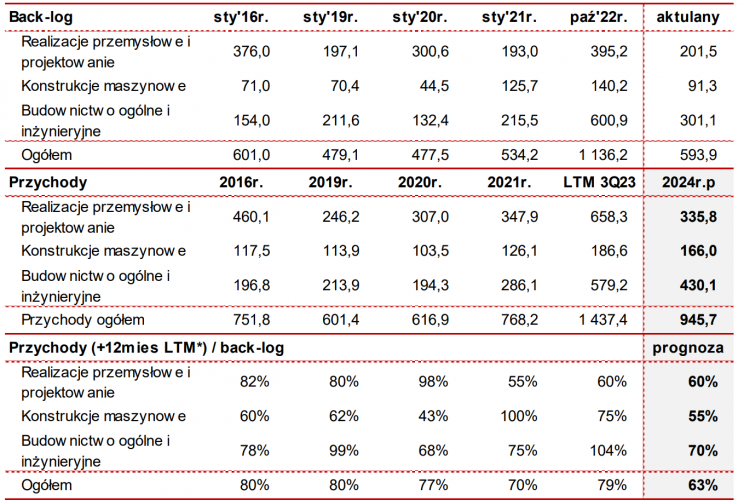

Wpływ potencjalnych kontraktów na wyniki spółki

Obecnie branża budownictwa ogólnego mierzy się ze wzrostem konkurencji, co znacząco zmniejsza prawdopodobieństwo pozyskania dużej liczby kontraktów opiewających na wysokie kwoty. Jednakże analitycy z BM Millennium podkreślają, że w przypadku Mostostal Zabrze budownictwo ogólne nie stanowi głównego trzonu przychodów. Spółka realizuje przede wszystkim kontrakty na budowle specjalistyczne, takie jak: spalarnie śmieci, data-center, fabryki baterii, czy szpitale.

W tym odłamie dominuje względnie niska konkurencja, wynikająca z dużych wymogów technologicznych, jakie nakładane są na wykonawcę. Stąd klienci w dużej mierze preferują już wcześniej sprawdzonych wykonawców.

W każdym z wymienionych obszarów zapowiadane już są duże inwestycje, a zarząd zapewnia, że prowadzi już daleko idące negocjacje z dobrymi rokowaniami. Choć takie zapewnienia nie stanowią jeszcze wystarczających dowodów do zwiększenia wartości portfelu zamówień, to jednak jest to solidna podstawa do założeń, że wartość ta wzrośnie w nadchodzących kwartałach.

To natomiast stanowi bardzo ważny sygnał przy szacowaniu perspektyw spółki, gdyż historycznie wartość portfela zamówień na początek danego roku mocno wpływała na wysokość wyników spółki osiąganych na jego końcu.

Dodatkowo, analitycy z BM Millenium podkreślają, że istotnym elementem w analizie potencjalnej przyszłości Mostostal Zabrze jest mocne opieranie się przez spółkę na podwykonawcach. To sprawia, że spółka ta nie jest aż tak mocno narażona na spadki rentowności w wyniku zmniejszenia liczby kontraktów na następny rok. Dzięki korzystaniu z podwykonawców, spółka nie generuje aż tak dużych kosztów wynikających z niewykorzystanych mocy, które mogłyby mocno odbić się na rentowności.

Dzięki temu Mostostal Zabrze nie ma aż tak dużego problemu z minimalizacją niezaplanowanych kosztów, co natomiast jest szczególnie ważne w biznesie budowlano-inżynieryjnym i tym samym stanowi podporę pod przekonanie, że najprawdopodobniej spółka utrzyma swoją rentowność nawet w obliczu mniejszej liczby kontraktów.

Źródło: BM Millennium

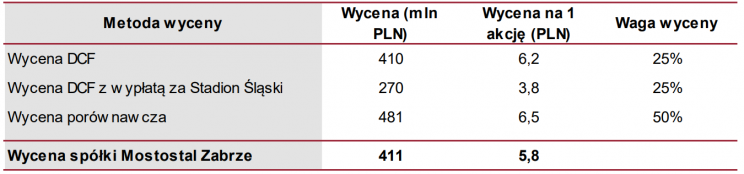

Problematyczna kwestia wyceny

Mostostal Zabrze mierzy się ciągle z niezakończoną sprawą dotyczącą wypłaty odszkodowania za Stadion Śląski. Na horyzoncie nie widać dalej rozwiązania tej sprawy, a według analityków nie można na razie z pewnością ani wykluczyć negatywnego wpływu sprawy na wyniki spółki, ani też w pełni go uwzględnić.

To sprawia, że przy wycenie spółki korzystają oni z dwóch scenariuszy: uwzględniającego wypłatę i nieuwzględniającego wypłaty. Obu przypisane jest to samo prawdopodobieństwo, a cena docelowa będąca efektem wyceny stanowi średnią wartość tych scenariuszy oraz wartości wynikającej z wyceny porównawczej.

W przypadku wariantu z wypłatą, analitycy przewidują, że spółka powinna być wyceniona 3,8 zł/akcję (czyli ok. tyle, ile wynosi obecna wartość spółki), natomiast wariant bez wypłaty sugeruje wartość 6,2 zł/akcję.

Źródło: BM Millennium