Przed Elektrotimem nieco gorszy czas niż bardzo udany 2023 r. Analitycy DM BDM obniżają rekomendację

Spory portfel kontraktów na I półrocze, potencjalna duża umowa na perymetrię na rzece Bug oraz napływ środków z Krajowego Planu Odbudowy powinny sprzyjać rezultatom inżynieryjnej spółki.

Analitycy DM BDM zwracają jednocześnie uwagę na pewne problemy, m.in. zmianę rządu, która opóźnia decyzyjność co do realizacji projektów. Fakt ten, w połączeniu z naprawdę udanym 2023 r. powoduje, że choć notowania Elektrotimu nadal mają potencjał do wzrostu, to jest on dość ograniczony.

REKLAMA

Zmiana rekomendacji

Eksperci DM BDM obniżyli rekomendację dla walorów firmy inżynieryjnej z „kupuj” do „akumuluj”. Cenę docelową akcji ustalono na 19,1 zł. Biorąc pod uwagę czwartkowe notowania, implikuje to około 6-proc. potencjał wzrostu. Przypomnijmy jednak, że w ciągu ostatnich 12 miesięcy cena za papier podskoczyła o niemal 140 proc.

W najnowszym raporcie analitycy zwracają uwagę przede wszystkim na dobre rezultaty w 2023 r. oraz nieco trudniejsze warunki prowadzenia działalności w tym roku. „Szacujemy, że za cały 2023 r. wynik netto Elektrotimu powinien przekroczyć sumę zysków, która spółka planowała w scenariuszu „minimum” na lata 2023-2025. Sprzyjał wysoki portfel zleceń oraz spadek presji kosztowej i nawet kwestia upadłości Zeusa (spółka zależna – red.) nie miała aż tak istotnego znaczenia. Obecnie baza wynikowa będzie się robić bardziej wymagająca. Okres okołowyborczy przekłada się na niską decyzyjność w rozstrzyganiu nowych przetargów publicznych, ale portfel spółki jest dość mocno wypełniony na pierwsze półrocze 2024 r.” zauważyli eksperci DM BDM.

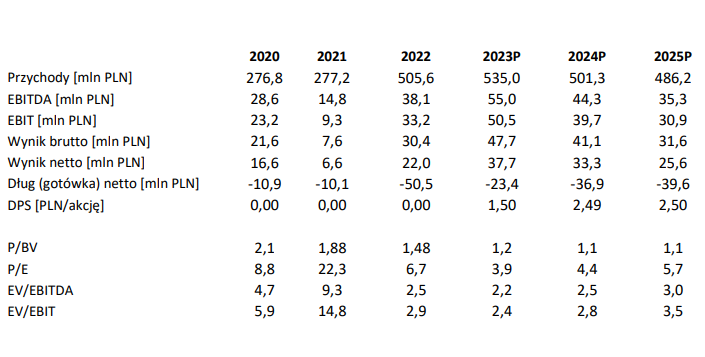

Szacowane rezultaty Elektrotimu w następnych latach

Źródło: DM BDM

W następnych miesiącach kluczowe będzie m.in. zawarcie wspomnianego kontraktu na perymetrię na rzece Bug. Oferta spółki opiewająca na 227 mln zł netto już została uznana za najkorzystniejszą. Wsparciem będą też fundusze z KPO, ponieważ spółka oferuje m.in. usługi tworzenia sieci elektroenergetycznych.

„W perspektywie drugiego półrocza 2024/2025 kluczowe jest podpisanie kontraktu na perymetrię na rzece Bug (227 mln zł). Przetarg został rozstrzygnięty jeszcze przez poprzedni rząd, ale ma on finansowanie unijne, więc zakładamy, że zostanie finalnie podpisana umowa wykonawcza. W średnim terminie spółka powinna być beneficjentem odblokowania środków unijnych (ekspozycja na transformację energetyczną)” dodają analitycy.

Zobacz także: Akcje Elektrotim, po wygraniu przetargu na budowę zapory na Bugu, w górę. Realizacja tej inwestycji nie jest jednak oczywista

Udany rok

Po pierwszych trzech kwartałach ubiegłego roku przychody Elektrotimu sięgały 409 mln zł i były o 50 proc. wyższe niż w analogicznym okresie 2022 r. EBITDA wzrosła o 250 proc. do 40,4 mln zł, a zysk netto – o 319,6 proc. do 26,7 mln zł. Analitycy DM BDM zakładają, że ubiegły rok spółka zakończyła wypracowując 580 mln zł przychodów, 50,3 mln zł EBIT oraz 37 mln zł zysku netto. „Do 2024 r. podchodzimy bardziej konserwatywnie ze względu na niższy portfel oraz wygaśnięcie pozytywnego efektu spadku presji kosztowej. W latach 2024-2025 estymujmy obecnie po ok. 500 mln zł przychodów oraz 34 / 27 mln zł zysku netto” podsumowano w raporcie.

Notowania Elektrotimu w ciągu ostatnich 12 miesięcy