Analitycy DM BDM rekomendują zakup Kino Polska TV i podwyższają cenę docelową

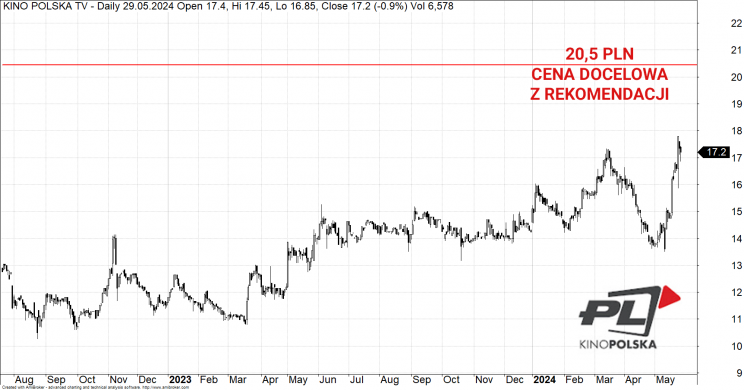

Oczekiwany jest wzrost EBITDA skorygowanej, co potwierdzają opublikowane wstępne wyniki za pierwszy kwartał. W raporcie z 21 maja 2024 analitycy podtrzymali rekomendację kupuj, równocześnie zwiększając cenę docelową. Przewidują wzrost kursu do 20,05 zł, co stanowi upside w wysokości 22% od ceny 16,40 zł. Całą analizę z 21 maja 2024 wyceną można przeczytać TUTAJ.

REKLAMA

Notowania Kino Polska TV

Zobacz także: Analitycy DM BOŚ rekomendują zakup akcji Action

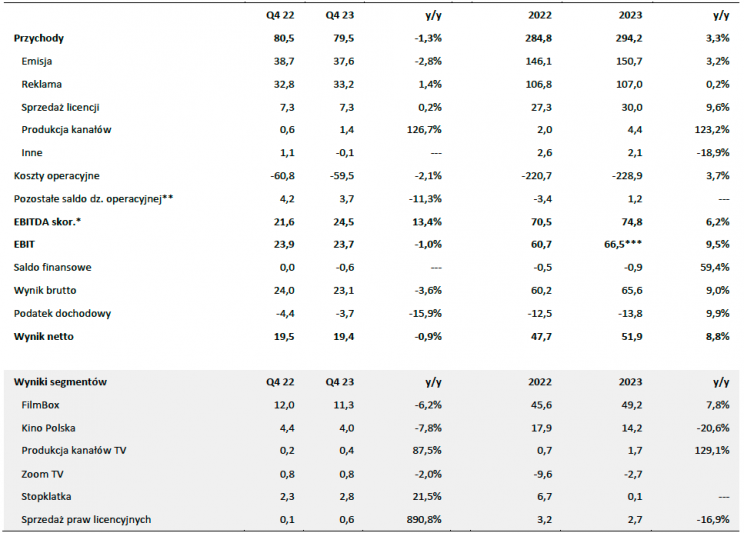

Wyniki za 4 kw. i wypłata dywidendy

W IV kwartale 2023 roku przychody spółki spadły o 1,3% r/r do 79,5 mln PLN, głównie z powodu spadku wpływów z emisji (-2,8% r/r) oraz niewielkiego wzrostu przychodów z reklamy (+1,4% r/r). Segment FilmBox zanotował spadek o 6,2% r/r, osiągając wynik 11,3 mln PLN, podczas gdy Kino Polska również odnotowało spadki, z wynikiem 4 mln PLN (-7,8% r/r). EBITDA skorygowana wzrosła o 13,4% r/r, osiągając 24,5 mln PLN w Q4 2023. Wynik netto wyniósł 19,4 mln PLN, co jest prawie niezmienione r/r. Na koniec grudnia spółka miała nadwyżkę gotówki netto na poziomie 57,6 mln PLN, uwzględniając cash pooling w ramach grupy Vivendi, gdzie wykazała 36,9 mln PLN w pozycji pożyczki udzielone. Cash pooling pozwala spółce efektywnie zarządzać nadwyżkami gotówki, choć wiąże się z ryzykiem zmienności przyszłych sald gotówkowych. Zarząd spółki rekomenduje wypłatę dywidendy na poziomie 0,63 PLN na akcję z zysku za 2023 rok.

Wyniki finansowe za IV kw. 2023

Źródło: DM BDM

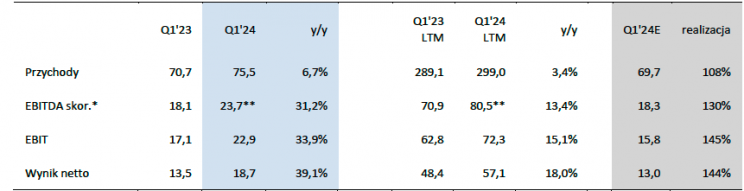

I kw. zapowiada udany rok 2024

Spółka przedstawiła wstępne wyniki za I kwartał 2024, wskazując na wzrost przychodów o 6,7% r/r do 75,5 mln PLN. EBIT za ten okres wyniósł 22,9 mln PLN, a zysk netto osiągnął 18,7 mln PLN, co oznacza wzrost o 39,1% r/r. Nie podano szczegółowej struktury wyników według segmentów, ale poprawa rezultatów była m.in. efektem wzrostów w segmentach Stopklatka, Zoom TV oraz kanałach FilmBox. Opublikowane dane są znacząco powyżej wcześniejszych oczekiwań analityków. Spodziewano się stopniowej odbudowy wpływów reklamowych, tymczasem wyniki wskazują na dobre dynamiki wzrostu wpływów z reklamy, m.in. dzięki nowej umowie z brokerem reklamowym. W 2024 roku przewidywany jest dalszy wzrost EBITDA skorygowanej. Zmiany mogą również wynikać z inicjatyw związanych ze sprzedażą kanałów FilmBox na rynkach zagranicznych.

Prognozy finansowe na I kw. 2024

Źródło: DM BDM