Answear notuje coraz wyższe wyniki, wrócił na Ukrainę i zapowiada dalszą ekspansję geograficzną

Answear.com, spółka prowadząca platformę cyfrowej sprzedaży markowej odzieży, obuwia i akcesoriów, utrzymuje dynamikę wzrostu. Spółka odnotowuje wyższe wyniki sprzedaży w Ukrainie niż miała w 2021 roku i zapowiada wejście na nowe rynki.

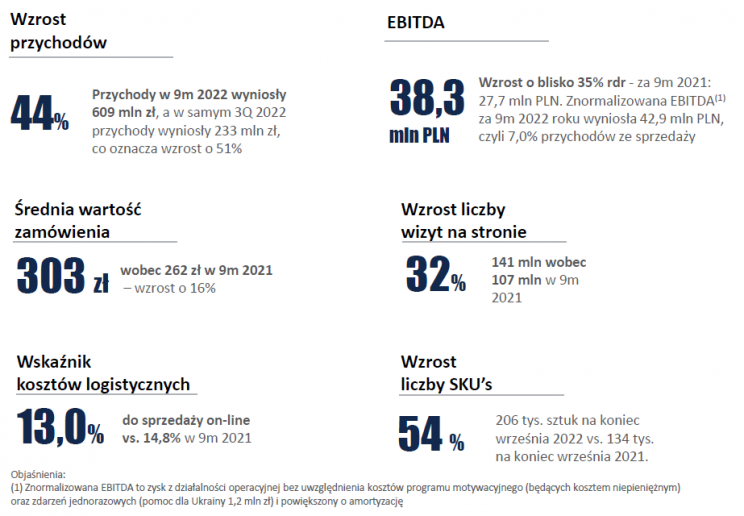

Przychody Answear wzrosły o 44% r/r w ciągu 9 miesięcy 2022 r. przy jednoczesnym wzroście EBITDA do 38,3 mln zł, czyli o blisko 35% r/r. Jeśli oczyścimy wynik EBITDA o niepieniężny koszt programu motywacyjnego i jednorazowe wsparcie Ukrainy, to EBITDA wyniesie 42,9 mln zł.

REKLAMA

„Znormalizowana EBITDA za całe 9 miesięcy wyniosła 42,9 mln zł - 7% w stosunku do przychodów. To całkiem przyzwoita rentowność jak na tak szybko rosnącą spółkę, ciągle inwestującą wejścia na nowe rynki, rozwój oferty produktowej i inne prace rozwojowe, które są cały czas prowadzone, aby zapewnić równie dynamiczny rozwój przychodów w przyszłych kwartałach” - mówi Krzysztof Bajołek, prezes zarządu.

„Wzrost przychodów ze sprzedaży warto podkreślać, bo to są wzrosty nienotowane u konkurencji” - podkreśla Jacek Dziaduś, dyrektor finansowy Answear.com

Zobacz także: Wyniki Answear w III kw. 2022 roku vs. konsensus PAP

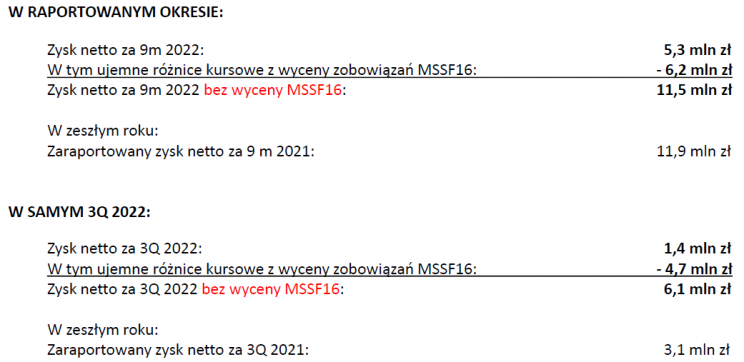

Zysk netto niższy przez kurs euro

Zysk netto za trzy kwartały spadł rok do roku o ponad połowę. Dlaczego więc wzrost EBITDA nie przeniósł się na zaraportowanie wyższych zysków netto?

„Odpowiedź jest jedna: chodzi o kształtowanie się kursu walut, kursu euro na koniec września tego roku, kiedy to mieliśmy skok do poziomu 4,87 zł za euro. Po tym średnim kursie NBP wyceniamy długoterminowe zobowiązania z tytułu najmu (…) Zobowiązania, które, zgodnie z MSSF16, pokazujemy w bilansie, a są to zobowiązania głównie denominowane w walucie euro” - wyjaśnia Jacek Dziaduś.

Zatem wzrost kursu euro powoduje naliczenie ujemnych, niezrealizowanych różnic kursowych wyceny. Ta mechanika działa w obie strony. Może więc mieć miejsce sytuacja, że w następnych kwartałach spółka zaraportuje zysk znacząco podwyższony o, tym razem, dodatnie różnice kursowe.

„Podkreślam słowo niezrealizowane, gdyż są to różnice kursowe nie cash-owe, które nie wiążą się z uszczupleniem naszego cash flow-u. Natomiast musimy je zaksięgować i zaprezentować w rach wyników” - dodaje.

Jeśli spółka by wyeliminowała te wpływy z wyceny, to zysk wzrósłby z 5,3 mln zł do 11,5 mln, co jest już wartością porównywalną do wyniku z 9 pierwszych miesięcy 2021 r.

Zobacz także: Answear miał po III kwartałach '22 37,3 mln zł EBITDA

Drivery wzrostu

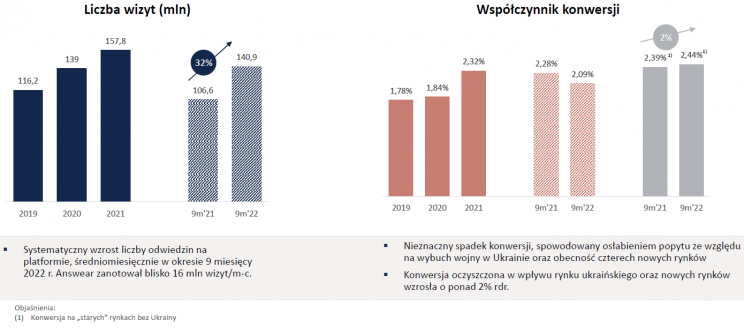

W tym roku kluczowe parametry zamówień w Answear kontynuowały wzrost. Średnia wartość koszyka zwiększyła się o 16% do 303 zł. Zaś liczba wizyt na stronie wzrosła o 32% do 141 mln i co ważne są to wizyty w większości lepiej konwertujące się na transakcje sprzedaży.

„W wartościach liczonych dla całej spółki współczynnik konwersji zanotował nieznaczny spadek, natomiast są dwa wyraźne powody tego spadku. Pierwszy to wstrzymanie wysyłek w Ukrainie na ponad 2 miesiące w I półroczu, a drugim ważnym czynnikiem było otwarcie pod koniec 2021 r działalności na trzech nowych rynkach, a w czerwcu na czwartym” - wyjaśnia dyrektor finansowy.

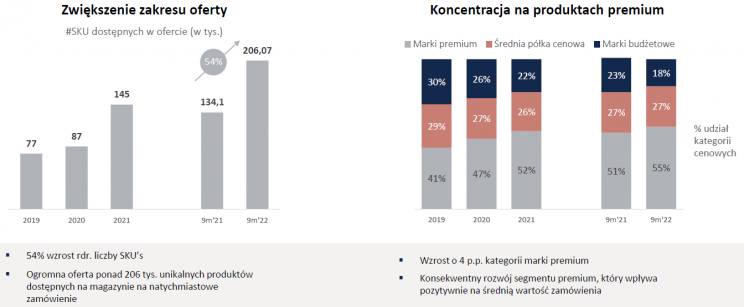

Rośnie także liczba SKU, czyli liczba dostępnych produktów w sklepie internetowym. Na koniec września liczba ta wyniosła 206 tys. i stanowi to wzrost o 54% r/r.

„To jest nasz główny driver wzrostu przychodów, który pewnie będzie kontynuowany w przyszłych okresach” - podkreśla Krzysztof Bajołek.

Co ciekawe, jednocześnie, przy poprawie przychodów, spadają koszty logistyczne. Stosunek kosztów do przychodów wyniósł 13% czyli są o 1,8 p.p. niższe niż w 2021 r.

„Ceny logistyki rosną, koszty pracy również rosną. Mimo tego koszty w stosunku do przychodów obniżamy. Dzieje się tak, dlatego że wartość średniego zamówienia nam rośnie, a po drugie pewne działania jeszcze optymalizujemy. Skala się zwiększa, więc jesteśmy w stanie jeszcze wewnętrznie optymalizować koszty logistyki.” - wyjaśnia prezes.

Zwiększa się też udział marek premium, które już odpowiadają za 55% przychodów w trzech kwartałach 2022 r. Jednocześnie zmniejsza się udział procentowy w przychodach marek budżetowych, choć sama sprzedaż w tym segmencie jest coraz wyższa.

Zwiększająca się waga marek premium, wzrost SKU i średniej wartości koszyka przekłada się na poprawę rentowności Answear.

W dłuższym terminie Answear liczy na nowe źródła generowania przychodów. Jednym z nich jest konsekwentnie rozwijany segment Home&LiveStyle.

„Jest to ciekawa kategoria w naszym portfolio. Produkty mniej polegają modzie, czy też trendom sezonowym, przez co mogą lepiej rotować. Mniejszy jest również poziom markdownów (obniżek cen - przyp. red.), a marża nie jest wyższa niż na produktach Fasion. Przez to, że ilość markdownów jest niższa, to na końcu rentowność powinna być w tym segmencie wyższa” - wyjaśnia Krzysztof Bajołek.

Na rentowność tej kategorii wpływa też relatywnie mniejszy poziom zwrotów (np. z powodu braku rozmiarów jak to jest w segmencie Fasion). Jest to więc ciekawa kategoria, która powinna kontrybuować i do przychodów, i do rentowności Answear. Należy jednak pamiętać, że spółka jest dopiero na starcie rozwoju tej grupy.

Zobacz także: Myślę, że akcje spółek z branży e-commerce za mocno spadły. Inwestorzy przesadzili z reakcją na to co się dzieje na rynku i w makroekonomii - CEO Answear, Krzysztof Bajołek

Udany powrót na rynek ukraiński

Answear odzyskuje rynek ukraiński. Już teraz sprzedaż w Ukrainie jest powyżej sprzedaży notowanej w zeszłym roku.

„Udanie powróciliśmy na rynek ukraiński i w tej chwili jesteśmy powyżej sprzedaży z ubiegłego roku. Mimo że przez dwa miesiące tam nie sprzedawaliśmy, to w całych 9 miesiącach 2022 r. przychód zwiększył się o prawie +17%” - informuje prezes.

Zarząd spodziewa się dalszych wzrostów sprzedaży w Ukrainie:

„Jeśli nic się tam wielkiego nie wydarzy, to pewnie należy się spodziewać, w dłuższym terminie, dalszej poprawy sentymentu zakupowego i również wzrostu naszych przychodów” - dodaje prezes.

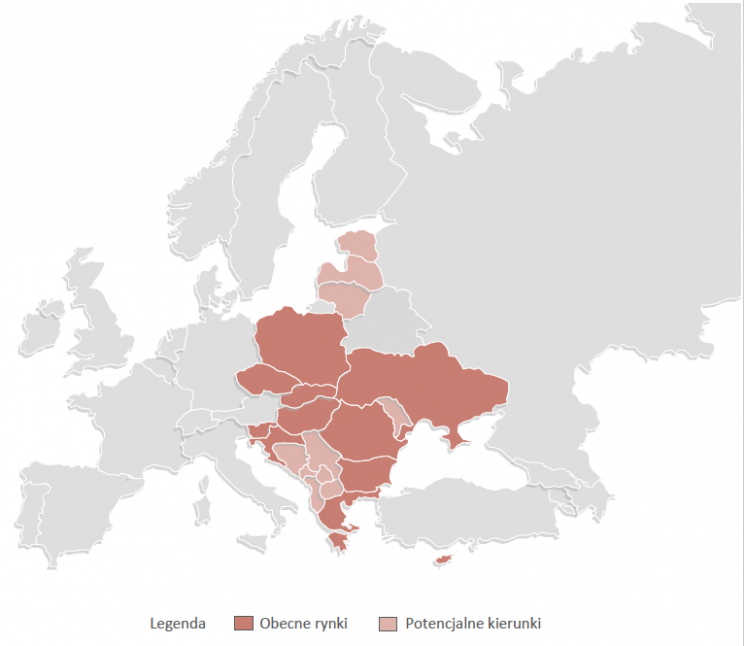

Answear zamierza także wchodzić na nowe rynki. Chodzi o trzy kraje nadbałtyckie i kraje na południu Europy, na których spółka chce być do 2025 r.

„Jeśli już wejdziemy na te rynki, to pewnie pokusimy się jeszcze o następne - bardziej w kierunku zachodnim” - zaznacza Bajołek.

Najpierw jednak spółka skupi się na krajach, w których już jest.

„W pierwszej kolejności będziemy się starać wysycać te rynki, na których jesteśmy obecnie, gdyż widzimy dużą przestrzeń do rozwoju” - podsumowuje prezes Answear.com.