Wątpliwości co do pierwszych efektów europejskiego programu luzowania ilościowego

Inwestorzy oczekiwali na europejski program luzowania ilościowego bardzo długo, bo co najmniej od jesieni 2014 r. Oficjalnie Europejski Bank Centralny zapowiedział jego start 22 stycznia 2015 roku. Na początku tego tygodnia program wystartował i już można ocenić jakie pierwsze efekty przyniósł. Na "pierwszy rzut oka" wydaje się, że pozytywne, ale "diabeł", jak zwykle, tkwi w szczegółach.

Inwestorzy oczekiwali na europejski program luzowania ilościowego bardzo długo, bo co najmniej od jesieni 2014 r. Oficjalnie Europejski Bank Centralny zapowiedział jego start 22 stycznia 2015 roku. Na początku tego tygodnia program wystartował i już można ocenić jakie pierwsze efekty przyniósł. Na "pierwszy rzut oka" wydaje się, że pozytywne, ale "diabeł", jak zwykle, tkwi w szczegółach.

Czym jest Europejskie QE?

Dla przypomnienia program, w dużym uproszczeniu, polega na skupie przez Europejski Bank Centralny, z rynku wtórnego obligacji skarbowych krajów należących do Strefy Euro. Na ten cel ECB będzie przeznaczać 60 mld EUR miesięcznie, a program będzie prowadzony tak długo aż przyniesie skutki. Pierwsze efekty programu widać już „gołym okiem”, oceńmy więc jakie one są.

REKLAMA

Europejskie giełdy w górę

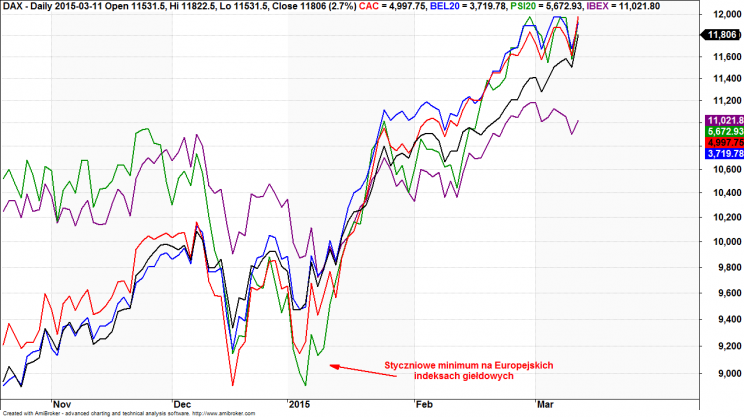

Wykres 1: Indeksy giełd europejskich: DAX (czarny), CAC40 (czerwony), BEL20 (niebieski), PSI20 (zielony), IBEX (fioletowy), interwał dzienny, przełom 2014 - 2015.

Większość europejskich rynków giełdowych, tutaj prym wiodą zwłaszcza giełdy krajów północy, swoje lokalne minima wyznaczyło pod koniec grudnia 2014 albo na początku stycznia 2015. Indeksy giełdowe Niemiec, Francji, Belgii, ale też Włoch czy Portugalii w ostatnich trzech miesiącach przyniosły najwyższą stopę zwrotu, ze wszystkich indeksów giełdowych na świecie,. W tym czasie zyskały na wartości od 15% do nawet 26%.

Kurs Euro mocno w dół

Warto jednak zwrócić uwagę, że silne wzrosty na giełdach są w głównej mierze efektem osłabienia notowań Euro. Świadczy o tym chociażby struktura wzrostów na europejskich giełdach, która sprzyjała gospodarkom nastawionym na eksport, jak Niemcy.

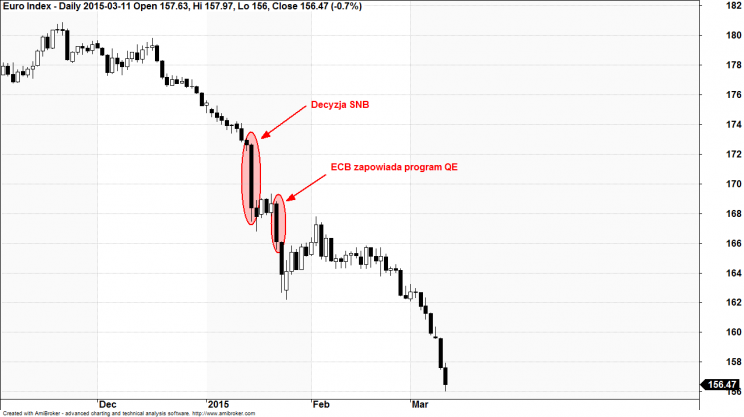

Wykres 2: Euro Index, interwał dzienny, przełom 2014 - 2015.

Euro Index od początku stycznia 2015 roku stracił na wartości ponad 10%. O tyle średnio bardziej atrakcyjny stał się też eksport poza Strefę Euro. To jednak równoważy wzrosty na giełdach europejskich wyrażone w walutach zagranicznych, zwłaszcza w USD. I tu pojawia się pierwsza wątpliwość, czy ten program, w wartościach realnych, coś dał.

Rentowności obligacjo mocno w dół

Nacelowany na rynek obligacji europejski program QE właśnie tutaj przyniósł największy skutek.

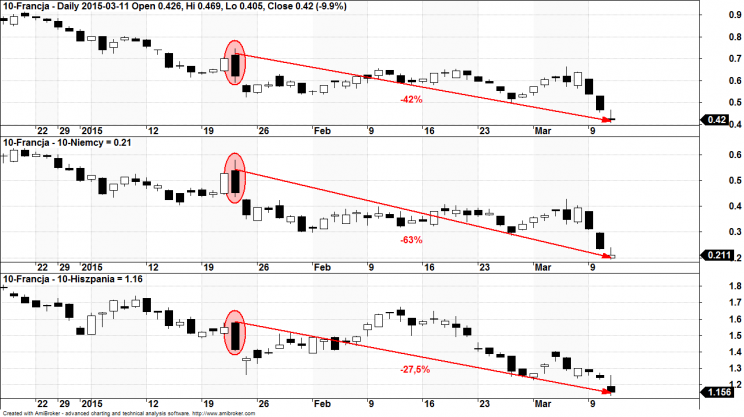

Wykres 3: Rentowność 10-letinich obligacji Francji (góra), Niemiec (środek), Hiszpanii (dół), interwał dzienny, przełom 2014 - 2015.

Rekordowo niskie rentowności obligacji krajów w Europie, które jeszcze przed ogłoszeniem programu oscylowały poniżej 1% i tak uległy jeszcze pomniejszeniu. Od 22 stycznia 2015 (dzień w którym ECB ogłosiło program) rentowność 10-letnich obligacji Niemiec zmniejszyła się o 63%, Francji o 42%, a Hiszpanii o 27,5%. Kluczem do tego, którego kraju rentowność obligacji najbardziej spadła jest zestawienie, w którym kraju indeks giełdowy najmocniej zyskał na wartości.

I to stanowi największą wątpliwość skuteczności tego programu. Na razie wszystko wskazuje na to, że wyceny przyszłych dywidend z akcji na giełdzie zostały przeliczone o nową wartość dyskontującą, w postaci niższych rentowności obligacji. Jeżeli realnie program ma coś dać gospodarce europejskiej, to powinniśmy to zobaczyć na notowaniach europejskiej waluty. Poprzez jej stabilizację, a najlepiej przez zmianę panującego na niej trendu. Proces spadających rentowności obligacji i rosnących indeksów giełdowych to klasyczny efekt obniżenia stopy wolnej od ryzyka. W związku z tym na razie nie ma powodów, aby wpadać w euforię, bo dopiero stabilizacja rentowności obligacji, umocnienie Euro i wzrosty na giełdzie będą świadczyć o tym, że program rzeczywiście zaczyna przynosić oczekiwane efekty.