Złoto i srebro nie drożeje mimo, że ceny innych surowców wystrzeliły - wyjaśniamy

Złoto i srebro wciąż tkwią w męczącej kilkunastomiesięcznej konsolidacji. Ale zaczęło się dziać coś, co może zwiastować ruch na północ – inwestorzy instytucjonalni zmniejszyli znacznie szorty na srebrze.

W trakcie ostatnich 12 miesięcy kurs uncji złota denominowanej w USD spadł o 8%, a srebra o 6%. Król Metali konsoliduje się w szerokim przedziale 1 680 USD – 1 950 USD za uncję, a srebra w przedziale 22 – 30 USD za uncję. Teraz jednak oba metale dotarły do ważnych, długoterminowych wsparć. Jeśli one puszczą, kolejne są znacznie niżej…

REKLAMA

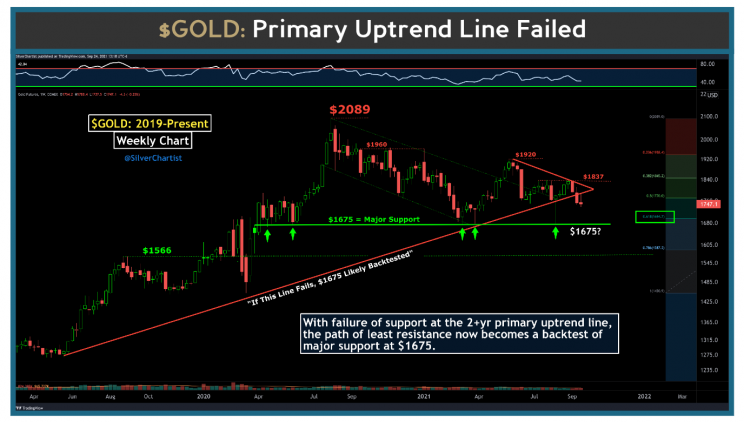

Złoto - AT

Źródło: SilverChartist.com

Srebro - AT

Źródło: SilverChartist.com

Fed straszy zacieśnianiem, banki bulionowe uciekają z szortów

Powstaje pytanie, czemu złoto i srebro mają takie duże problemy z zyskiwaniem na wartości w warunkach wysokiej inflacji i realnie ujemnych stóp procentowych w USA (stopa proc. jest niższa, niż stopa inflacji)? Inne metale i surowce w ciągu ostatnich 12 miesięcy podrożały znacznie. Dla przykładu, platyna – która też przeżywa od kilku miesięcy ciężkie chwile – wciąż jest w ostatnim roku na 9-procentowym plusie. Uran w rok podrożał o 45%, miedź o 42%, aluminium o 64%.

Z pewnością można po części tłumaczyć to zachowanie złota i srebra dobrą kondycją dolara amerykańskiego. Od początku stycznia USD Index urósł już o niemal 3%, ostatnie tygodnie przyniosły jego umocnienie w ramach risk-offu związanego z problemami China Evergrande.

Ale siła USD nie tłumaczy wszystkiego, gdyż w tym samym czasie inne metale denominowane w tej walucie radziły sobie lepiej. Innym czynnikiem jest to, że banki bulionowe mają sporo szortów na złocie i srebrze, z których wychodzą stopniowo, gdyż prawdopodobnie zostaną zmuszone do istotnego ograniczenia handlu złotem po wejściu w życie nowych regulacji zwanych Basel III od początku stycznia 2022 r.

Analityk rynku metali szlachetnych David Brady zwrócił uwagę na Twitterze, że fundusze i banki mają już niskie pozycje spekulacyjne na złocie, mało szortów. Ostrzegł jednak, że to jeszcze nie musi oznaczać, że widzimy dno tej męczącej korekty.

#Gold COT - Funds cut their longs at the fastest pace since Aug 10 and also have their lowest net long position since then. Same for the Commercials on the short side. Encouraging but does not mean the bottom is in yet, perhaps a ST bounce as on Aug 10. pic.twitter.com/trBjEoemO5

— David Brady (@GlobalProTrader) September 25, 2021

Na nowojorskiej giełdzie towarowej Comex ekspozycja „commercials” na srebro opiewa na 28,1 tys. kontraktów. To najniższa wartość od czerwca 2019 roku. Jeszcze 3 miesiące temu miała ona postać 70 tys. takich kontraktów.

W ostatnich tygodniach inwestorów mogły zaniepokoić także sygnały ze strony Fed dotyczące zacieśniania polityki pieniężnej. Wedle wielu analityków, inwestorzy „kupili” narrację o nadchodzących relatywnie szybko podwyżkach stóp i zmniejszaniu skali skupu aktywów przez Fed, o przejściowej inflacji. Tymczasem zacieśniania może nie być tak szybko, jak się spodziewa rynek, bo inflacja może się nie okazać przejściowa…

Zobacz także: Cena złota i srebra będzie zależeć od inwestorów z Zachodu i Fed

Wszystko zależy od realnych stóp

Dlatego analitycy uspokajają. Podstawowa nadzieja jest taka, że złoto rośnie wtedy, gdy w USA obowiązują realne ujemne stopy procentowe – jak przypominają analitycy Incrementum. Wierzą oni, że środowisko realnych ujemnych stóp to „nowa normalność”, więc złoto czekają złote czasy. Obecnie główna stopa Fed wynosi 0,25%, a stopa inflacji 5,3%.

#IGWT2021

— In Gold We Trust (@IGWTreport) September 27, 2021

As our fans will know, we believe that negative real interest rates are the new normal. This should make today's chart “Annualized Returns of Gold in Various Interest Rate Environments, in %, 1971-2021” quite exiting.https://t.co/MUASSwvMBg pic.twitter.com/SyKZ0MnShD

Wczoraj Jerome Powell przed amerykańskim Kongresem w trakcie przesłuchania powiedział, że podwyższona presja cenowa wynikająca z zakłóceń w gospodarce związanych z pandemią, utrzymuje się dłużej, niż oczekiwano. „Gdyby utrzymująca się wyższa inflacja stała się poważnym problemem, z pewnością zareagowalibyśmy i wykorzystalibyśmy nasze narzędzia, aby zapewnić sytuację, że inflacja będzie przebiegać na poziomach zgodnych z naszym celem” – powiedział Powell.

Wsparciem dla złota (ale nie dla srebra) powinny być również sygnały słabnięcia światowej gospodarki lub wzrost ryzyka kolejnej fali pandemii. Wzrost zakażeń może wpłynąć na tempo wzrostu gospodarczego oraz pojawienie się strachu (niepokoju) u inwestorów, którzy znów zapragną kierować kapitał ku „bezpiecznej przystani”.

W uzupełnieniu do tego tekstu warto przesłuchać dwóch podcastów, które niedawno zostały opublikowane, a wynika z nich że w długim terminie złoto powinno być dobrą inwestycją. W audycji The McAlvany Weekly Commentary ekspert Bill King, dysponujący 40-letnim doświadczeniem, twierdzi, że wszystkie aktywa są mocno przewartościowane, oprócz złota, które powinno w nadchodzących kwartałach znacznie drożeć, z uwagi na rosnącą i nie tymczasową inflację.

Z kolei James Rasteh z Coast Capital stwierdza, będąc gościem w podcaście Meba Fabera, że „złoto się kończy, złota będzie coraz mniej”. Wskazuje, że na każdą 1 uncję złota wydobywanego przypada ledwie 0,2 uncji złota nowo odkrywanego. „Za 10 lat produkcja nowego złota będzie o połowę mniejsza, niż dziś. Jest obecnie taka sytuacja, że odkryliśmy wszystkie łatwo dostępne pod powłoką ziemi złoża tego metalu, a teraz zrywamy te nisko wiszące owoce i za kilka lat one zaczną się kończyć” – stwierdza ekspert.

Na portalu ZeroHedge ukazała się też niezwykle ciekawa analiza autorstwa Matthew Piepenburga z GoldSwitzerland.com. Jej autor przytacza szereg argumentów za złotem, wyjaśnia jakie pojawiają się czynniki blokujące dalszy wzrost jego ceny i przedstawia swoją prognozę cenową dla kruszcu na 2030 rok: 4 000 USD za uncję.