Cyfrowy Polsat – jest porozumienie, będzie wezwanie. Zygmunt Solorz idzie w kierunku zielonej energii

Cyfrowy Polsat daje niektórym akcjonariuszom szansę na opuszczenie pokładu przed podjęciem nowych wyzwań. Można się domyślać, że chodzi o mocniejsze wejście w sektor energetyczny.

Zarząd Cyfrowego Polsatu doszedł do porozumienia z Reddev Investments oraz Zygmuntem Solorzem w sprawie wspólnego nabywania akcji w ramach wezwania. Członkowie porozumienia zamierzają ogłosić wezwanie na nie więcej niż 82.904.517 akcji Cyfrowego Polsatu w cenie 35 zł. Obecnie walor jest notowany po nieco ponad 35 zł, w 3 miesiące zdrożał o 20%. Kurs na początku września zaliczył historyczne maksimum na 37,08 zł.

REKLAMA

Wezwanie to szansa na opuszczenie pokładu

Zarząd Cyfrowego Polsatu szacuje, że koszt wezwania nie przekroczy łącznej kwoty 2,93 mld zł. Zdecydował on ustanowieniu wymaganego prawem zabezpieczenia w kwocie nie większej niż 2,91 mld zł i w tym zakresie o zawarciu umowy, której przedmiotem będzie zlecenie bankowi wystawienia gwarancji bankowej oraz możliwość zaciągnięcia przez spółkę kredytu obrotowego nieodnawialnego w kwocie odpowiadającej kwocie zabezpieczenia, z którego środki będą mogły być przeznaczone wyłącznie na finansowanie ceny nabycia akcji spółki nabywanych w ramach wezwania.

Rada Nadzorcza Cyfrowego Polsatu wyraziła zgodę na ogłoszenie wezwania, pozyskanie zabezpieczenia oraz zawarcie porozumienia. Podmiotami nabywającymi akcje w ramach wezwania będą Reddev oraz spółka.

Zygmunt Solorz, większościowy akcjonariusz Cyfrowego Polsatu, opublikował oświadczenie, w którym stwierdził, że grupa jest obecnie w ważnym momencie i chce podjąć nowe wyzwania, ale rozumie, że część spośród obecnych akcjonariuszy może nie mieć intencji dalszego pozostawania inwestorami, więc to jest dla nich szansa na opuszczenie pokładu.

"Jesteśmy obecnie w bardzo ważnym momencie dla Grupy Polsat Plus. Nasi klienci mierzą się z nowymi wyzwaniami, a nowe wyzwania zawsze stwarzają nowe szanse. Będę namawiał Grupę na podjęcie tych wyzwań i otwarcie się również na nowe obszary biznesu. Chcę przy tym zadeklarować, że moja wizja rozwoju Grupy ma na celu wyłącznie dalsze jej wzmocnienie i podniesienie wartości dla akcjonariuszy w nadchodzących latach. Podkreślam przy tym, że najważniejsza i kluczowa dla Grupy pozostaje działalność na rynku mediów i telekomunikacji" - stwierdził Solorz. „Zdaję sobie sprawę, że w obliczu wyzwań, których chcemy się podjąć, część spośród obecnych akcjonariuszy może nie mieć intencji dalszego pozostawania inwestorami Grupy. Może uznać, że skoro Grupa osiągnęła pewien etap rozwoju, to mogą chcieć wyjść ze swojej inwestycji, nie widząc się jako akcjonariusze Grupy, rozwijającej swoją działalność również w nowych obszarach. Stąd moja propozycja, która umożliwi sprzedaż akcji po godziwej cenie" - dodał.

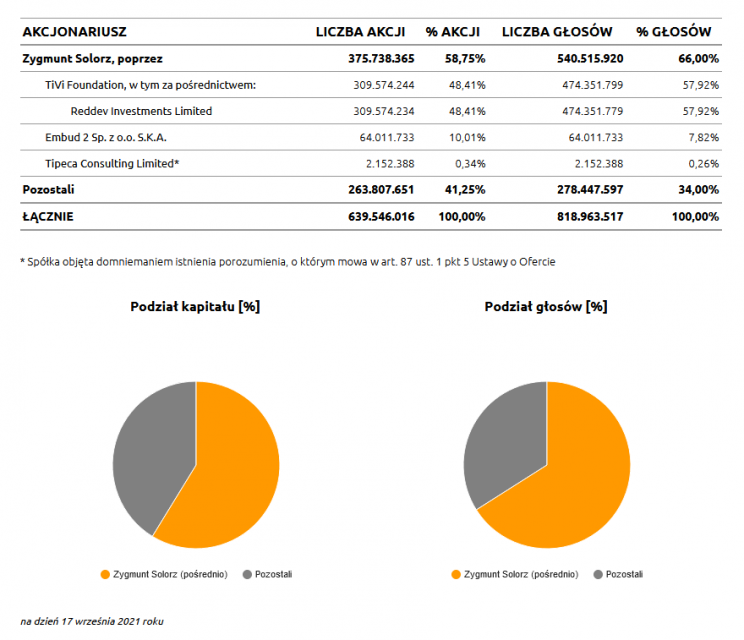

Zygmunt Solorz posiada obecnie 58,75% akcji Cyfrowego Polsatu poprzez TiVi Foundation, w tym za pośrednictwem Reddev Investments Limited 48,41%.

Akcjonariat Cyfrowego Polsatu

Zobacz także: Tesla wkrótce odczuje konkurencję od elektryków Volkswagena. Analitycy rekomendują „kupuj” akcje niemieckiej spółki

Polsat na rynku medialnym doszedł do ściany

W grupie Polsat jest platforma Cyfrowy Polsat, Polkomtel i sieć Plus, Netia oraz Interia. Solorz podkreśla, że jest to największa grupa medialna w Polsce, kompletna jeżeli chodzi o posiadane aktywa i w pełni przygotowana do dalszej działalności na rynku mediów i telekomunikacji. „Ostatnie nasze działanie w obszarze telekomunikacji – partnerstwo z firmą Cellnex Telecom, mające na celu jak najszybszą i efektywną kosztowo rozbudowę sieci 5G w Polsce - pozwala mi stwierdzić, że wizja, jaką sobie założyłem, jest skutecznie realizowana i przynosi zaplanowane i zamierzone efekty" - powiedział Solorz.

Wezwanie skomentował dla nas Konrad Księżopolski, analityk Haitong Bank. Z jego komentarza wynika, że Cyfrowy Polsat może się szykować do mocniejszego wejścia w sektor energetyczny.

„To wezwanie jest specyficzne. Głównym celem każdego wezwania jest chęć wzywającego do skupu akcji. Tutaj nie chodzi o skup jak największej liczby akcji, tylko o danie szansy niektórym akcjonariuszom na wyjście z akcjonariatu. Jest to związane z planowanym rozwojem w nowych obszarach, nie związanych z obecnym profilem” – tłumaczy Księżopolski. „Obecnie Polsat nie ma wielkiego pola do dalszej konsolidacji na rynku medialnym, ewentualnie mógłby kupić jakąś dużą stację radiową. Polsat ma 6 mld zł gotówki. Wydaje mi się, że Cyfrowy Polsat chce wejść w sektor energetyczny, że chce iść w zieloną energię, rozwija swoją spółkę Esoleo. Poza tym kupił małą spółkę zajmującą się hydrolizą wodorową, więc być może chce budować stacje dla aut wodorowych. No i wiadomo, że Solorz angażuje się poważnie w atom. Zwracam uwagę, że takie konglomeraty są zazwyczaj wyceniane z dyskontem. Brakuje mi w tym wezwaniu oficjalnej informacji co to są za nowe projekty, co to jest za nowy kierunek, bo przecież to jest istotne dla akcjonariuszy. Generalnie wycena 35 zł jest fair, jest blisko historycznych szczytów, tutaj nie ma próby skupu po niskiej cenie” – przekonuje analityk.

Przypomnijmy, że Zygmunt Solorz wraz z Michałem Sołowowem chcą zrealizować wspólny projekt, którego celem jest zbudowanie w Pątnowie elektrowni jądrowej na bazie aktywów ZE PAK. Tenże obiekt ma działać w oparciu o technologię tzw. małych reaktorów modułowych (SMR).

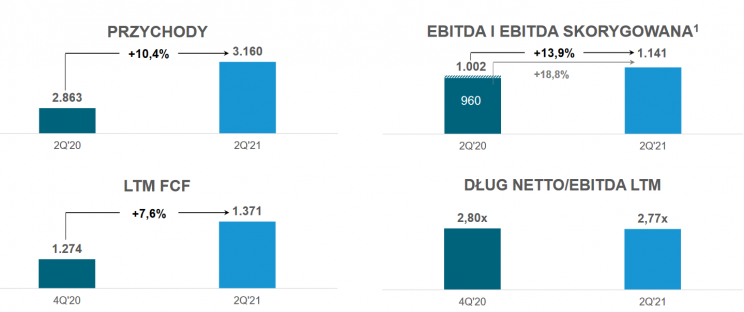

Wyniki finansowe Cyfrowego Polsatu w II kw. 2021

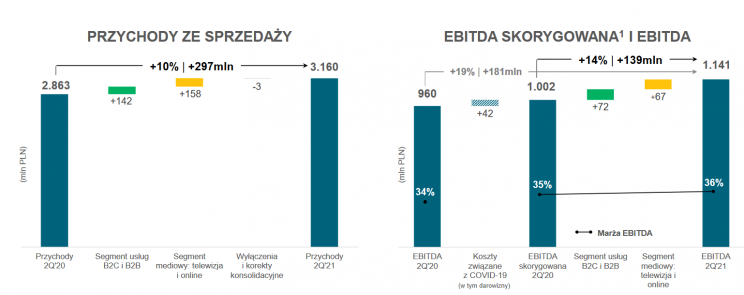

Czynniki zmiany wyników Cyfrowego Polsatu w II kw. 2021