Inwestorzy z GPW wykorzystali zmienność do inwestowania w fundusze ETF. Widać pozytywne nastawienie do WIG20 i ostrożność względem Nasdaq

Gwałtowne zmiany notowań na światowych parkietach przyczyniły się do nagłego skoku w górę aktywności inwestorów. Ci, podobnie jak w zeszłym roku, przez pierwsze miesiące 2025 r. podtrzymywali negatywne nastawienie do WIG20 - wynika z danych Beta ETF. Tym razem przyniosło to zyski.

Od 2 kwietnia, czyli dnia wprowadzenia ceł przez USA na 180 krajów, do momentu ich zawieszenia dla większości państw 9 kwietnia, na rynku panowała podwyższona zmienność i chaos dotyczący w głównej mierze obaw o recesję w Stanach Zjednoczonych. Mimo, że nadal nie znamy dalszych poczynań największych gospodarek świata, polscy inwestorzy powrócili do optymistycznego nastawienia względem WIG20.

REKLAMA

Krach w USA! Jaki plan ma Donald Trump i co przygotowuje Europa i Chiny?

Trudne poszukiwania dołka

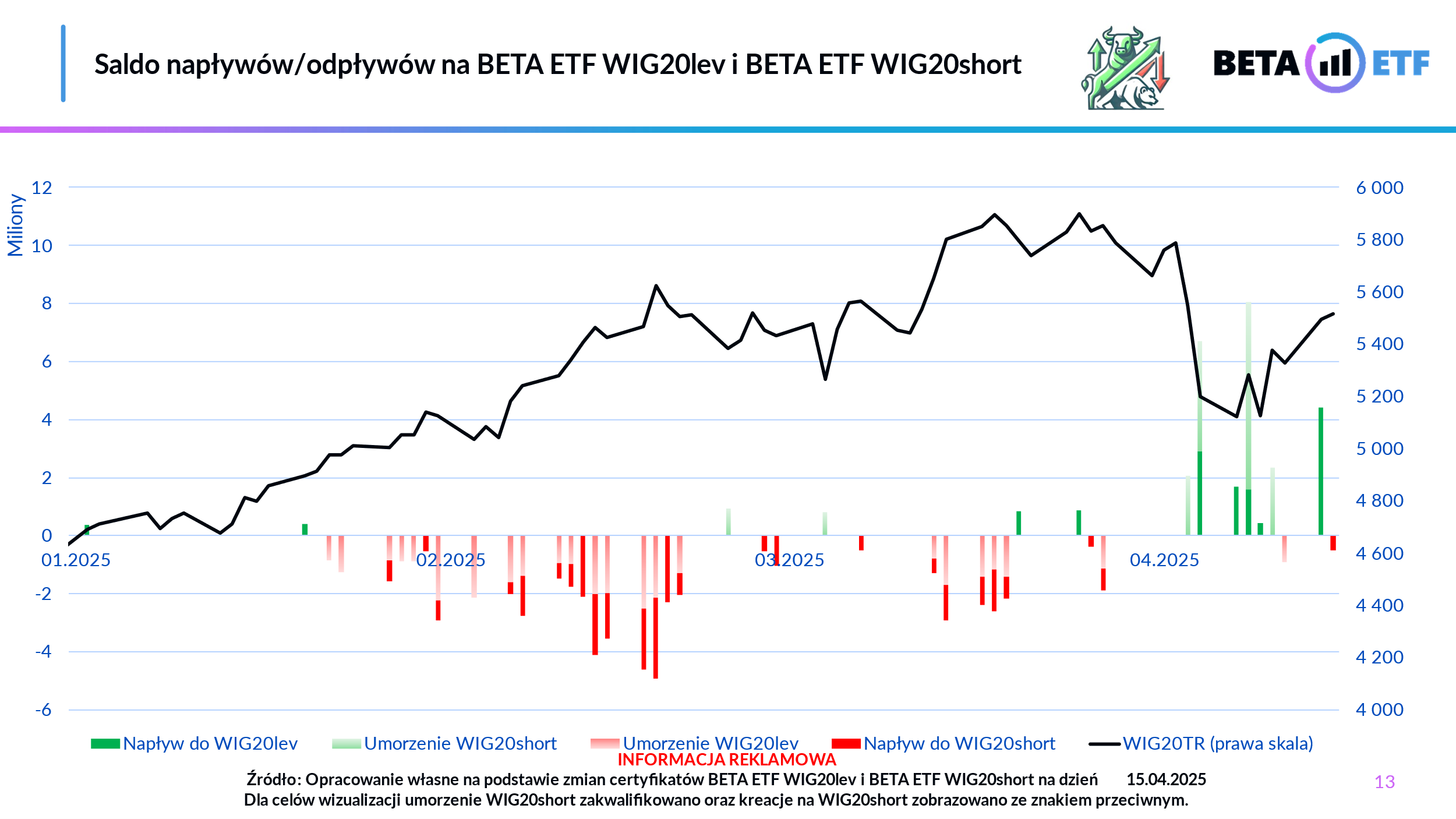

Niespełna rok temu pisaliśmy o tym, jak polscy inwestorzy, w obliczu wzrostu warszawskich indeksów, angażowali kapitał w fundusz WIG20short (pozwalający zarabiać na spadkach notowań – red.). Przez pierwsze miesiące tego roku, kiedy WIG20 rósł momentami o 27%, również utrzymywali pesymistyczne nastawienie. Dopiero przecena wywołana wojną celną spowodowała, że uwierzyli w dobre perspektywy warszawskiego parkietu, nabywając WIG20lev (pozwalający zarabiać na wzrostach – red.).

Saldo napływów/odpływów na Beta ETF WIG20lev i WIG20short

Źródło: Beta ETF

„Wyraźny wzrost aktywności handlu na naszych rozwiązaniach spowodował ustanowienie dziennego rekordu obrotu w dniu 4 kwietnia odpowiednio 11,3 mln zł na rozwiązaniu BETA ETF WIG20short oraz 9,7 mln zł na rozwiązaniu BETA ETF WIG20lev. Zaobserwowany wzrost 5 dniowej średniej obrotu był silniejszy niż przy załamaniu rynku na początku sierpnia 2024 r. Natomiast w kwestii ruchów kapitału, obserwowaliśmy dość wyraźne umorzenia z funduszu WIG20short oraz napływy do WIG20lev. Warto jednakże wspomnieć, że w okresie I kw. 2025 r. zagregowany werdykt inwestorów Beta ETF nie wierzył we wzrosty indeksu i dość wyraźnie widać było widać umorzenia na rozwiązaniu WIG20lev oraz kreacje na WIG20short. Początek kwietnia przyniósł dla części z tych inwestorów pożądany kierunek” komentuje dla Strefy Inwestorów Mateusz Mucha, zarządzający Beta ETF.

Wiara w odbicie złamana

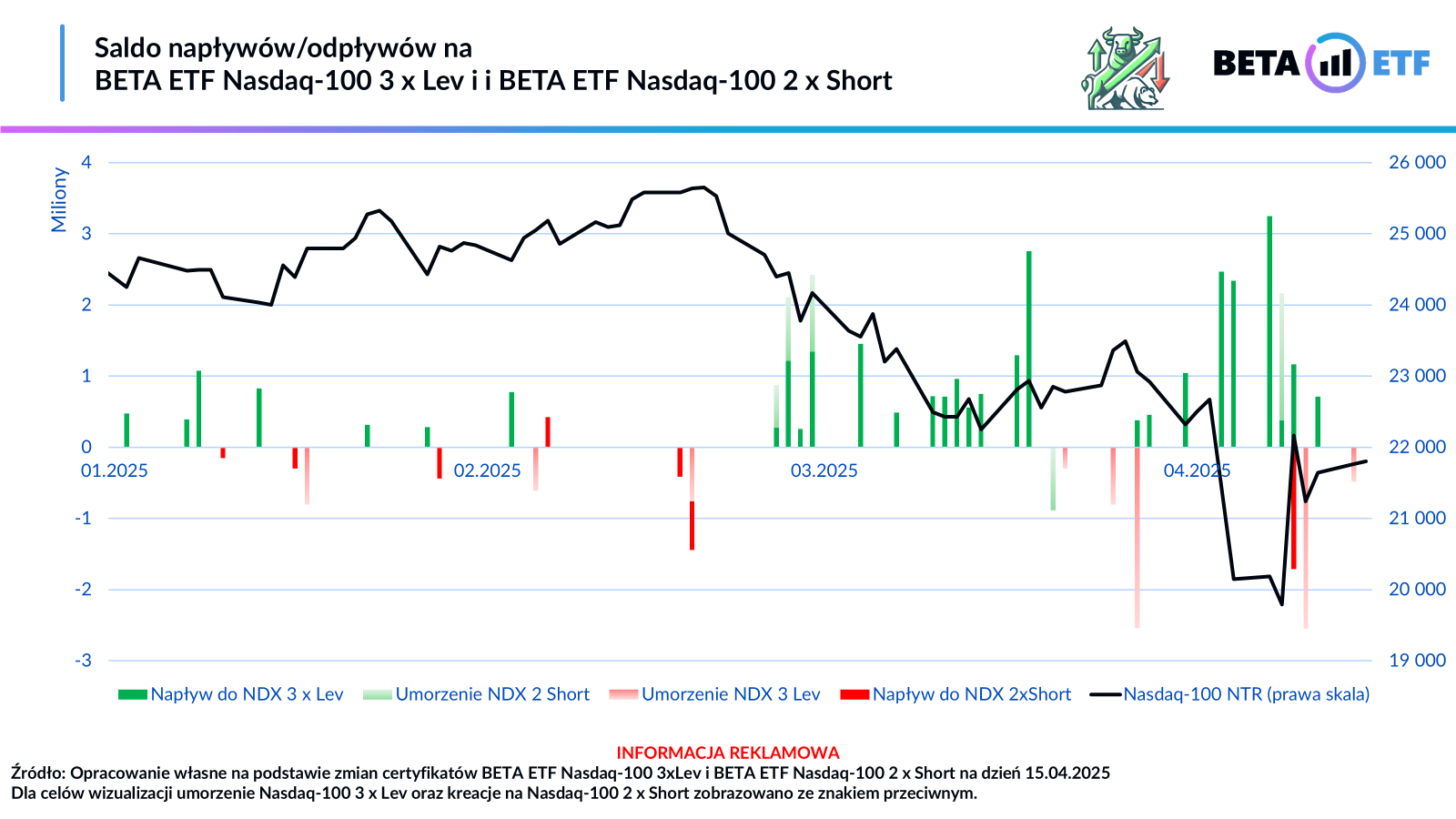

Z nieco gorszym skutkiem inwestujący w produkty Beta ETF angażują swoje środki w instrumenty lewarowane dotyczące technologicznego Nasdaq. W marcu, gdy amerykański indeks technologiczny systematycznie tracił, a eksperci starali się wycenić konsekwencje gospodarcze nadchodzących ceł, kapitał napływał do Nasdaq – 100 3xlev (pozwalający zarabiać na wzrostach – red.). Przed poważniejszym załamaniem rynku w USA widać było jednak spory odpływ środków z tego instrumentu.

Gdy z kolei gwałtowna przecena wywołana cłami Trumpa zakończyła się, inwestorzy ruszyli do zakupów Nasdaq – 100 2xshort (pozwalający zarabiać na spadkach – red.). Trzeba jednak zauważyć, że części inwestorów udało się umorzyć krótkie pozycje w najbardziej dogodnym momencie.

Po huśtawce związanej z informacjami napływającymi z USA, rynek wstrzymuje oddech przed podjęciem kolejnych decyzji. Jak widać na poniższym wykresie, w pierwszej połowie kwietnia doszło do znaczących umorzeń obu funduszy lewarowanych opartych o Nasdaq.

Saldo napływów/odpływów na Beta ETF Nasdaq - 100 3xlev i Nasdaq - 100 2xshort

Źródło: Beta ETF

„Wizualizacja pokazuje nam, że na przełomie lutego i marca rozwiązanie lewarowane cieszyło się zainteresowaniem (napływy). Tuż przed kwietniowym spadkiem zaobserwowano wyraźny odpływ z tego rozwiązania, a w momentach największych spadków, fundusz cieszył się stosunkowo dużym zainteresowaniem. Można stwierdzić zatem, że w zagregowany sposób inwestorzy BETA ETF Nasdaq-100 3xLev starali się łapać dołek i w momencie odbicia część z nich zamknęła swoje pozycje. Wyraźnie też widać znacząco wyższe zainteresowanie rozwiązanie Nasdaq-100 3xLev niż Nasdaq-100 2xShort” dodaje Mucha.

Kusząca wizja wielkich zysków

Rzut oka na potencjalne stopy zwrotu z inwestycji w tego typu instrumenty pokazuje, dlaczego inwestorzy decydują się na takie ryzyko. Zarządzający podkreśla jednak, że nie są one dla każdego.

Potencjalne stopy zwrotu z inwestycji w fundusze lewarowane Beta ETF dotyczące WIG20

| BETA ETF | Najlepszy scenariusz | Najgorszy scenariusz |

|---|---|---|

| WIG20lev | 33,3% | -31,0% |

| WIG20short | 19,3% | -14,8% |

Źródło: Beta ETF

„Tego typu produkty kierowane są dla inwestorów świadomych, akceptujących bardzo wysokie ryzyko inwestycyjne. Dlatego też Beta ETF, jako jedyny dostarczyciel funduszy dla produktów lewarowanych i typu short, rekomenduje inwestorom 1-dniwoy horyzont inwestycyjny po to, aby właśnie podkreślić specyfikę produktu, wysoką zmienność oraz zachęcić do ciągłego monitorowania inwestycji. Zarazem warto podkreślić, że tego typu produkty mają znacząco niższą dźwignie finansową niż kontrakty CFD bądź futures, które stosowane w nieodpowiedni sposób okazują się bronią masowego rażenia” podsumowuje Mucha.

Potencjalne stopy zwrotu z inwestycji w fundusze lewarowane Beta ETF dotyczące Nasdaq

| Fundusz | Najlepszy scenariusz | Najgorszy scenariusz |

|---|---|---|

| Nasdaq 3xLev | 56,4% | -42,9% |

| Nasdaq 2xShort | 35,1% | -28,6% |

Źródło: Beta ETF

Póki co Beta ETF oferuje lewarowane fundusze dotyczące WIG20 oraz Nasdaq. Do końca tego roku chce wprowadzić na rynek podobny produkt oparty o indeks mWIG40.