6 wykresów, które pokazują skalę giełdowej masakry spółek energetycznych

To, co się dzieje ze spółkami energetycznymi, zwłaszcza na polskiej giełdzie, już dawno przechodzi inwestycyjne wyobrażenie. Wciśnięte inwestorom w trakcie prywatyzacji spółki miały generować zyski dla swoich akcjonariuszy, a realizują interes społeczny, a raczej polityczny. Finansują swoimi zyskami problemy, które wziąć na siebie powinien budżet państwa. Skutek może być tylko jeden, dramatyczna przecena akcji. Poznaj 7 wykresów, które pokazują skalę tragedii, jaka dotknęła akcje z tego sektora.

-73 mld zł w 5 lat

Indeks #WIGenergia jest notowany od 2010 roku. W jego skład, oprócz polskich spółek, wchodzi też notowany na naszym rynku czeski gigant energetyczny #CEZ.

REKLAMA

Wykres 1: Wartość rynkowa WIG-energia w mln zł, lata 2010 – 2016.

Wartość rynkowa spółek wchodzących w skład indeksu w 2010 roku wynosiła 120 mld zł. W szczytowym momencie, 2011 rok, spółki energetyczne notowane na GPW były warte nawet 150 mld zł. To jest już jednak przeszłość, bo dzisiaj wycena #WIGEnergia to 77 mld zł, czyli o odpowiednio 73,5 mld zł mniej niż w szczytowym momencie i o około 42,5 mld zł poniżej poziomów z debiutu indeksu.

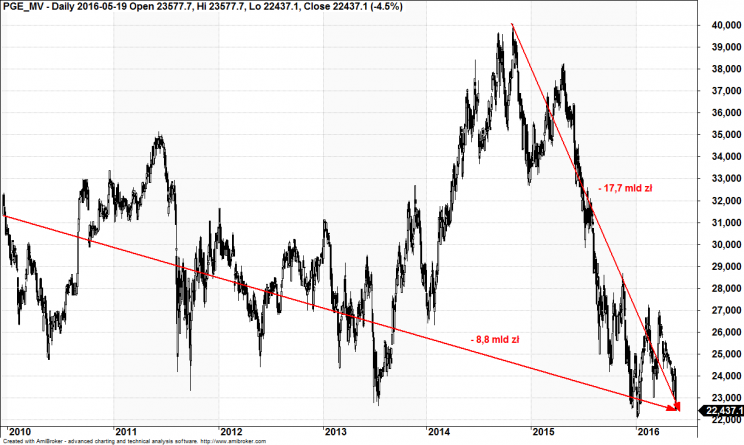

PGE -17,7 mld zł w 2 lata

Największa polska spółka energetyczna #PGE miała spory udział w tym spadku wartości.

Wykres 2: Wartość rynkowa PGE w mln zł, lata 2010 – 2016.

Podczas debiutu w 2009 była warta 32 mld zł, a w szczytowym momencie w 2014 roku nawet 40 mld zł (Wykres 2). Dzisiaj z wyceną niecałe 22,5 mld zł, jej wartość stopniała o 8,8 mld zł od IPO i 17,7 mld zł od szczytu. Erozja zysków, wynikająca z przymusowego wykupu nierentownych kopalń węgla drogo kosztuje akcjonariuszy.

JSW -11 mld zł w 5 lat

Jak już jesteśmy przy nierentownych kopalniach, to nie sposób zwrócić uwagi na Jastrzębską Spółkę Węglową #JSW.

Wykres 3: Wartość rynkowa JSW w mln zł, lata 2011 - 2016.

Wprowadzona w 2011 roku na giełdę, z wyceną bliską 14 mld zł, była przez moment warta w styczniu 2016 r. zaledwie 1 mld zł (Wykres 3). Dzisiaj, po odreagowaniu jej wartość rynkowa wynosi 1,7 mld zł. To jednak i tak ponad 11 mld zł mniej niż podczas debiutu.

Tauron -2 mld zł od debiutu

Tauron #TPE przez ratowanie kopalń musi kombinować z podwyższaniem kapitału zakładowego.

Wykres 4: Wartość rynkowa Tauronu w mln zł, lata 2010 – 2016.

Spółka jest wyceniania na 4,5 mld zł, czyli o około 2 mld zł mniej niż w czasie debiutu sprzed 6 lat (Wykres 4). Od szczytowej wyceny z 2011 roku wartość Tauronu spadła o 6,3 mld zł.

Energa -5,5 mld w rok

Jeszcze do kwietnia 2015 roku Energa była perłą w energetycznej giełdowej koronie. Po wyrzuceniu zarządu, który nie chciał prowadzić szkodliwej dla akcjonariuszy polityki, kurs się załamał.

Wykres 5: Wartość rynkowa Energi, w mln zł, lata 2014 – 2016.

Wartość rynkowa spółki w rok spadła o 6,5 mld zł (Wykres 5). Po spektakularnych wzrostach z lat 2014 – 2015 nie ma już śladu. Dzisiaj wycena Energi jest 1,85 mld zł niższa niż podczas debiutu w 2013 roku.

Enea wciąż powyżej wartości z IPO

Właściwie jedyną w tym gronie spółką, której wartość rynkowa jest wciąż większa niż podczas IPO, jest Enea.

Wykres 6: Wartość rynkowa spółki Enea w mln zł, lata 2009 – 2016.

Spółka jest warta około 466 mln zł więcej niż w czasie debiutu w 2009 roku (Wykres 6). Nie uniknęła jednak poważnej przeceny od historycznych maksimów. Jest wyceniana o około 5 mld zł mniej niż w 2009 roku. Krótko mówiąc, jej dzisiejsza wartość, która wynosi 4,5 mld zł jest o 50% niższa.

Czekamy na cud!

Wyceny polskich spółek energetycznych może uratować jedynie wzrost cen węgla. Na razie, zyski sektora zostały zamienione na nierentowne kopalnie. Niestety, brak reform w górnictwie będzie ograniczał potencjał do poprawy sytuacji oraz topił wyniki sektora. Niewykluczone, że odbije się on negatywnie na inwestycjach w elektrownie. Brak inwestycji może zagrażać nawet Polsce blackoutem (awarią zasilania). Zanim to jednak nastąpi, to akcjonariusze na pewno pożegnają się z dywidendami i stąd ten cały dramat na giełdzie. Cała nadzieja na poprawę w węglu, a właściwie w jego cenach.