Jak działa fundusz Private Equity, a jak klasyczny fundusz akcyjny? Wszystko, co powinieneś wiedzieć.

Większość osób dobrze wie, czym są i jak działają fundusze inwestujące w akcje spółek, ale Private Equity to zazwyczaj dla nich czarna magia. Tymczasem obydwa podmioty inwestycyjne są do siebie w wielu względach podobne. Generalnie, inwestując w akcje takich spółek nastawiamy się na zysk ze wzrostu wycen aktywów znajdujących się w portfelach funduszu. Różnice w działaniu sprawiają jednak, że w wielu sytuacjach stopa zwrotu uzyskiwana przez Private Equity może być znacznie wyższa od klasycznych funduszy inwestycyjnych, zarówno dla akcjonariuszy jak i inwestorów.

Fundusze inwestycyjne i Private Equity są w dużej mierze do siebie podobne

Żeby lepiej zrozumieć różnice pomiędzy funduszami akcji i Private Equity, uporządkujmy najpierw kilka kwestii. Zacznijmy od ustalenia, czym są fundusze akcji inwestujące na giełdzie i Private Equity oraz w jakim zakresie są do siebie podobne.

REKLAMA

Fundusze inwestycyjne i Private Equity mają ten sam cel

Najważniejszym podobieństwem pomiędzy oboma rodzajami TFI jest to, że są w założeniu profesjonalnymi firmami inwestującymi pozyskane z rynku pieniądze. Celem działania jest zarabianie pieniędzy dla swoich klientów (wewnętrznych inwestorów) i pobieranie z tego tytułu opłaty. Mają profesjonalny zarząd, pełne zaplecze analityczne oraz poważne podejście do inwestycji. Oba rodzaje podmiotów inwestycyjnych mają też zakładany benchmark – w przypadku funduszy PE zazwyczaj jest to określony średnio wynik w procentach, ok. 8 - 10% rocznie. Benchmarkiem dla funduszy inwestycyjnych, szczególnie akcyjnych jest zwykle giełda, np. indeks WIG.

Fundusze inwestycyjne i Private Equity mają podobnych klientów

Drugim podobieństwem są główni inwestorzy, a właściwie klienci obu typów funduszy. Tutaj warto zrobić dygresję i rozróżnić klientów od inwestorów. Możemy więc być akcjonariuszami Towarzystwa Funduszy Inwestycyjnych (które w swoim portfelu posiadają kilka lub kilkanaście funduszy) lub PE, poprzez zakup ich akcji, np. akcji Private Equity Managers, czy Quercus TFI. Klientami zaś, zarówno klasycznego funduszu inwestycyjnego, jak i Private Equity są zazwyczaj inwestorzy indywidualni, ale też instytucje finansowe, które chcą, aby ryzyko inwestycji nie dotyczyło ich bezpośrednio, fundusze hedgingowe, fundusze emerytalne oraz osoby zamożne. Jednak w przeciwieństwie do klasycznego funduszu akcji, w przypadku Private Equity indywidualni inwestorzy muszą dysponować odpowiednim portfelem. Ograniczenie stanowi stosunkowo wysoka minimalna kwota inwestycji, która w przypadku polskiego FIZAN (fundusz inwestycyjny zamknięty aktywów niepublicznych – tak w polskim prawie definiuje się private equity) wynosi 40 tys. EUR.

Zarówno, klasyczne fundusze jak i Private Equity są w pełni regulowane prawem

Trzecim podobieństwem jest to, że oba typy funduszy są regulowane prawnie. Działanie obydwu rodzajów podmiotów inwestycyjnych reguluje ustawa o TFI. Fundusze PE również są regulowane przez dyrektywę ZAFI/AFI. Reguluje ona takie kwestie, jak kapitał założycielski, przejrzystość inwestycji, sposób zadłużania się funduszu PE, określa też, gdzie trzymane są depozyty funduszu itd.

W przypadku, gdy TFI jest notowane na giełdzie, podlega dodatkowo standardowym regulacjom, które dotyczą spółek publicznych. Zarówno klasyczne fundusze jak i Private Equity dzielą się zyskiem ze swoimi akcjonariuszami, zazwyczaj w postaci dywidend lub poprzez skupy akcji własnych (buy-back).

| Podobieństwa i różnice | Private Equity | Klasyczny funduszinwestycyjny |

|---|---|---|

| Cel | Osiągnięcie zysku dla swoichklientów i samego PE | Osiągnięcie zysku dla swoichklientów i samego TFI |

| Klienci | Inwestorzy instytucjonalni iindywidualni | Inwestorzy instytucjonalni iindywidualni |

| Horyzont inwestycyjny | Zwykle od 3 lat wzwyż,częstonawet 5 – 7 lat | Zwykle 1-2 lata |

| Portfel | Kilka precyzyjnie dobranychspółek, najczęściej pakiet kontrolny | Zdywersyfikowany, kilkadziesiątlub więcej spółek |

| Zarządzanie inwestycją | Aktywne, przez członkówZarządu, Rady Nadzorczej | Pasywne, czasem przez członkówRady Nadzorczej |

| Fluktuacja klientów | Zwykle niska albo żadna(fundusze typu zamkniętego) lub innemu FIN | Zwykle średnia lub wysoka(zależna od koniunktury, zwykle fundusze typu otwartego) |

| Realizacja zysków | Odsprzedaż udziałów w IPO lubinwestorowi branżowemu | Obrót akcjami na giełdzie,czasem odsprzedaż inwestorowi branżowemu |

| Prowizje | Największa za osiągnięciezysku (success fee), powyżej min. stopy zwrotu (8%) | Największa za zarządzanie |

Tabela – podobieństwa i różnice pomiędzy Private Equity i typowymi funduszami inwestycyjnymi. Podobieństw jest wiele, ale to z różnic wynika przewaga PE w zakresie osiąganych stóp zwrotu.

Czym zatem różnią się od siebie Private Equity i klasyczny fundusz inwestycyjny?

Podobieństw pomiędzy Private Equity jest jak widać wiele, ale to różnice sprawiają, że w niektórych sytuacjach PE mają przewagę nad klasycznymi funduszami inwestycyjnymi. To co odróżnia PE od funduszu akcji to przede wszystkim inny horyzont inwestycyjny, wielkość portfela, czy sposób zarządzania inwestycją.

Horyzont inwestycyjny - w Private Equity jest dłuższy, niż w klasycznym funduszu inwestycyjnym

Fundusze PE są instytucjami inwestującymi pozyskane środki głównie na rynku niepublicznym z horyzontem inwestycyjnym około 5-7 lat. Jest to podstawowa różnica w tego typu funduszach względem klasycznych funduszy inwestycyjnych, które inwestują głównie w spółki giełdowe i obligacje, z horyzontem inwestycyjnym, wynoszącym średnio 1,5 roku. Private Equity mogą również inwestować w dług.

W związku z dłuższym horyzontem inwestycyjnym, fundusze PE mają większą stabilność inwestycji podczas giełdowej bessy (co również potwierdzają badania Tomasza Sosnowskiego, zaprezentowane w książce „Dezinwestycje funduszy Private Equity metodą IPO”). Dzieje się tak, ponieważ fundusze PE mają większą dowolność w inwestowaniu oraz bezpośrednio angażują się w życie firmy, poprzez delegowanie członków rady nadzorczej, czasem nawet zarządu, oraz aktywne budowanie w posiadanej spółce portfelowej zespołów pracowników oraz formowanie strategii działania. Natomiast klasyczne fundusze inwestycyjne, inwestujące w akcje spółek, zazwyczaj delegują tylko członków rady nadzorczej i są inwestorami pasywnymi.

Warto pamiętać, że Private Equity nie są jednak niezależne od wycen na giełdzie, bo wycena ich aktywów jest określana często na podstawie wyceny porównawczej ze spółkami notowanymi na giełdzie. To ważne, Private Equity nie mają dowolności w wycenianiu swoich aktywów. Robią to niezależni audytorzy, którzy też sugerują najlepszy model wyceny.

Portfel – klasyczne fundusze inwestycyjne działają jak desant piechoty, a Private Equity niczym wyspecjalizowana grupa komandosów

Drugą różnicą jest sposób zarządzania inwestycjami. W przypadku klasycznych fundusz inwestycyjnych mamy do czynienia z silnie zdywersyfikowanymi portfelami złożonymi z wielu spółek giełdowych, a czasem też innych aktywów. Fundusze inwestują w spółki głównie publiczne, co sprawia, że są bardzo mocno skorelowane z głównymi indeksami giełdy i zwracają uwagę na krótkoterminowe zyski. W przypadku funduszy Private Equity mamy zazwyczaj znacznie bardziej skoncentrowane portfele, w których często jest mniej niż 10 spółek. Są to zwykle bardzo starannie wyselekcjonowane podmioty, których wybór jest poprzedzony analizą spółki tzw. due diligence.

Nawet w przypadku, gdy fundusz PE jest akcjonariuszem w spółce publicznej, to i tak koncentruje się na długoterminowych wynikach i strategii, podczas gdy TFI akcyjne szukają szybszych zwrotów.

Podobnie, jak w wojsku, fundusze inwestycyjne mają wiele spółek w portfelu są niczym desant piechoty. Jeżeli jest dobrze prowadzony, to potrafi dać wymierne efekty. Z Private Equity jest bardziej, jak ze specjalną jednostką komandosów. Liczy się dobre przygotowanie, zebranie wszystkich potrzebnych informacji, wejście do akcji i jej zakończenie w odpowiednim momencie.

Konieczność przeprowadzenia due diligence to swego rodzaju prowizja od transakcji, jaką musi zapłacić Private Equity, przede wszystkim w postaci czasu i pracy swoich pracowników. Klasyczne fundusze inwestycyjne na również płacą prowizję od transakcji na giełdzie, powiększoną dodatkowo o koszt swoich lub zakupionych analiz. Ogólnie im lepsza i dłuższa analiza, tym większe prawdopodobieństwo osiągnięcia zysków. Dla Private Equity jest to bardzo ważne, bo są one zaangażowane w inwestycję często przez kilka lat. Zwykle planują też z góry etap wyjścia z inwestycji.

Z punktu widzenia różnic w portfelu klasycznego funduszu inwestycyjnego i Private Equity warto wspomnieć jeszcze jedną, ale istotą kwestię. PE nie boją się podjąć większego ryzyka, inwestując w mniejsze spółki, licząc szansę na szybki wzrost. Jednak w takich sytuacjach PE zwykle przejmują większościowe pakiety akcji. Dzięki temu jednak, w przypadku udanej inwestycji, stopy zwrotu mogą być znacznie wyższe, niż w przypadku portfela spółek, które posiada klasyczny fundusz inwestycyjny.

Zarządzanie inwestycją – Private Equity przejmują stery znacznie częściej niż klasyczny fundusz inwestycyjny

Zasadnicza różnica pomiędzy private equity i typowym funduszem inwestycyjnym znajduje się na etapie zarządzania inwestycją. Fundusze akcyjne to głównie inwestorzy pasywni, którzy nie angażują się w bieżące zarządzanie spółką. Mając kilkadziesiąt spółek w portfelu zwykle nie są w stanie fizycznie tego robić. O ile w ogóle, to najczęściej koncentrują się na obsadzaniu Rad Nadzorczych spółek. W przypadku Private Equity mówimy już o bieżącym zaangażowaniu. Tego rodzaju fundusze często angażują się w bezpośrednie funkcje zarządcze, np. proponując programy motywacyjne dla kluczowych menadżerów, biorą udział w procesach HR. Przy doświadczonym PE, taka strategia działania daje większą kontrolę nad prowadzoną inwestycją, zwiększa prawdopodobieństwo jej sukcesu i szanse na wysoki zysk.

Fluktuacja klientów – w typowym funduszu inwestycyjnym może być wysoka, w Private Equity dużo niższa

Trzecia różnica to wycofywanie środków. W przypadku klasycznych funduszy inwestycyjnych mamy do czynienia głównie z funduszami otwartymi, czyli takimi, w których deponenci funduszu mogą w każdej chwili wycofać swoje środki. Należy do tego dodać, że deponentami są często inwestorzy indywidualni. Stąd ilość środków takiego funduszu jest ściśle zależna od koniunktury na giełdzie i nastrojów rynkowych, a sam fundusz musi często sprzedawać swoje najlepsze inwestycje z powodu dekoniunktury giełdowej. Jeżeli na giełdzie panują niekorzystne warunki, inwestorzy zwykle umarzają jednostki uczestnictwa w funduszach akcji i oczekują szybkiego odzyskania wpłaconej gotówki. W takiej sytuacji fundusz inwestycyjny otwarty nie ma wyjścia, musi sprzedać posiadane akcje i wypłacić pieniądze inwestorom.

W funduszu PE mamy częściej do czynienia z kapitałem założycielskim, czasem jego powiększaniem i reinwestycją zainwestowanej gotówki. Często Private Equity z góry narzucają swoim klientom określony moment wykupu certyfikatów inwestycyjnych. Stąd wahania kapitału i umorzenia są rzadsze, ponieważ nie ma nagłych wycofań środków finansowych z funduszu. Dzięki temu same inwestycje PE są bardziej długoterminowe i częściej mogą być bardziej niekonwencjonalne, co pozwala przeczekać fazę dekoniunktury i nie sprzedawać aktywów ze stratą.

Realizacja zysków – w Private Equity często odbywa się poprzez giełdę i sprzedaż udziałów do… funduszu inwestycyjnego

Ważną rozbieżnością pomiędzy oboma rodzajami funduszy jest podejście do strategii wyjścia z inwestycji. Private Equity z racji tego, że głównie inwestują w aktywa niepublicznie już na etapie wejścia myślą o tym, jak będą mogły wycofać zainwestowany kapitał. Klasyczne fundusze inwestycyjne nie muszą tego robić, gdyż inwestują głównie w spółki notowane na giełdzie.

W przypadku funduszy Private Equity jednym ze sposobów realizacji zysków jest debiut spółek portfelowych na giełdzie. Zazwyczaj, taka transakcja w czasie IPO jest szansą na sprzedanie części udziałów należących do Private Equity do typowych funduszy inwestycyjnych. Przykłady z przeszłości wskazują, jednak że często fundusz Private Equity pozostawia część akcji w portfelu na dłużej, oczekując dywidendy, buy-backu lub sprzedaży udziałów jakiemuś inwestorowi branżowemu w późniejszym terminie. W efekcie taki fundusz po IPO swojej spółki portfelowej nie musi już jej dokapitalizowywać. Tak było przykładowo w przypadku funduszu Private Equity Krokus Chem, który wychodził z inwestycji w spółkę Polwax przez przeszło dwa lata od jej debiutu na GPW. Najpierw sprzedał część udziałów w ramach IPO, potem w ramach obrotu na rynku, a ostatecznie oddał wszystkie swoje udziały do typowych funduszy inwestycyjnych (wcześniejszych i nowych akcjonariuszy).

Zdarzają się również przypadki, że fundusz PE bierze udział w zdjęciu spółki z giełdy po to, aby zrestrukturyzować spółkę poza nią i odsprzedać z zyskiem inwestorowi branżowemu. Takimi przypadkami na naszej giełdzie były Graal, Armatura czy Bakalland.

Prowizje – Private Equity dostaje największą za osiągnięty wynik, klasyczny fundusz inwestycyjny zaś za zarządzanie

Zarówno dla Private Equity jak i funduszu inwestycyjnego działalność opiera się o pobór należnej prowizji. W przypadku funduszy inwestycyjnych mamy do czynienia z prowizją za ulokowanie środków, oraz ich wycofanie. Jest też opłata za zarządzanie oraz prowizja za wynik. W przypadku funduszy PE zarządzający dostają prowizję zazwyczaj za osiągnięty wynik, która jest najważniejsza. Występują też oczywiście opłaty za zarządzanie, ale mają one mniejsze znaczenie.

Zarówno w klasycznym funduszu inwestycyjnym, jak i Private Equity podstawowym kosztem są pracujący w nich ludzie. Muszą mieć doświadczenie i historię udanych inwestycji. Oprócz płac, kosztów ogólnego zarządu obydwa rodzaje funduszy nie mają żadnych inwestycji. Dlatego chętnie dzielą się wypracowanym zyskiem ze swoimi akcjonariuszami.

W niektórych przypadkach Private Equity mają przewagę nad klasycznym funduszem inwestycyjnym i to warto zapamiętać

Podsumujmy zatem podobieństwa i różnice pomiędzy Private Equity i klasycznym funduszem inwestycyjnym. Po pierwsze, oba rodzaje funduszy to profesjonalnie zarządzane instytucje, do tego uregulowane prawnie. Oba mają na celu osiągnięcie dobrych wyników inwestycyjnych i podzielenie się zyskiem z inwestorami. W tym zakresie są do siebie podobne. Przewaga funduszy Private Equity polega głównie na tym, że mogą inwestować w naprawdę różne, często niekonwencjonalne, innowacyjne przedsięwzięcia (przede wszystkim aktywa niepubliczne). To właśnie dzięki temu, wiele z nich osiąga lepsze stopy zwrotu niż klasyczne fundusze inwestycyjne oparte o giełdę. Fundusze inwestycyjne, w szczególności akcyjne często kupują spółki, które Private Equity wprowadzają na giełdę, po zakończeniu ich etapu rozwoju. W obydwu przypadkach jednak koniunktura na giełdzie ma duże znaczenie i od tego uzależniony jest wynik finansowy zarówno fundusz akcji, jak i Private Equity, przy czym PE ma lepszą/większa kontrolę nad momentem wyjścia z inwestycji.

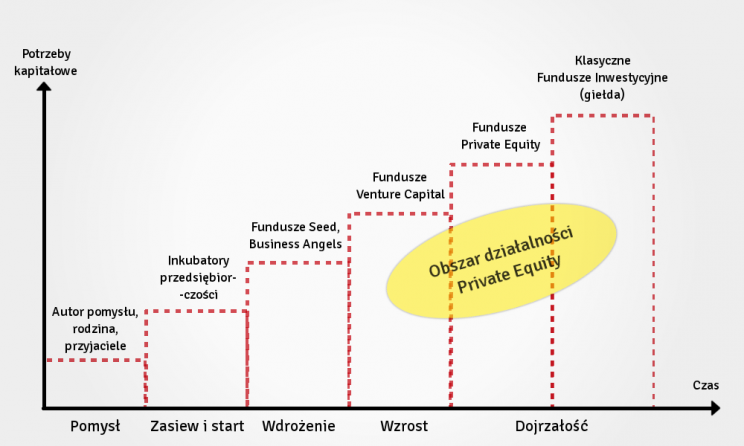

Wykres – etapy rozwoju przedsiębiorstwa. Private Equity częściej wchodzą w firmy na ich wcześniejszych etapach rozwoju i częściej niż typowe fundusze inwestycyjne inwestują w przedsięwzięcia bardziej innowacyjne.