Niezwykła historia dziesięcioletniego zakładu Buffetta, z której płynie ważna lekcja dla inwestorów

Tak, nawet Warren Buffett czasem lubi się z kimś założyć o pieniądze. Oczywiście zrobił to w swoim stylu: zakład był publiczny i rozpisany na... dekadę! W ostatnim liście do akcjonariuszy przedstawił bardzo interesującą historię jego dziesięcioletniego zakładu o pół miliona dolarów z zarządzającymi funduszami inwestycyjnymi. Płynie z niej bardzo ważna lekcja dla inwestorów indywidualnych, dotycząca sposobów inwestowania kapitału.

Long Bets – czyli zabawa w zgadywanie przyszłości

Jeff Bezos, twórca Amazona, założył wiele lat temu organizację non-profit Long Bets jej celem jest zabawa w zakłady, których rozstrzygnięcie jest oddalone w czasie o lata, a nawet dekady. Można się założyć o wszystko, na dowolnie długi czas. Wygrana natomiast jest przeznaczana na cele charytatywne.

REKLAMA

Sama lektura zgłoszonych zakładów daje do myślenia i refleksji, w którą stronę zmierza świat. Dla przykładu w 2002 roku Craig Mundie z Microsoft-u założył się, że do 2030 roku ruszą komercyjne loty pasażerskie sterowane tylko przez automaty. Wyzwanie podjął, co ciekawe, Eric Schmidt z Google. Innym ciekawymi przykładami są zakłady o to, że do 2029 żaden komputer nie przejdzie testu Turinga, czy o to, że w 2150 będzie żyła choć jedna osoba urodzona przed 2000 rokiem (rozstrzygnięcie już za 133 lata).

Warren Buffett także postanowił się założyć. Postawił pół miliona dolarów na to, że żaden zawodowy zarządzający nie wskaże grupy pięciu dużych funduszy ze stałymi opłatami za zarządzanie, które zarobią więcej w ciągu 10 lat niż fundusz indeksowy, a konkretnie fundusz Vanguard S&P fund (automatycznie zarządzany fundusz, o niskich kosztach za zarządzanie, odwzorowujący skład portfela indeksu S&P 500). W uproszczeniu, założył się o to, że inwestowanie w indeks pobije aktywnie zarządzany portfel.

Skąd pomysł na taki zakład?

Warren Buffett wyjaśnił to wspominając swój raport roczny sprzed 12 lat:

W raporcie rocznym z 2005 r, stwierdziłem, że aktywnie zarządzane portfele przez profesjonalistów dają średnio gorsze stopy zwrotu w dłuższym okresie od portfeli zwykłych amatorów, którzy nic nie robią poza siedzeniem na szeroko zdywersyfikowanych pakietach akcji, zakupionych pośrednio przez fundusze indeksowe o niskich kosztach. Wyjaśniłem wtedy, że wysokie opłaty pobierane przez różnych "pomocników" zjadają ich klientom większość zysków.

To właśnie opłaty stałe i opłaty od zysków, według Buffeta, są głównym winowajcą gorszych wyników finansowych funduszy aktywnie zarządzanych w porównaniu do funduszy indeksowych. Dyskusja jaka potem się rozpętała w mediach, skłoniła go do ustanowienia w 2007 roku tego zakładu.

Zakład miał trwać od stycznia 2008 roku do grudnia 2017 r., czyli jeszcze się nie zakończył. Mimo to Buffett nie wytrzymał i w ostatnim liście do akcjonariuszy podał już teraz wyniki za 9 lat zakładu, wraz z własnym komentarzem i wnioskami.

Kto podjął rękawicę?

Po ustanowieniu zasad, Warren Buffett czekał na przeciwnika, chcącego podjąć wyzwanie.

Usiadłem i czekałem na paradę zarządzających funduszami, gotowych zaciekle bronić sensowności swojej pracy zawodowej. Wszakże, ci menedżerowie namawiają innych, by postawili miliardy na ich umiejętności. Dlaczego więc mieliby obawiać się postawienia małej sumy z ich własnych pieniędzy na ten zakład?

Kto podejmie rękawicę?

... po czym nastąpiła głucha cisza. Na rynku jest na pęczki aktywnych menedżerów inwestycyjnych, którzy zgromadzili oszałamiające fortuny pod swoimi skrzydłami zachwalając swoje umiejętności trafnych selekcji akcji. Mimo to pojawił się tylko jeden z nich – Ted Seides.

Ted Seides jest menedżerem funduszu Protégé Partners, który gromadzi pieniądze od komandytariuszy i tworzy fundusz funduszy – innymi słowy, Seides prowadzi fundusz inwestujący w wiele różnych funduszy hedgingowych.

Nie znałem Teda przed zakładem, ale lubię go i podziwiam jego chęć poparcia swoich słów własnymi pieniędzmi. Jest szczery w stosunku do mnie i bardzo skrupulatny w dostarczaniu wszystkich danych potrzebnych do monitorowania zakładu.

Swoją przeciwną pozycję w stosunku do Buffetta w tym zakładzie uzasadnił w trzech akapitach opisanych na stronie Long Bets. Przyznał, że Buffett ma rację, ale tylko jeśli chodzi o inwestowanie ograniczone do indeksu S&P 500. Inaczej – jego zdaniem – jest z funduszami hedgingowymi, które mogą generować pozytywne stopy zwrotu zarówno na rynku spadkowym (pozycje short), jak i wzrostowym. W długim terminie dobrze zarządzane fundusze generują na tyle wysokie stopy zwrotu, że wyprzedzają rynek nawet uwzględniając opłaty za zarządzanie.

Seiders uważa ponadto, że między najlepszymi funduszami hedgingowymi, a tymi przeciętnymi jest ogromna przepaść. Tę różnicę wykorzystują właśnie takie fundusze-funduszy jak jego. Umiejętność oddzielania ziarna od plew, czyli wyboru najlepszych funduszy, pozwala inwestorom zrekompensować z nawiązką dodatkowe opłaty za zarządzanie.

Ostatecznie Ted Seides wybrał pięć funduszy-funduszy, które mają pobić fundusz indeksowy (Vanguard S&P index fund ) na przestrzeni 10 lat, czyli do końca tego roku. Te pięć funduszy zainwestowało pieniądze w ponad 100 funduszy hedgingowych, co oznacza, że żaden nie uzależnił się od wyników pojedynczego menedżera.

Wyniki po dziewięciu latach zakładu

Buffett w ostatnim liście do akcjonariuszy przedstawił wyniki, jakie osiągnęły wybrane fundusze na przestrzeni ostatnich 9 lat i porównał je do funduszu indeksowego.

Przedstawiam rezultaty z pierwszych 9 lat naszego zakładu – liczby nie pozostawiają złudzeń – fundacja charytatywna pomocy dziewczynkom Girls Inc z Omaha, którą wybrałem na beneficjenta nagrody, może już oczekiwać czeku w styczniu 2018 roku.

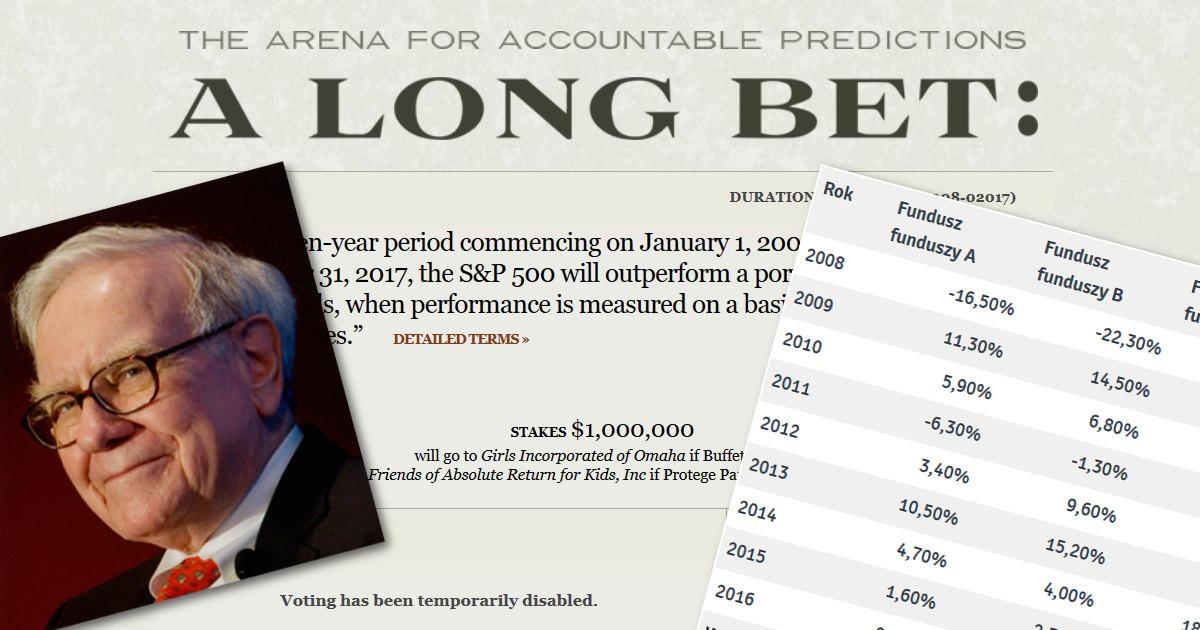

| Rok | Fundusz funduszy A | Fundusz funduszy B | Fundusz funduszy C | Fundusz funduszy D | Fundusz funduszy E | Fundusz indeksu S&P 500 |

|---|---|---|---|---|---|---|

| 2008 | -16,50% | -22,30% | -21,30% | -29,30% | -30,10% | -37,00% |

| 2009 | 11,30% | 14,50% | 21,40% | 16,50% | 16,80% | 26,60% |

| 2010 | 5,90% | 6,80% | 13,30% | 4,90% | 11,90% | 15,10% |

| 2011 | -6,30% | -1,30% | 5,90% | -6,30% | -2,80% | 2,10% |

| 2012 | 3,40% | 9,60% | 5,70% | 6,20% | 9,10% | 16,00% |

| 2013 | 10,50% | 15,20% | 8,80% | 14,20% | 14,40% | 32,30% |

| 2014 | 4,70% | 4,00% | 18,90% | 0,70% | -2,10% | 13,60% |

| 2015 | 1,60% | 2,50% | 5,40% | 1,40% | -5,00% | 1,40% |

| 2016 | -2,90% | 1,70% | -1,40% | 2,50% | 4,40% | 11,90% |

| W sumie | 8,70% | 28,30% | 62,80% | 2,90% | 7,50% | 85,40% |

Tabela 1. Porównanie wyników pięciu funduszy-funduszy oraz funduszu indeksowego. (Buffett zaznacza, że według ustaleń zakładu, nazwy funduszy są tajne, ale sam osobiście ma wgląd w ich roczne raporty).

Okazuje się, że po dziewięciu latach nawet najlepszy z funduszy-funduszy nie pobił funduszu indeksowego. Buffett zwraca uwagę na sytuację rynkową w tym okresie:

Średni roczny wzrost funduszu indeksowego w ostatnich 9 latach wynosił 7,1% co jest wynikiem podobnym do długoterminowych historycznych średnich wzrostów indeksów. I to jest właśnie w tym wszystkim najistotniejsze: gdyby te dziewięć lat było wyjątkowo słabe, to prawdopodobnie pomogłoby to funduszom hedgingowym, gdyż wiele z nich trzyma duże pozycje krótkie. I na odwrót, dziewięć lat o wyjątkowo wysokich stopach zwrotu byłoby jak wiatr w plecy dla funduszy indeksowych.

Warren Buffett zwraca też uwagę, że tych ponad 100 menedżerów było z pewnością mocno zmotywowanych finansowo do pracy. Ponadto zarządzający pięcioma funduszami-funduszy także mieli silną motywację do wyboru najlepszych funduszy z możliwych, gdyż ich zarobki zależały od wyników funduszy, na które postawią.

Jestem pewien, że w prawie wszystkich przypadkach, menedżerowie na obu poziomach są ludźmi uczciwymi i inteligentnymi. Niestety wyniki generowane dla ich inwestorów były kiepskie - bardzo kiepskie.

Dlaczego wyniki tak się od siebie różnią?

Buffett wskazuje na trzy powody, dlaczego wyniki funduszy-funduszy okazały się gorsze od funduszu indeksowego. Warto je sobie zapamiętać.

Powód pierwszy: opłaty

Według Buffetta winne są wysokie opłaty stałe za zarządzanie, które pobierają fundusze.

Niestety, ogromne opłaty stałe pobierane przez fundusze i fundusze funduszy były niewspółmierne do ich wyników. Gordon Gekko pewnie ująłby to tak: "Fees never sleep" (opłaty nigdy nie śpią).

Buffett pokusił się nawet o oszacowanie jaki procent zysków zostało zjedzonych przez opłaty:

Szacuję, że w tym dziewięcioletnim okresie mniej więcej 60% (ŁAŁ!) wszystkich zysków osiągniętych przez pięć funduszy-funduszy zostało przejęte przez dwa poziomy menedżerów. Jest to wyjątkowo dużo za coś, co inwestorzy mogliby mieć praktycznie bez wysiłku i praktycznie bez kosztów. Ponadto, uważam, że jest niemal pewne, że takie rozczarowujące wyniki funduszy będą powtarzane w przyszłości.

Powód drugi: statystyka

Buffett uważa, że skoro pasywni inwestorzy z definicji generują zyski porównywalne do średnich dla indeksów, to dla zachowania równowagi wszechświata, inwestorzy aktywni także powinni generować wyniki średnie. Która grupa wygra? Ujmuje to w ten sposób:

Pozwólcie, że wytłumaczę moje rozumowanie prostym równaniem. Jeśli grupa A (aktywni inwestorzy) i grupa B (pasywni inwestorzy) obejmują cały wszechświat inwestycyjny, a B jest grupą, która osiąga średnie wyniki przed kosztami, więc i grupa A musi osiągać średnie wyniki przed kosztami. Wygra więc ta grupa, która ma niższe koszty.

Powód trzeci: zachowania inwestorów i samych menedżerów

Można się zgadzać, albo nie zgadzać z powyższymi dwoma argumentami, ale Buffett w liście do akcjonariuszy na nich nie poprzestaje. Wytacza najcięższe działo, czyli własne, pięćdziesięcioletnie doświadczenie inwestycyjne.

Tłumaczy, że nie tylko opłaty są wrogiem klientów dobrych funduszy, ale też sami klienci:

Istnieją oczywiście wyjątkowe osoby, którym udaje się pobić indeks w długich odcinkach czasu. Wśród 1000 menedżerów natrafimy z pewnością na kilku, co pobiją indeks dziewięć lat z rzędu. Oczywiście można też użyć przykładu z 1000 małp, które obstawiają na ślepo, ale właśnie tu jest pies pogrzebany: za małpą szczęściarą nie będzie się zaraz ustawiać kolejka chętnych do inwestowania wraz z nią.

Buffett właśnie w rosnącym zainteresowaniu tłumu widzi przyczyny porażek początkowo dobrze radzących sobie funduszy:

W rzeczywistości rynkowej nakładają się na siebie trzy czynniki, które potrafią zamienić sukces inwestycyjny w porażkę. Pierwszy: dobre wyniki szybko przyciągają potok pieniędzy. Drugi: Ogromne sumy pod zarządzaniem działają jak kotwica na wyniki inwestycyjne (co jest proste z milionami, jest bardzo trudne z miliardami). Trzeci: większość menedżerów mimo wszystko będzie dalej poszukiwać nowych inwestorów z powodów czysto osobistych – im więcej środków mają pod zarządzaniem, tym więcej zarabiają na opłatach.

Wie to z własnego doświadczenia

W styczniu 1966 roku, kiedy zarządzałem 44 milionami dolarów napisałem do komandytariuszy: "Czuję, że dalsze zwiększanie rozmiaru funduszu bardziej prawdopodobnie zaszkodzi przyszłym wynikom niż im pomoże. To może nie być prawdziwe w stosunku do moich osobistych wyników, ale jest prawdopodobne, że odbije się na waszych. W związku z tym… mam zamiar przestać od teraz zapraszać nowych akcjonariuszy. (przy okazji poinformowałem żonę, że jeśliby chciała mieć więcej dzieci, to będzie musiała poszukać dodatkowego ojca dla nich).

Podsumowując, według Buffetta, opłaty pośredników inwestycyjnych są kluczowe dla portfeli inwestorów indywidualnych. Przy wyborze funduszy należy zwracać na nie szczególną uwagę. Uważać też należy na wyjątkowo popularne fundusze, gdyż ich szybko rosnąca wielkość może odbić się negatywnie na przyszłych wynikach. Jeśli nie wiemy jak wybrać dobry fundusz, to posłuchajmy rady Buffetta i wybierzmy po prostu tani fundusz indeksowy.