Przejęcie Kopex przez Famur krok po kroku - wiemy już jak to będzie wyglądać

Wczoraj giełdowy Famur zaprezentował szczegółowy plan przejęcia Kopexu. Zarząd spółki zapowiedział emisję akcji Famuru, przejęcie pakietu akcji Kopex i wymianę akcji z mniejszościowymi akcjonariuszami spółki. Spółka Kopex ma pozostać na giełdzie, a wydzielona jej część maszynowa trafi do Famuru. Oto jak cała transakcja będzie wyglądać krok po kroku.

Dzięki połączeniu obydwu spółek ma powstać podmiot, który będzie miał szansę konkurować z globalnymi liderami branży maszyn górniczych jak Komatsu czy Caterpillar. Docelowo, w perspektywie najbliższych lat po połączeniu, Famur ma czerpać większość swoich przychodów z eksportu niż z rynku krajowego. Kopex w okrojonej wersji pozostanie na giełdzie i będzie prowadził głównie działalność usługową.

REKLAMA

Zwiedzamy zakład budowy maszyn Famur #giełdowaturystyka pic.twitter.com/tVqMfl6QZp

— Paweł Biedrzycki (@PawelBiedrzycki) May 9, 2017

Wzrost przychodów, restrukturyzacja kosztów i docelowo dywidenda

Dzięki przejęciu wydzielonej części maszynowej Kopexu spółka Famur ma przyspieszyć realizację przyjętej strategii Go Global. Zarząd zakłada, że powstanie polski champion w branży maszyn górniczych, gotowy do konkurowania ze światowymi liderami branży, jak Komatsu czy Caterpillar oraz rosnącą konkurencją ze strony Chin.

Połączenie obydwu spółek ma przynieść Famurowi wzrost przychodów, zwłaszcza z eksportu, dzięki wykorzystaniu potencjału obydwu grup. Tam, gdzie kiedyś Famur z Kopexem konkurowali będą teraz współpracować. Dodatkowo, po połączeniu Famur będzie oferował swoje produkty na rynkach zagranicznych, na których do tej pory nie był obecny, a Kopex miał już wypracowaną pozycję.

Zarząd Famuru zakłada też synergię kosztową oraz wykorzystanie połączonego know-how obydwu spółek. Ma to przynieść znaczną poprawę rentowności generowanych przez Kopex przychodów. Historycznie rzecz biorąc, na podobnych przychodach Kopex generował marżę brutto w wysokości 18,1% w porównaniu do 30,5%, którymi może pochwalić się Famur.

Docelowo, w przypadku braku dalszych akwizycji, Famur ma uzyskać zdolność do wypłacania dywidendy swoim akcjonariuszom.

Efekt końcowy całej transakcji

Jeżeli walne zgromadzenie Kopexu zatwierdzi plany, to efekt końcowy całej transakcji będzie wyglądał następująco. Famur będzie posiadał 65,8% akcji notowanego na giełdzie Kopexu, który będzie zajmował się głównie działalnością usługową. Sama spółka przejmie natomiast 100% części maszynowej Kopex. Akcjonariusze mniejszościowi Kopexu za przeniesiony majątek dostaną akcje Famuru, według zaproponowanego parytetu wymiany. Obydwa podmioty zarówno Kopex, jak i Famur będą dalej notowane na giełdzie.

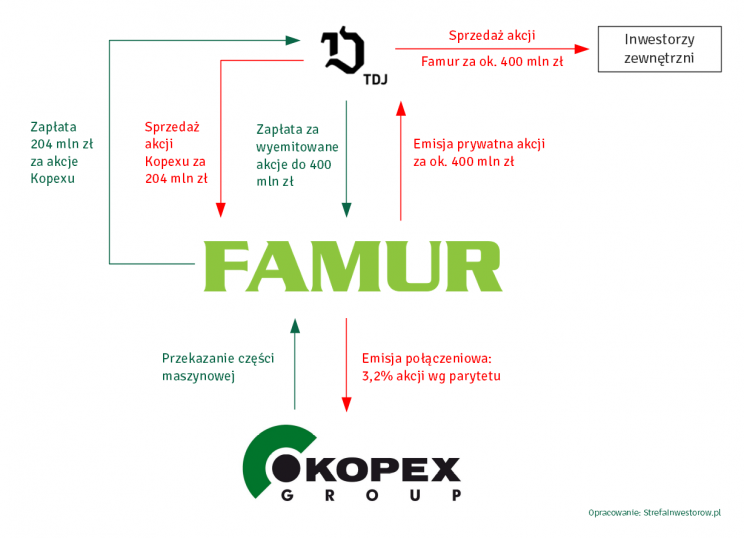

Jak będzie wyglądać transakcja połączenia Famuru z Kopexem?

Na zrealizowanie swoich planów rozwoju Famur potrzebuje około 400 mln zł. Około 204 mln zł zostanie przeznaczone na zakup 65,8% akcji Kopex. Kolejne 100 mln zł ma zostać przeznaczone na realizację strategi Go Global, czyli zwiększenie obecności spółki na kluczowych rynkach zagranicznych i refinansowanie pożyczki udzielonej Kopex. Kolejne 100 mln zł zostanie przeznaczone na rozwój nowej linii produktów Famuru, tak zwanego segmentu Surface, czyli maszyn do górnictwa odkrywkowego.

Przejęcie Kopex przez Famur krok po kroku - schemat transakcji

Cała transakcja zostanie przeprowadzona w trzech etapach. Aby uniknąć konieczności tworzenia prospektu emisyjnego i emisji publicznej, inwestorom zewnętrznym zostaną zaoferowane akcje Famuru, które posiada TDJ (spółka kontrolowana przez Tomasza Domagałę). Celem jest pozyskanie około 400 mln zł z rynku i od ostatecznej ceny akcji jaką zaoferują inwestorzy będzie zależeć to, ile akcji do nich trafi.

Kiedy to się wyjaśni Famur przeprowadzi prywatną emisję nowych akcji, którą zaoferuje TDJ. Będzie to dokładnie taka sama liczba akcji, jaką TDJ sprzedał zewnętrznym inwestorom, objęta po tej samej cenie. W ten sposób TDJ zachowa taką samą liczbę akcji Famuru, ale procentowo zmniejszy swoje zaangażowanie w akcjonariacie ze względu na rozwodnienie.

W drugim etapie Famur za około 204 mln zł odkupi 65,8% akcji Kopexu jakie przez ostatnie lata skupił TDJ. To będzie ta sama cena nabycia plus ewentualne koszty transakcyjne. Kiedy transakcja nastąpi to od tej pory formalnie Famur zostanie właścicielem Kopexu.

W trzecim etapie całej transakcji nastąpi przeniesienie 100% części maszynowej Kopexu do Famuru. Akcjonariuszom mniejszościowym Kopexu, którzy będą posiadać 34,2% akcji spółki zostaną zaoferowane akcje nowej emisji Famuru, około 3,2%.

Jaki będzie parytet wymiany akcji Famur z Kopex?

Zarząd Famur zakłada następujący parytet wymiany akcji. Na każde 100 akcji Kopex akcjonariusz mniejszościowy zachowa 19 i otrzyma 61 akcji Famur z nowej emisji. Pozostałe 81 akcji Kopex zostanie umorzone. W sumie akcjonariusze mniejszościowi Kopex otrzymają 3,2% akcji nowej emisji połączeniowej Famur. Zaproponowany parytet wymiany wynika ze średniego kursu akcji obydwu spółek z ostatnich 3 miesięcy i wynosi 3,94 zł za akcje Kopex i 5,16 za akcję Famur.

Podsumowując, zaproponowana transakcja choć nieco skomplikowana wydaje się transparentna i w pełni uzasadniona. Famur przeprowadzi emisję akcji bez prospektu. W jej efekcie Famur znacząco powiększy skalę prowadzonej działalności i swojego rozwoju na globalnych rynkach. Sam Kopex, choć w okrojonej wersji pozostanie na giełdzie kontrolowany przez Famur.

Są tylko dwa pytania, które można sobie zadać. Pierwszym jest to dlaczego Famur nie zdecydował się w całości przejąć Kopexu, tylko przejąć jego segment maszynowy. Drugie to ile dokładnie procent przychodów Kopexu stanowi segment maszynowy, który przejmie Famur. W tych niuansach może kryć się odpowiedź na pytanie dlaczego cała transakcja wygląda tak, a nie inaczej. Niewykluczone, że chodzi o to żeby TDJ po wszystkich emisjach nie zmniejszył swojego zaangażowania w Famurze poniżej 50%.