Rekomendacje biur maklerskich mogą być przydatne w inwestowaniu, ale tylko w konkretnym przypadku

Do rąk inwestorów trafia obecnie nawet po kilka rekomendacji dziennie dotyczących spółek z GPW. Wydaje je większość biur maklerskich. Czy opłaca się inwestować w oparciu o nie? Czy w ogóle warto brać je pod uwagę? Sprawdziliśmy to na dwa sposoby, badając jak zachowywał się kurs spółek po wydaniu ponad 3 tysięcy rekomendacji. Wnioski są ciekawe i nieoczywiste.

Pierwsze podejście – rekomendacje pozytywne i negatywne

Ogólnie rzecz ujmując, opracowania domów maklerskich możemy podzielić na kilka rodzajów. W każdym, jest skrócona do jednego słowa informacja o charakterze rekomendacji. Zwykle analitycy posługują się pozytywnymi określeniami takimi jak „kupuj” lub „akumuluj” lub negatywnymi: „sprzedaj” czy „redukuj”. W większości przypadków rekomendacje są wydawane z rocznym horyzontem czasowym.

REKLAMA

Dlatego w pierwszym podejściu do badania skuteczności rekomendacji wykonaliśmy bardzo proste sprawdzenie: na jakim poziomie kurs spółki znalazł się rok od wydania rekomendacji. Przy czym uwzględniliśmy rodzaj rekomendacji: Założyliśmy, że dla rekomendacji „akumuluj” kurs powinien być po prostu wyżej niż w dniu wydania opinii. Dla rekomendacji o mocniejszym wydźwięku „kupuj” wzrost kursu powinien po roku przekroczyć barierę 10%. Dla rekomendacji „redukuj” i „sprzedaj” przyjęliśmy odwrotne kryteria – czyli, w pierwszy przypadku, spadek ceny, a w drugim spadek poniżej -10%.

Zobacz także: Rekomendacje biur maklerskich: Jak z nich korzystać?

Zbadaliśmy niemal 2,3 tys rekomendacji wydanych między 2013 r. a połową 2016 r. W badaniu uwzględniliśmy też późniejsze zmiany rekomendacji. Jeśli to samo biuro maklerskie w ciągu roku od pierwszej rekomendacji wypuściło następną, zmienioną, to skracaliśmy okres badania tej pierwszej.

Wyniki niestety okazały się miażdżące dla biur i inwestorów z nich korzystających. Tylko w 42% przypadków po rekomendacji „kupuj”, po roku kurs spółki był wyżej niż 10%. Dla „sprzedaj” było podobnie: w 44% przypadków kurs spadł po roku o więcej niż 10%. Czyli równie dobrze można było rzucić monetą – i to nawet z nieco lepszym rezultatem końcowym.

Dla rekomendacji „akumuluj” i „redukuj” było trochę lepiej. W 57% przypadków faktycznie kurs był powyżej lub poniżej zera.

Tabela 1. Skuteczność rekomendacji badana po roku od jej wydania.

| Rodzaj rekomendacji | Kryterium | Próba (ilość badanych rekomendacji) | Procent trafionych po roku | Procent nietrafionych po roku |

|---|---|---|---|---|

| Kupuj | Po roku kurs powyżej 10% | 1347 | 42% | 58% |

| Akumuluj | Po roku kurs powyżej 0% | 254 | 57% | 43% |

| Redukuj | Po roku kurs poniżej 0% | 169 | 56% | 44% |

| Sprzedaj | Po roku kurs poniżej -10% | 522 | 44% | 56% |

Oczywiście, to badanie statystyczne i z pewnością "diabeł tkwi w szczegółach" każdej rekomendacji. Niemniej, wyniki pokazują, że opieranie swojej strategii tylko na prostych wnioskach ze wszystkich wydawanych rekomendacji nie przyniesie spektakularnych rezultatów.

Podejście drugie – patrzymy na cenę docelową

Z pierwszego badania nasunął się wniosek, że nie warto patrzeć ślepo tylko na rodzaj rekomendacji, czy jest on pozytywny, czy też nie. Na szczęście biura maklerskie publikują też tak zwaną cenę docelową. Czyli podają wprost jakiego poziomu kursu spodziewają się najpóźniej rok po wydaniu rekomendacji.

Dlatego też w drugim badaniu wykonaliśmy znacznie więcej pracy i zbadaliśmy ponad 3 tysiące rekomendacji, które miały określoną cenę docelową. Oprócz pozytywnych i negatywnych, uwzględniliśmy też rekomendacje o charakterze neutralnym. Dla każdej z nich sprawdziliśmy, czy w przeciągu roku kurs osiągnął cenę docelową i kiedy ją osiągnął. Innymi słowy, nie interesował nas poziom kursu dopiero po roku od wydania rekomendacji, a bardziej realna sytuacja, w której inwestor zajmuje pozycję na wzrosty/spadki na spółce z założeniem wyjścia z inwestycji zaraz po osiągnięciu ceny docelowej. Tym razem wynik już nie był tak jednoznaczny.

Okazało się, że po bardzo pozytywnych rekomendacjach „kupuj”, które zakładają zwykle wzrost między 10% a 40%, tylko w 44% przypadkach spółkom udawało się dotrzeć do wysoko postawionej ceny docelowej. Do tego inwestorzy musieli czekać na osiągnięcie tej ceny średnio aż 6 miesięcy.

Dla mniej wymagających rekomendacji „akumuluj”, które zakładają wzrost, ale zwykle niewielki (przeważnie do 10%) - w 57% przypadków spółkom udało się osiągnąć cenę docelową.

Bardzo dobry wynik był natomiast dla rekomendacji neutralnych (oznaczanych zwykle przypiskiem „trzymaj” lub „neutralna”). W aż 77% przypadków spółkom udawało się osiągnąć wyznaczoną cenę docelową. Tak dobry wynik wynika z tego, że rekomendacje tego typu zakładają cenę docelową bardzo bliską aktualnej cenie.

Jednak najciekawszy wynik pokazały rekomendacje negatywne. Dla „redukuj” aż w 71% przypadków spółki spadły do ceny docelowej. Dla mocniejszej rekomendacji „sprzedaj” udało się to w 64% przypadków. Innymi słowy, jeśli widzimy negatywną rekomendację, to mamy około 2/3 szans, że kurs spółki faktycznie spadnie do wyznaczonej ceny docelowej i to średnio w ciągu 3-4 miesięcy.

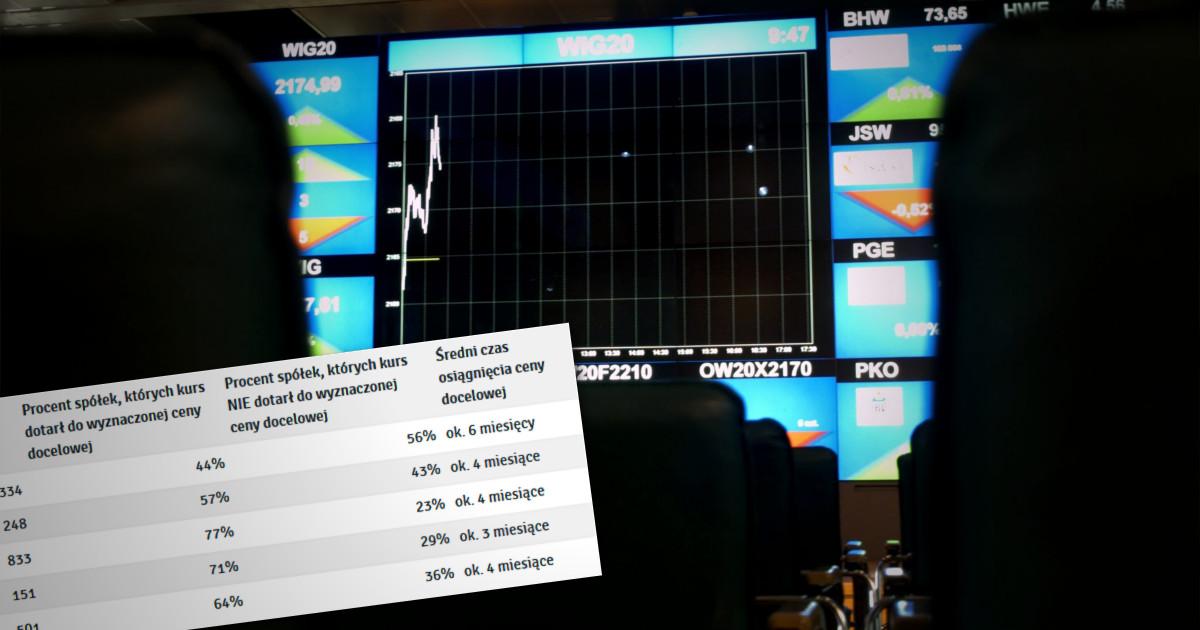

Tabela 2. Skuteczność rekomendacji mierzona dotarciem kursu do ceny docelowej najpóźniej w rok od jej wydania.

| Rodzaj rekomendacji | Próba (ilość badanych rekomendacji) | Procent spółek, których kurs dotarł do wyznaczonej ceny docelowej | Procent spółek, których kurs NIE dotarł do wyznaczonej ceny docelowej | Średni czas osiągnięcia ceny docelowej |

|---|---|---|---|---|

| Kupuj | 1334 | 44% | 56% | ok. 6 miesięcy |

| Akumuluj | 248 | 57% | 43% | ok. 4 miesiące |

| Neutralna | 833 | 77% | 23% | ok. 4 miesiące |

| Redukuj | 151 | 71% | 29% | ok. 3 miesiące |

| Sprzedaj | 501 | 64% | 36% | ok. 4 miesiące |

Rekomendacje się sprawdzają, ale te negatywne

Reasumując. Warto korzystać z analiz biur maklerskich, ale trzeba to robić z głową. Zwracajmy uwagę przede wszystkim na wyznaczoną cenę docelową, a nie na sam rodzaj rekomendacji. Im bliższa cena docelowa do aktualnej ceny, tym większa szansa na jej osiągnięcie.

Nie liczmy raczej na osiągnięcie ceny docelowej przy bardzo pozytywnych rekomendacjach „kupuj”, gdyż sprawdzają się one rzadziej niż w połowie przypadków i średnio dopiero po sześciu miesiącach. Natomiast powinniśmy uważać jak spółka otrzymuje negatywną rekomendację. Mamy bardzo duże szanse na jej spełnienie i to średnio w ciągu 3-4 najbliższych miesięcy. Jak widać, praca analityków biur maklerskich może nam się przydać w inwestowaniu. Jeżeli z ich pomocą przestaniemy tracić pieniądze, to już więcej niż połowa drogi do odniesienia sukcesu na giełdzie.

Zobacz także:

Rekomendacje wystawione dla KGHM

Ranking rekomendacji biur maklerskich: które są najskuteczniejsze? Badanie na próbie 3000 analiz