7 spółek z polskiej giełdy, którymi mógłby zainteresować się Warren Buffett

Jak każdy wie, Warren Buffett preferuje trzymanie akcji w długim horyzoncie czasowym. Takie podejście do inwestycji wymaga przyjrzenia się finansom spółek i wybrania z nich tych bezpiecznych, ale jednocześnie z perspektywą na wzrost. Przejrzeliśmy nasz rynek właśnie pod tym kątem, szukając ciekawych propozycji inwestycyjnych, które zainteresowałyby Warrena Buffetta i odpowiadałyby jego stylowi inwestowania.

Płynność i stabilność finansowa – najważniejsze cechy wg Buffetta

Najważniejszą zasadą jest nietracenie pieniędzy. Czyli innymi słowy, powinniśmy zadbać o bezpieczeństwo inwestycji. Najczęstszą przyczyną bankructw nie jest spadek przychodów, ani nawet brak zysków. Spółki wpadają w duże problemy finansowe gdy brakuje im płynności płatniczej. Dlatego ważnym elementem naszej analizy rynku powinien być wybór spółek o bezpiecznym poziomie wypłacalności.

REKLAMA

Warren Buffett sprawdza bezpieczeństwo potencjalnych inwestycji stosując kryterium zaproponowane przez jego mentora Benjamina Grahama. Dla Grahama istotny był stosunek części płynnej majątku, czyli aktywów obrotowych, do wszystkich zaciągniętych przez spółkę zobowiązań. Jeśli aktywa są odpowiednio wysokie, to Buffett zakłada, że spółka w najgorszym razie spłaci cały dług, wyprzedając łatwo zbywalną część majątku, nie naruszając najważniejszych zasobów.

Płynność finansowa i wysoki stosunek aktywów obrotowych do zadłużenia są zabezpieczeniem przed problemami, a nawet bankructwem spółki. Dają one inwestorowi margines bezpieczeństwa.

Najprostszym sposobem sprawdzenia możliwości płatniczych jest spojrzenie na wskaźniki bieżącej i szybkiej płynności płatniczej. Ich prawidłowe wartości są różne dla poszczególnych branż, ale zwykle przyjmuje się, że wypłacalne spółki mają je powyżej jedności. Na GPW mamy obecnie około 500 spółek, ale tylko 35% z nich ma wartości powyższych wskaźników na odpowiednim poziomie i jednocześnie ich aktywa obrotowe są większe od zobowiązań.

Buffett szuka spółek, które umieją generować zyski

Sama stabilność finansowa nie jest gwarancją rentowności biznesu. Spółka powinna wykazywać zyski, czyli mieć dodatnią, jak największą rentowność. Dobrym znakiem jest też generowanie zysków na poziomie operacyjnym. Im większe są one w porównaniu do zainwestowanego w spółkę kapitału, tym lepiej.

Do dalszej selekcji spółek do długoterminowej inwestycji użyjemy więc popularnych wskaźników rentowności. Pierwszym niech będzie ROE, czyli zysk w porównaniu do kapitału własnego. Warren Buffett zawsze zwraca uwagę na jego wartość. Oczywiście, im wyższa tym lepiej. Duże wartości ROE świadczą o dobrym wykorzystaniu zgromadzonego majątku. Drugim wskaźnikiem będzie ROIC – wskaźnik porównujący zysk operacyjny do faktycznie zainwestowanego w spółkę kapitału. Także w tym przypadku im większe wartości wskaźnika, tym lepiej.

Wybierzmy więc spółki, które mają dodatnie wartości wskaźnika ROE i jednocześnie ROIC przynajmniej na poziomie 10%. Ogranicza nam to liczbę ciekawych spółek do 60. Czyli już tylko 12% spółek z GPW spełnia nasze wymagania.

Chęć dzielenia się zyskiem i cena

Choć firma Buffetta nie wypłaca dywidend, sam Buffett preferuje spółki dywidendowe. W ten sposób ma pewność, że zyski nie są tylko na papierze, a firma potrafi generować faktyczną wartość dla akcjonariuszy. Jednocześnie wysokość dywidendy w stosunku do aktualnej ceny na rynku jest dobrym wyznacznikiem, czy mamy do czynienia z okazją inwestycyjną, czy jednak z już bardzo drogą spółką.

Dlatego dodatkowymi kryteriami niech będzie chęć dzielenia się zyskiem przynajmniej w trzech ostatnich latach i stopa dywidendy większa od 2%.

Wzrost biznesu i kursu akcji

Wszystkie powyższe warunki ograniczyły nam znacząco liczbę ciekawych spółek do 20. Jednak Buffett, jak każdy rozsądny inwestor, chciałby by jego akcje miały w przyszłości szansę na wzrost. Tego się niestety przewidzieć nie da, ale możemy ograniczyć ryzyko wybierając biznesy, które udowodniły w ostatnich latach, że potrafią rosnąć.

Sprawdźmy więc, które z 20 spółek spełniający powyższe kryteria w ostatnich dwóch latach zwiększały skalę biznesu: rosły im przychody, zyski czy też wypłacane dywidendy. Otrzymaliśmy listę 7 najciekawszych spółek. Oto one:

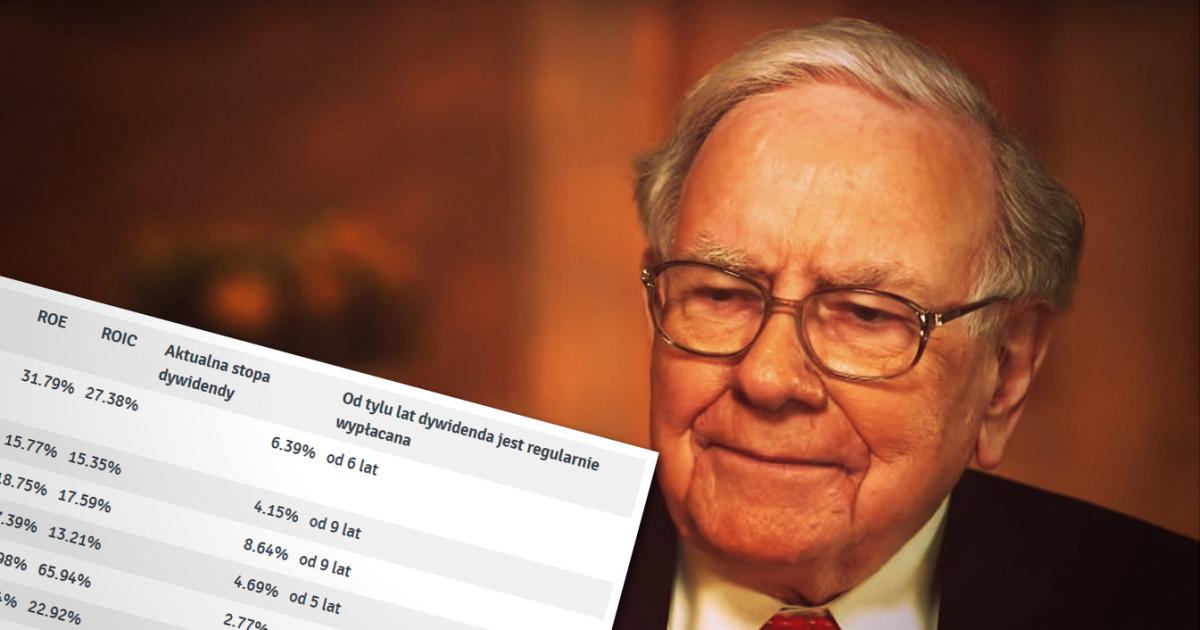

Tabela 1. Spółki spełniające kryteria fundamentalne i zwiększające w ostatnich latach skalę biznesu.

| Spółka | ROE | ROIC | Aktualna stopa dywidendy | Od tylu lat dywidenda jest regularnie wypłacana |

|---|---|---|---|---|

| ACAUTOGAZ (ACG) | 31.79% | 27.38% | 6.39% | od 6 lat |

| ASSECOBS (ABS) | 15.77% | 15.35% | 4.15% | od 9 lat |

| EUROTEL (ETL) | 18.75% | 17.59% | 8.64% | od 9 lat |

| LENTEX (LTX) | 17.39% | 13.21% | 4.69% | od 5 lat |

| PGSSOFT (PSW) | 72.98% | 65.94% | 2.77% | od 8 lat |

| VIGOSYS (VGO) | 28.64% | 22.92% | 2.19% | od 3 lat |

| VINDEXUS (VIN) | 11.99% | 10.24% | 2.18% | od 4 lat |

Na naszej liście znalazły się spółki Asseco Business Solutions #ABS, Eurotel #ETL, Lentex #LTX, Vindexus #VIN oraz nowa na głównym rynku GPW spółka PGS Software #PSW (wcześniej notowana na NC). Wszystkie wykazywały w ostatnich latach rosnące przychody i zyski ze sprzedaży. Wypłacają też regularnie dywidendy od wielu lat i starają się by co roku były one wyższe.

Na liście znalazły się też spółki VIGO System #VGO i AC #ACG, których przychody w ostatnich raportach rocznych były na bardzo podobnym poziomie, ale po pierwszym kwartale tego roku zaczęły rosnąć.

Rynek w pełni potwierdza optymizm płynący z przeanalizowanych przez nas danych finansowych. Spółki te są uważane za zdrowe i z perspektywami na dalszy wzrost. Potwierdzają to ich kursy akcji, które znajdują się w trendzie wzrostowym, Co ciekawe, wszystkie są obecnie na historycznych maksimach (Lentex najwyżej od 2007 r). Jest to istotne, gdyż brak jakichkolwiek linii oporu zwiększa prawdopodobieństwo kontynuowania wzrostów.

Czy Warren Buffett byłby zainteresowany kupnem tych spółek? I tak i nie. Na pewno zwróciłby na nie uwagę, gdyż spełniają podstawowe kryteria od strony finansowej. Z drugiej strony, są to wciąż zbyt małe spółki jak na jego możliwości inwestycyjne, a ich płynność też często nie jest za duża. Jednak dla inwestorów indywidualnych, tak przygotowane zestawienie jest dobrym początkiem do wyboru spółek do długoterminowej inwestycji.