Dlaczego ustawa Prezydenta o wsparciu kredytobiorców w trudnej sytuacji ma nikłe szanse na przegłosowanie – 6 powodów

Wczoraj około 14.00 rynki finansowe i społeczeństwo obiegła informacja, że do Marszałka Sejmu wpłynął projekt ustawy o wsparciu kredytobiorców, znajdujących się w trudnej sytuacji finansowej, którzy zaciągnęli kredyt hipoteczny. W ekspresowym tempie projekt został pozytywnie zaopiniowany przez NBP i KNF. W skrócie nowa propozycja obniża warunki, które muszą spełnić kredytobiorcy, chętni skorzystać z pomocy państwa.

Nowa propozycja wydłuża czas trwania wsparcia oraz wprowadza pewien element warunkowego umorzenia części kredytów. Po stronie banków frankowych zmiany mogą się wiązać z kosztem nawet 3,2 mld zł rocznie obciążeń związanych z zasileniem funduszu wsparcia kredytobiorców.

REKLAMA

Na wstępie warto zaznaczyć, że od 2016 roku już działa tego rodzaju fundusz, w którym jest zgromadzone 600 mln zł. Do tej pory wykorzystane zostało zaledwie 2% zgromadzonych tam środków, bo nie było chętnych. Nowy projekt zmian ma obniżyć kryteria, które musi spełniać kredytobiorca, aby korzystać z pomocy i wprowadza nową formę wsparcia w postaci jednorazowej pożyczki przy sprzedaży mieszkania.

Problem w tym, że wszystkie rozwiązania nie są tym, czego oczekują Frankowicze i dlatego projekt ma nikłe szanse na wejście w życie.

Powód 1: Frankowicze chcą umorzenia kredytów CHF, a nie okresowej pomocy

Wystarczy wejść na stronę stowarzyszenia skupiającego kredytobiorców frankowych, aby zobaczyć, że bardzo krytycznie oceniają nowy projekt Kancelarii Prezydenta. W oświadczeniu można przeczytać nawet, że „Stowarzyszenie odbiera obecny projekt Prezydenta jako dowód na złamanie kolejnej obietnicy złożonej naszemu środowisku.”

Kredytobiorcy frankowi bowiem nie chcą tego rodzaju krótkoterminowej i doraźnej pomocy, tylko całkowitego przewalutowania kredytów walutowych po cenie z przeszłości - oczywiście na koszt banków. Jak się zaraz przekonamy, pomimo poluzowania kryteriów ze wsparcia i tak mało kto będzie korzystał, więc tym bardziej będzie osłabiać to wolę wprowadzenia nowego rozwiązania.

Powód 2: Z tego wsparcia mało kto będzie korzystał, tak jak i z poprzedniego

Ze wsparcia będą mogli korzystać Frankowicze, którzy stracili pracę oraz Ci których wskaźnik miesięcznej raty do całkowitego przychodu przekracza 50% (poprzednio 60%). Zwiększona została wartość wsparcia do nawet 2 000 zł miesięcznie (wcześniej 1 500 zł) oraz jego długość do 3 lat (wcześniej 1,5 roku).

Problem w tym, że wsparcie wciąż nie będzie bezzwrotne. Po okresie 3 lat, kiedy fundusz będzie płacił raty za kredytobiorcę suma wsparcia zostanie rozbita na nieoprocentowane raty spłacane przez maksymalnie 12 lat (wcześniej 8 lat). Po 100 miesiącach regularnych rat pozostała część może zostać umorzona.

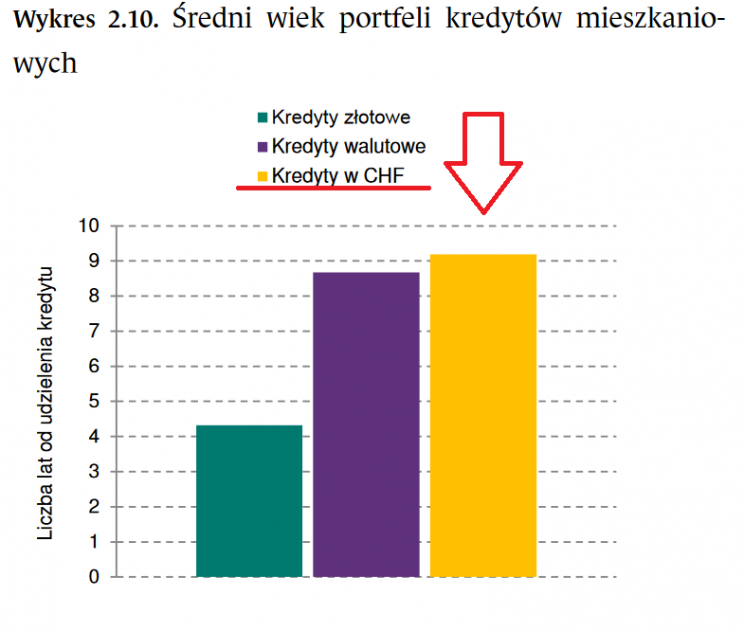

Źródło: Raport o stabilności systemu finansowego, czerwiec 2017.

Tymczasem, jak wynika z danych zebranych przez NBP, średni wiek portfela kredytowego w CHF wynosi obecnie nieco ponad 9 lat. Przy założeniu, że były one brane na 25 - 30 lat oznacza, że po okresie pomocy Frankowicze będą musieli jednocześnie spłacać zarówno raty, jak i wcześniej otrzymaną pomoc. To tym bardziej może sprowadzić na nich kłopoty, więc nie spodziewałbym się aby dużo osób z tego skorzystało.

Podobnie wygląda sytuacja z pomocą w przypadku sprzedaży mieszkania. W tej sytuacji kredytobiorca dostawałby pożyczkę wyrównującą wartość sprzedanego mieszkania do kredytu, który musi oddać. Wartość takiej jednorazowej pożyczki ma wynieść nawet 72 tys. zł. Po sprzedaży mieszkania, Frankowicz straci je i nie będzie miał już kredytu, ale wciąż będzie musiał spłacać nieoprocentowaną pożyczkę z funduszu wsparcia w wysokości 72 tys. zł. Mało kto będzie chciał korzystać z tych rozwiązań, więc po co je wprowadzać.

Zobacz także: Prezydent proponuje nowe rozwiązania dla kredytobiorców, w tym dla frankowych

Powód 3: Wpłacać kapitał do funduszu będą tylko banki z kredytami CHF

Wpłacającymi do funduszu, w którym już jest obecnie 600 mln zł będą jedynie banki z portfelami walutowymi. Wielkość wpłat będzie uzależniona od wartości posiadanych kredytów frankowych. W uzasadnieniu do projektu można przeczytać: "Wpłaty na Fundusz Restrukturyzacyjny nie będą mogły przekraczać kwartalnie 0,5 proc. wartości bilansowej portfela kredytów podlegających restrukturyzacji (ok. 155 mld x 0,5 proc. = ok. 0,8 mld zł) Oznacza to, iż kredytodawcy nie poniosą większego obciążenia niż ok. 3,2 mld zł rocznie".

Krótko mówiąc, wpłacać będą jedynie banki z kredytami w CHF, ale co z przykładowo z Getin Noble w którym jest prowadzone postępowanie naprawcze? Za swoje własne pieniądze banki z pewnością nie będą chętne restrukturyzować kredytów z walutowych na złotówkowe, na robienie czego daje możliwość ustawa. Jednocześnie, jeżeli banki będące w postępowaniu naprawczym nie będą musiały wpłacać pieniędzy do funduszu, a ich kredytobiorcy będą mogli z niego korzystać i restrukturyzować cały dług, to pojawi się duża pokusa nadużycia. Banki, które zbyt dużo ryzykowały wyjdą z kłopotów za pieniądze tych banków, które mimo wszystko radzą sobie z kredytami walutowymi – to nie jest zdrowe.

Powód 4: Od 2018 roku mają obowiązywać nowe domiary kapitałowe

Wygląda na to, że Kancelaria Prezydenta, KNF i NBP o tym zapomnieli, ale od początku 2018 roku mają obowiązywać nowe, wyższe współczynniki kapitałowe dla kredytów mieszkaniowych w CHF. Już one mają mobilizować banki do tego, aby same uporały się z problemem kredytów walutowych. Dodając kolejne obciążenie, które nierówno rozdziela ryzyko i wprowadza pokusę nadużycia, że słabsze banki zrestrukturyzują swoje zadłużenie za pieniądze lepszych, sprawia, że trzeba będzie podjąć decyzję w którym kierunku iść – obydwu rozwiązań jednocześnie nie można wprowadzać.

Dobre banki, wskutek nowych domiarów kapitałowych prędzej czy później same by się zajęły problemem tym bardziej, że kurs walutowy im w tym roku sprzyja.

Powód 5: Ta ustawa mocno osłabi PKO BP

Nie do końca jest prawdą to, co zostało napisane w uzasadnieniu do ustawy, że jest neutralna dla finansów publicznych. Nie jest. Jeżeli zostanie wprowadzona, to przez wiele lat banki z kredytami CHF nie wypłacą dywidend, a Skarb Państwa nie otrzyma należnych od tego podatków oraz sam nie otrzyma dywidendy z PKO BP.

Przyjrzyjmy się temu konkretnemu przykładowi. Na początku 2017 roku PKO BP miało 31,2 mld zł kredytów walutowych. Po spadku wartości CHF w tym roku ta kwota spadnie najprawdopodobniej na koniec 2017 roku poniżej 30 mld zł. Jak wynika z przedstawionego przez Kancelarię Prezydenta wzoru spółka będzie musiała wpłacić przez rok na fundusz nawet 2% wartości portfela walutowego, czyli 600 mln zł. To odpowiada około 25% zysku spółki za ostatnie 4 kwartały. Do tego dochodzą wyższe domiary kapitałowe od początku 2018 roku. Dodatkowo, zatrzymanie części zysków na domiary kapitałowe wynikające z rosnącej bazy kredytowej w krajowej walucie. To oznacza, że bank będzie zmuszony zatrzymać zyski i najprawdopodobniej dywidendy z zysku za ten rok ponownie nie wypłaci, a nie robi tego przecież już o 2013 roku.

Zobacz także: Ile kredytów we franku mają banki w 2017 r.

Powód 6: Brak woli politycznej w partii rządzącej

W obozie rządzącym widać brak woli politycznej do rozwiązania tego problemu, co znacznie utrudni Kancelarii Prezydenta znalezienie szerszego poparcia. Rząd, słusznie, uważa, że są ważniejsze problemy od kwestii kredytów CHF. W lutym 2017 roku Prezes Jarosław Kaczyński w wywiadzie radiowym odesłał Frankowiczów do sądów, aby tam walczyli o swoje prawa. W tej sprawie miał rację, czasem prokrastynacja potrafi zdziałać cuda.

Zobacz także: Akcje banków z kredytami frankowymi eksplodowały po wypowiedzi Jarosława Kaczyńskiego

Na początku 2017 roku kurs CHFPLN wynosił 4,11 zł a teraz oscyluje poniżej 3,7 zł (-10%). W tym tempie za 1 – 2 lata problem sam się rozwiąże i wtedy będzie potrzebna wola polityczna, aby ostatecznie rozprawić się z frankami. Na razie przy obecnych notowaniach CHF nas na to jeszcze nie stać i raczej niepotrzebne są działania, które pogorszą ten stan rzeczy.

Słabe banki frankowe oznaczają słabsze finansowanie gospodarki i słabsze wskaźniki makroekonomiczne i przez to wyższy kurs CHFPLN. To jest zbiór naczyń połączonych i należy ostrożnie przy nim majstrować, tym bardziej, że teraz trendy gospodarcze nam sprzyjają. Rząd przetrwał rok 2016, w którym presja na rozwiązanie kwestii kredytów frankowych w społeczeństwie była najwyższa, to powinien tym bardziej wstrzymać się teraz, kiedy kurs CHFPLN dla frankowiczów jest dużo korzystniejszy. Na razie skupmy się na wzrośnie gospodarczym i zbierzmy siły na moment, kiedy notowania CHFPLN zejdą poniżej 3 zł. Wtedy będzie potrzebna wielka wola i determinacja, aby rozprawić się z tą kwestią ostatecznie, kiedy nikt tematem nie będzie już specjalnie zainteresowany.