Wystarczą dwa aktywa, aby portfel przetrwał kryzys wywołany przez epidemię - uważa ekspert z USA

Należy kupować ETF na indeks akcji, a potem realizować zyski i uciekać w gotówkę. Oto prosta strategia inwestycyjna na przejście przez koronakryzys.

Naszą uwagę zwróciła ostatnio porada jakiej udzielił Thomas H. Kee Jr., prowadzący serwis Stock Traders Daily oraz zarządzający w Equity Logic. W rozmowie z portalem MarketWatch stwierdził, że przeciętnemu inwestorowi potrzebne są tylko dwie kategorie aktywów, by przejść bezpiecznie przez koronakryzys.

REKLAMA

Skacz z gotówki w ETF i z powrotem

Chodzi o gotówkę oraz fundusz ETF na S&P500 lub inny giełdowy indeks. Thomas H. Kee Jr. twierdzi, że klientom firmy Equity Logic obecnie jest ona właśnie zalecana. Chodzi o pozostawanie w gotówce, gdy na rynku panuje pesymizm oraz kupowanie jednostek ETF, gdy widać, że nadchodzi optymizm. Zarobek uzyskany na fali optymizmu na giełdach należy zainkasować i znów wycofać się w gotówkę.

Kee wskazuje, że skomplikowany portfel, wypełniony po brzegi różnymi instrumentami – albo taki złożony z 30 akcji – może generować nadmierny stres i zabierać czas. „Obecnie nadszedł czas na uproszczenie portfela. Należy sprawić, by inwestowanie w kryzysie było tak proste, jak to tylko możliwe. Warto łapać bycze rajdy poprzez zaangażowanie w ETF na indeks akcji. ETFy są na tyle płynne, że umożliwiają szybką ucieczkę w gotówkę” – powiedział Kee. Chodzi o to, że nie trzeba oczekiwać dniami czy tygodniami na umorzenie jednostek, jak zazwyczaj w przypadku funduszy aktywnie zarządzanych.

My możemy od siebie dodać, że ta strategia jest bardzo sensowna również dlatego, iż zakłada łatwy dostęp do gotówki. Pozwala na łatwe sięganie po środki pieniężne. Mogą one być dostępne tym łatwiej, że obecnie wiele kont maklerskich jest bezpośrednio powiązanych z rachunkami bankowymi (po sprzedaży aktywów środki są często dostępne z poziomu rachunku bankowego). A w kryzysie dostęp do gotówki jest bardzo ważny. Jak to mówi znane powiedzonko: „cash is the king in the crisis”. Jest tak nie tylko z tego powodu, że trzeba mieć pieniądze na zakup przecenionych aktywów. Czasami mogą się po prostu pojawić nieprzewidziane wydatki albo… można utracić pracę. Wtedy gotówka z pewnością przyda się na przetrwanie ciężkiego okresu.

Przypominamy, że na GPW są notowane następujące fundusze ETF: Lyxor ETF WIG20, Lyxor ETF DAX, Lyxor ETF SP500, BETA ETF WIG20, BETA ETF WIG20 Short (na spadek), BETA ETF mWIG40, BETA ETF WIG20lev (lewarowany).

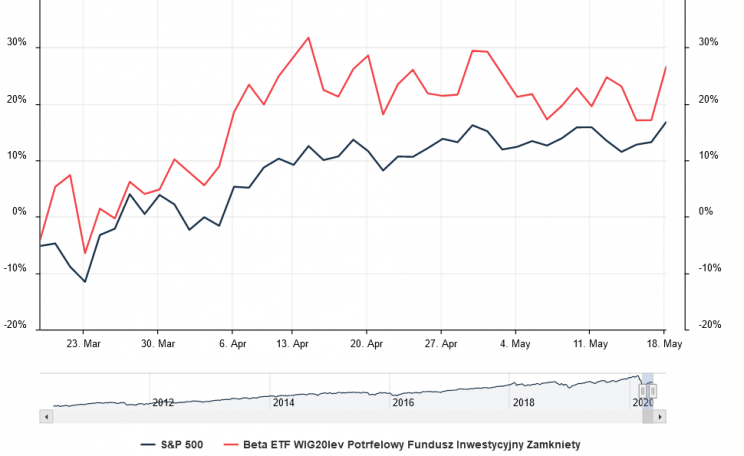

Notowania BETA ETF WIG20lev na tle S&P500

Źródło: MarketScreener.com

Zobacz także: Znowu można grać na spadek akcji - po 2 miesiącach wraca krótka sprzedaż na 6 europejskich parkietach

Trzeba łapać bycze rajdy w II fazie kryzysu, III faza będzie gorsza

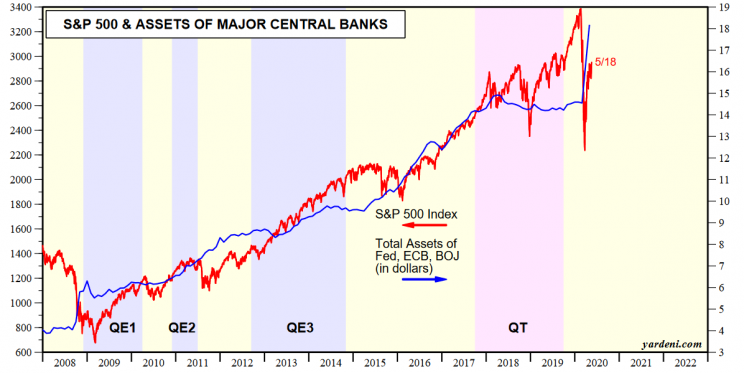

W opinii zarządzającego firmy Equity Logic, obecnie jesteśmy w fazie drugiej kryzysu. Faza pierwsza to była ta faza, w której doszło do krachu na giełdach oraz załamania się realnej gospodarki. Obecna faza będzie się charakteryzowała oderwaniem się Wall Street od realnej gospodarki na skutek druku pustego pieniądza. To oznacza, że będą się podczas niej pojawiały bycze rajdy na giełdach, stojące niejako w opozycji do tego, co dzieje się z firmami i gospodarką. „Podczas tej fazy inwestorzy muszą się starać łapać fale wzrostowe, pojawiające się na rynku akcji i surfować na nich dopóki prądy będą sprzyjały” – mówi Kee.

Jego zdaniem, trzecia faza kryzysu to będzie bardzo mroczny czas. Zdaniem Kee, zacznie się ona gdzieś na przełomie 2020 i 2021 roku. Dług państw zostanie wyniesiony w kosmos, do najwyższego poziomu w historii. Sensowność działań banków centralnych może zostać zakwestionowana, co będzie wielkim problemem dla sektora bankowego i dla rynku akcji. „Trzecia faza będzie szybka i brutalna. Wtedy najlepiej będzie przeczekać ją w gotówce” – ostrzegł Kee.

Wartość bilansów najważniejszych banków centralnych na tle S&P500

Źródło: Yardeni Research