Cena australijskiego węgla koksowego znów idzie w górę, a akcje JSW znowu na te zwyżki nie reagują

Wycena JSW w dużej mierze zależy od ceny australijskiego węgla koksowego, a ta znowu rośnie i jest coraz bliżej historycznych maksimów.

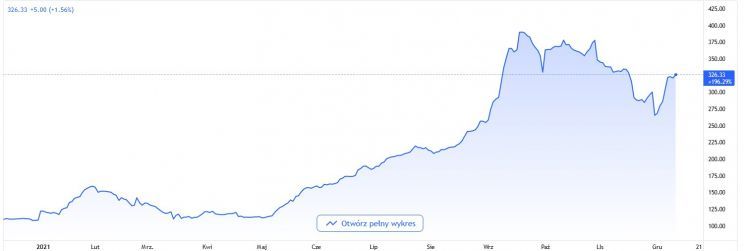

Cena kontraktów na węgiel koksowy FOB Australia Premium idzie w górę, odrabiając straty z głębokiej korekty z ostatnich tygodni. Jak zwrócił uwagę Rafał Irzyński, analityk Strefy Inwestorów, na Twitterze, biorąc pod uwagę wzrost kursu USD/PLN z ostatnich miesięcy, to wycena tony węgla koksującego w PLN może być już na historycznym maksimum, na czym oczywiście powinno mocno korzystać JSW.

REKLAMA

Kontrakt na węgiel koksujący FOB Australia Premium 345$ --> odrobił już większość ostatnich spadków korekcyjnych i zbliża się do ATH. Biorąc pod uwagę wzrost kursu usd/pln, to możemy być już na ATH w złotówkach.

— Rafał Irzyński (@irzynski) December 9, 2021

Cena kontraktów na węgiel koksujący FOB Australia Premium

Źródło: Trading View

Chiński ban na australijski węgiel sprzyja JSW

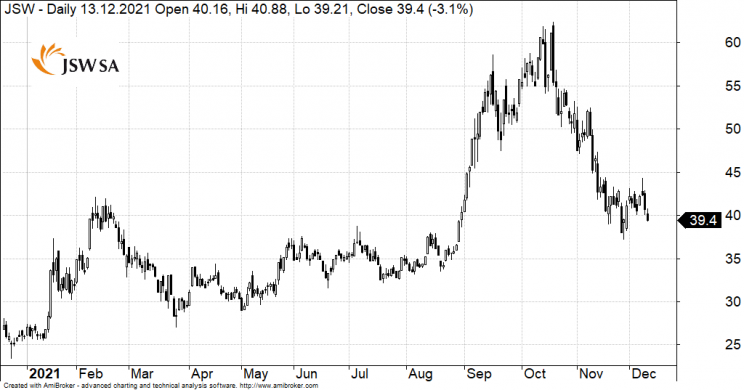

Akcje JSW od dwóch miesięcy znajduje się pod kontrolą niedźwiedzi, a dowodem na to spadek wyceny w tym okresie o jedną czwartą. Odbył się on równolegle do spadku ceny australijskiego węgla koksującego, z którym notowania JSW są silnie skorelowane. To w dużej mierze właśnie od ceny koksu zależą wyniki finansowe JSW. Węgiel potaniał, gdyż na rynku pojawiły się obawy o przyszłość chińskiej gospodarki, ale jak widać te obawy szybko przyszły u szybko się skończyły.

Zobacz także: Cena węgla najwyższa od dekad - akcje JSW i Bogdanki mogą w końcu zacząć na to reagować

Warto zerknąć jeszcze na sytuację na rynku chińskim, od której zależą ceny koksu w Australii. Niedawno Chiny po raz pierwszy od wielu kwartałów zakupiły węgiel z Australii. W listopadzie Chiny zakupiły 2 mln ton węgla z Krainy Kangurów, gdyż elektrownie zmagają się z niedoborami tego surowca oraz rosnącym popytem na energię elektryczną ze strony odbiorców. Poza tym, ceny surowca krajowego na rynku wewnętrznym zaczęły mocno bić w finanse elektrowni. Od II połowy 2020 roku Państwo Środka praktycznie wstrzymało import koksu z Australii, ale zwiększyły znacznie import z USA (12-krotnie w ponad rok) oraz z Kanady.

Kurs akcji JSW od początku 2021 roku

Jednak eksperci nie sądzą, by Chiny szybko odwołały zakaz importu węgla z Australii. A to jest w gruncie rzeczy dobra prognoza dla JSW. „Podtrzymujemy ocenę, że kluczowe znaczenie dla fundamentów JSW ma podejście chińskiego rządu do zakazu importu australijskiego węgla – uważamy to za jeden z najpoważniejszych czynników ryzyka dla walorów JSW. W styczniowym raporcie nt. JSW przywołaliśmy kwestię znaczenia wprowadzenia zakazu importu australijskiego węgla przez Chiny. Oczekiwaliśmy wtedy jego rychłego odwołania oceniając zakaz jako kompletnie pozbawiony logiki i szkodliwy dla chińskiej gospodarki. Jednak zakaz obowiązuje do dziś dnia i w naszej ocenie zainicjował serię zdarzeń, które stoją za szeroko zakrojonym wzrostem cen surowców energetycznych w skali globalnej. […] Zgodnie z naszymi obserwacjami, wprowadzenie zakazu importu węgla z Australii przez Chiny doprowadziło do ogromnych podwyżek cen energii elektrycznej, koksu, stali i rudy żelaza w Chinach, co z kolei musiało skorygować w górę ceny różnych surowców. […] Chiny borykają się z przerwami w dostawie prądu, które negatywnie odbijają się na całej gospodarce. Wprawdzie jesteśmy wstrząśnięci tą sytuacją, jednak istnieje, naszym zdaniem, stosunkowo łatwe rozwiązanie tego problemu, a jest nim zniesienie zakazu importu australijskiego węgla przez Chiny. Taka decyzja chińskiego rządu mogłaby spowodować szybkie załamanie światowych cen węgla, co byłoby najgorszym możliwym scenariuszem z punktu widzenia JSW, jaki możemy sobie obecnie wyobrazić” – napisał Łukasz Prokopiuk, analityk DM BOŚ, w raporcie z października br.

Poza tym, władze Chin planują podwyższenie benchmarkowej ceny węgla w kontraktach długoterminowych w 2022 roku, bo obawa o jego braki przyczyniła się do wzrostu presji inflacyjnej – podał serwis Bloomberg. Wedle projektu Narodowej Komisji Reform i Rozwoju, cena tony węgla grzewczego powinna wynosić 700 juanów (447 zł) z możliwością wahań do 150 juanów w każdą stronę.

Zobacz także: Rusza oferta publiczna Robs Group Logistic działającej w branży magazynowej. Co warto wiedzieć o spółce?

JSW obniżyło założenia dotyczące produkcji o 1,5 mln ton rocznie

Warto jednak zauważyć, że niektórzy analitycy przestali być optymistyczni co do przyszłości JSW nawet bez zniesienia chińskiego banu na australijski węgiel. Łukasz Rudnik z DM Trigon obniżył ostatnio rekomendację do „sprzedaj”, a cenę docelową do 25,10 zł z 51,10 zł.

DM Trigon to jednak inny świat. W 6 tygodni najpierw podwyższyli reko dla JSW z 26,3 do 51,1, a później obniżyli do 25,1. Wiem, wiem info znane od 3 grudnia, ale dziś odtajnione.

— Rafał Irzyński (@irzynski) December 10, 2021

Rudnik wyjaśnił Strefie Inwestorów swój ruch:

„Obniżenie rekomendacji wynika z obniżenia wolumenów produkcyjnych względem poprzednich założeń, które były nieznacznie poniżej pierwotnej strategii spółki do 2030 r. Natomiast komentarz zarządu do wyników za III kw. 2021 wyraźnie wskazywał, że cel ten jest daleki od osiągnięcia, a w najbliższych latach produkcja utrzyma się na poziomie ponad 14 mln ton, gdzie poprzedni zarząd zakładał ponad 16 mln ton w 2025 r. Obniżenie założeń dotyczących produkcji o 1,5 mln ton rocznie implikuje ubytek ok. 850 mln PLN przychodów, co przy kosztach stałych przekłada się na zbliżony spadek wyników” – wytłumaczył Rudnik.