Spółki dywidendowe już nie są tak pewne jak dawniej. Inwestowanie w dywidendy to coraz większe wyzwanie

Spółki dywidendowe coraz częściej skupują akcje własne, podcinając gałąź na której siedzą. Poza tym nie ma już dywidendowych pewniaków. Ba, nawet istnienie wielkiej korporacji w terminie dłuższym niż kilka lat jest wątpliwe w obecnym środowisku biznesowym – ostrzega ekspert z USA.

Spółki dywidendowe do portfela trzeba selekcjonować coraz staranniej, bo zmiany jakie zaszły w ostatnich 10 latach sprawiają, iż nie wszystkie one są warte kupienia i trzymania – przekonuje w książce „In Keeping Your Dividend Edge: Strategies for Growing and Protecting Your Dividends” Todd Wenning, CFA, analityk i publicysta z Cincinnati w USA. Według niego, w ostatnich 10 latach zaszły 3 duże zmiany, jeśli chodzi o spółki dywidendowe.

REKLAMA

Zobacz także: 7 spółek oferujących bardzo wysokie dywidendy, przekraczające 11%

Spółki dywidendowe coraz częściej skupują akcje własne

Pierwszą i chyba najbardziej znaczącą zmianą jest to, że spółki dywidendowe coraz częściej decydują się na skup akcji własnych (tzw. buy-back). Zjawisko jest widoczne nie tylko w USA, ale na całym świecie w tym w Polsce również.

- Z perspektywy inwestora zainteresowanego zyskami ze spółek, skup własny powinien być przeprowadzany tylko wtedy, gdy obiektywnie rzecz biorąc wycena firmy jest zaniżona, a jej zarząd nie widzi sensownego sposobu na wydanie kapitału. Tymczasem praktyka niestety pokazuje, że dzieje się inaczej, buy-backi stają się popularne wtedy, gdy panuje dobra koniunktura na parkiecie i wyceny spółek są wysokie. To prowadzi do tego, że wartość wewnętrzna spółki jest niszczona – ostrzega Wenning.

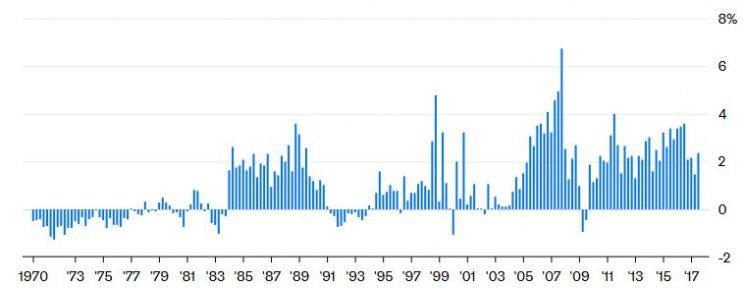

Jak widać na poniższym wykresie, Wenning ma rację, że popularność skupów akcji rośnie wraz z poprawiającą się koniunkturą giełdową. Dotychczasowy szczyt skupu przypadł na II półrocze 2007 roku. W apogeum kryzysu, na przełomie 2008 i 2009 roku nikt nie chciał kupować akcji własnych…

Wartość skupu akcji własnych spółek niefinansowych z USA jako procent PKB USA

Źródło: Bloomberg, FED

Nie ma już dywidendowych pewniaków

Po drugie, nie ma już żadnej gwarancji, że olbrzymie spółki, które przez lata dzieliły się zyskiem, będą to robiły w przyszłości. Przykładów na rynku polskim nie musimy daleko sięgać. Cały sektor energetyczny czy telekomunikacyjny, uważany za defensywny ogranicza wypłacanie dywidend. Sektor finansowy z bankami na czele również w wielu przypadkach nie rozpieszcza inwestorów pod względem wypłacanych dywidend.

- Kryzys z lat 2008-09 wymusił na przedsiębiorstwach ostrożniejsze podejście do podziału zysków. Wiele dużych korporacji, które wypłacały dywidendy przez całe dekady, poważnie ograniczyło dzielenie się zyskiem albo w ogóle z tego zrezygnowało – zwraca uwagę Wenning.

Autor książki “In Keeping Your Dividend Edge” podkreśla, że taki rozwój wypadków powoduje, iż inwestor musi patrzeć się nie tylko na stopę dywidendy, ale także analizować sytuację fundamentalną spółki. A szczególną uwagę musi zwracać na przepływy pieniężne, marże, stopę zwrotu na kapitale.

Nawet dywidendowi giganci muszą się rozwijać

W trakcie ostatnich 10 lat bardzo zmieniło się środowisko biznesowe. Nawet wielkie, globalne korporacje coraz częściej czują oddech konkurentów na plecach. Przeciętna długość trwania życia spółki z S&P500 zmniejszyła się z 61 lat w 1958 roku do – uwaga, uwaga – ledwie 18 lat w roku 2011!

Inna działająca na wyobraźnię informacja: obecnie spółka publiczna ma 33% szans na to, że zejdzie z parkietu w ciągu najbliższych 5 lat – wynika z szacunków Harvard Business Review. Tymczasem 40 lat temu takie prawdopodobieństwo było sześciokrotnie niższe!

- Spółki dywidendowe muszą być innowacyjne, jeśli chcą mieć zyski tak duże, by dzielić się nimi z akcjonariuszami. Muszą się pilnować, by nie trafić na cmentarzysko wielkich upadłych gigantów, tam są już Kodak i Nokia. Inwestor wkładający spółkę dywidendową do portfela musi zastanowić się jakie ona ma przewagi konkurencyjne, czy prowadzi badania – ostrzega Wenning.

Zdaniem Wenninga, trudno jednoznacznie zachwalać lub potępiać typowe strategie dywidendowe. Analityk podkreśla, że inwestorzy chcący je stosować muszą po prostu wykonać o wiele więcej pracy, niż jeszcze ponad 10 lat temu, by te strategie okazały się skuteczne. Inwestorzy powinni unikać spółek chwalących się ultra-wysoką wypłatą (bo to oznacza ryzykowną politykę) lub cechujących się niską stopą dywidendy. Najlepiej wybierać średniaków o dobrych perspektywach biznesowych, mających stopę dywidendy w zakresie 1,8% - 3,8%, radzi autor „In Keeping Your Dividend Edge”.