Wskaźnik cena do zysku 4 i stopa dywidendy 16,5%. Sprawdzamy czy Cognor stać na tak hojne dzielenie się zyskiem z akcjonariuszami

Podczas gdy większość spółek publikuje dopiero raporty finansowe za 2018 rok, Cognor zaprezentował już swoje wyniki za I kwartał 2019 roku. Po bardzo dobrym 2018 roku, początek nowego roku przyniósł już wyraźną obniżkę wyników. Z tego też powodu aktualna stopa dywidendy z zysku, który najprawdopodobniej wypłaci spółka z zysku za 2018 rok wynosi aktualnie 16,5%, a wskaźnik C/Z oscyluje wokół wartości 4.

Przychody Cognoru w I kw. 2019 r. spadły dość symbolicznie, bo o 1% r/r. Jednak jest to i tak całkiem niezły wynik na tle branży, gdyż produkcja stali w UE spadła o 2%, a w Polsce dynamika spadku była jeszcze większa i wyniosła 7,3%. Cognor co prawda w ujęciu rok do roku zwiększył nieznacznie produkcję, to spadek średnich cen obniżył jego poziom porównawczych przychodów. Wyraźnie natomiast obniżyła się zyskowność spółki. Już na poziomie marży brutto na sprzedaży widać bardzo duży spadek z 14,1% rok wcześniej do 9%. Mimo nieco niższych przychodów, niepokojąco może wyglądać wzrost kosztów sprzedaży (o 20%) oraz kosztów zarządu (o 15%). W efekcie zysk operacyjny spadł o 2/3 do 15,1 mln zł względem 46,9 mln zł rok wcześniej, a zysk netto dla akcjonariuszy j.d. spadł do 8,7 mln zł z 25,2 mln zł rok wcześniej.

REKLAMA

| (mln zł) | I kw. 2019 r. | I kw. 2018 r. |

|---|---|---|

| Przychody ze sprzedaży | 519,7 | 524,2 |

| Zysk brutto ze sprzedaży | 46,6 | 74,0 |

| Zysk operacyjny | 15,1 | 46,9 |

| Zysk netto j.d. | 8,7 | 25,2 |

Źródło: Cognor

Zobacz także: Cognor Holding SA - Dywidendy

Ceny energii uderzają w wyniki Cognora

Z czego wynika tak duży spadek zyskowności spółki na początku 2019 roku? Otóż w największym stopniu przyczyniły się do tego wyższe koszty produkcji, w tym przede wszystkim wzrost cen energii elektrycznej.

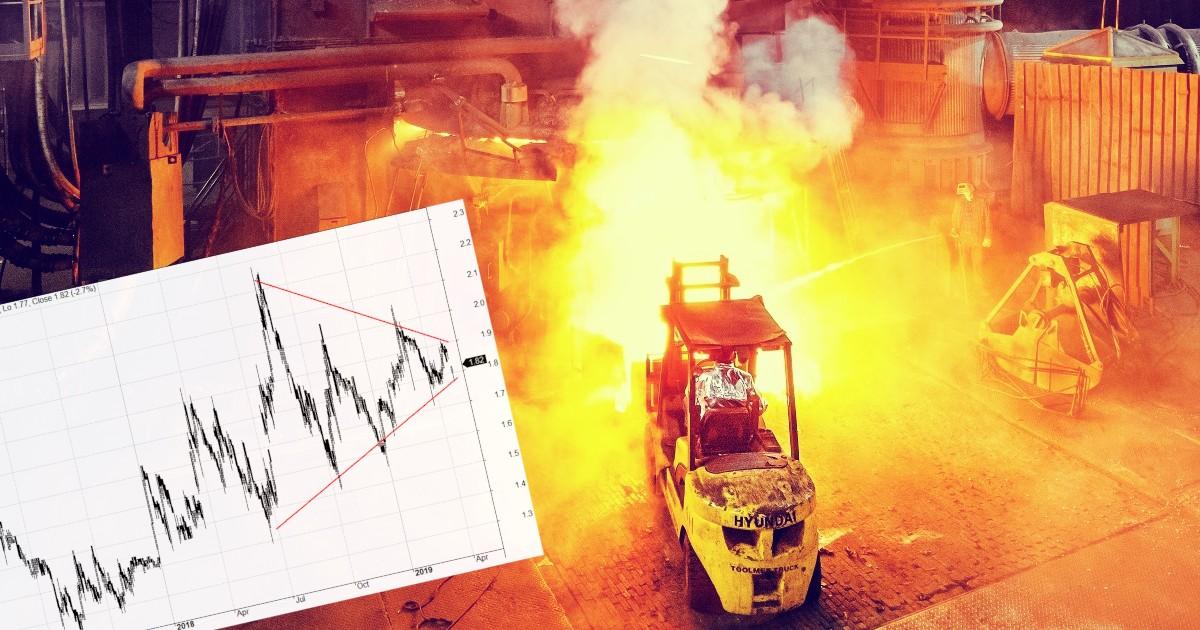

Notowania Cognor COG lata 2017 - 2019

- Pomimo przyzwoitych danych produkcyjnych i sprzedażowych nasza rentowność mocno ucierpiała. EBITDA zmniejszyła się do 26,8 milionów złotych na co wpływ miał przede wszystkim wzrost kosztów produkcji, a w nim cena energii elektrycznej szczególnie. Jednocześnie spready przerobowe dla kęsów pozostały w zasadzie na tym samym poziomie zaś dla wyrobów wzrosły o 48 złotych do tony. Spready poprawiły się dzięki szybszemu spadkowi cen złomów stali od spadku cen wyrobów – napisano w raporcie Cognoru.

Pozytywnie natomiast na wynik finansowy netto wpłynęła też restrukturyzacja zadłużenia spółki. Przypomnijmy, że Cognorowi udało się w końcu zastąpić bardzo drogie finansowanie „starymi” obligacjami na dużo tańszy i oparty na obecnie rynkowych poziomach kredyt bankowy. Głównie dzięki temu zabiegowi, koszty finansowe w I kw. 2019 r. spadły do 6,3 mln zł wobec 15,3 mln zł rok wcześniej. Śmiało można powiedzieć, że gdyby nie restrukturyzacja długu, wyniki I kw. 2019 r. mogłyby balansować w okolicy zera.

Zobacz także: Poziom gotówki w spółce Budimex coraz niższy, a może spaść jeszcze bardziej ze względu na planowaną wypłatę dywidendy w 2019 roku

Udana spłata drogich obligacji

Cognor przez kilka ostatnich lat dążył do refinansowania zadłużenia i spłaty bardzo drogich obligacji. Wartość „pracujących” obligacji wynosiła ponad 300 mln zł, a poziom odsetek drenował spółkę z generowanych zysków dostarczanych przez działalność operacyjną. W lipcu 2018 r. spółka zawarła umowę kredytową z konsorcjum czterech banków - mBank S.A.,Bank Zachodni WBK S.A., Bank Gospodarstwa Krajowego oraz Europejski Bank Odbudowy i Rozwoju. Otrzymany kredyt długoterminowy miał wartość 60 mln euro oraz 40 mln zł jako kredyt rewolwingowy.

Kredyt długoterminowy wypłacony został firmie w 2 walutach - 30 mln euro oraz 129,1 mln w złotych. Część kredytu spłacona zostanie w dacie wymagalności kredytu jako rata balonowa (10 mln euro, 43 mln złotych), pozostała część kredytu spłacana będzie w ratach kwartalnych (20 mln euro - rata kwartalna 1,1 mln euro, 86,1 mln złotych - rata kwartalna 4,8 mln złotych). Ostateczna spłata kredytu nastąpi 31 grudnia 2022 roku. Z kolei kredyt rewolwingowy udzielony w kwocie limitu 40 mln złotych obowiązuje do 30 czerwca 2020 roku. Dzięki „strategicznej” umowie kredytowej, Cognor dokonał spłaty wszystkich obligacji.