KGHM dużo zarabia, także dzięki Sierra Gorda, ale dywidenda będzie dość niska

Zarząd KGHM podał wysokość rekomendowanej dywidendy za 2020 rok, zapowiedział sprzedaż dwóch zagranicznych kopalni, a także wskazał perspektywy dla wyników finansowych w kolejnych kwartałach.

Wraz z publikacją raportu finansowego grupy KGHM za I kw. 2021 r. inwestorzy otrzymali sporą dawkę aktualnych informacji operacyjnych ze spółki. Przedstawiciele zarządu miedziowego giganta zapowiedzieli m.in. wysokość rekomendowanej dywidendy za poprzedni rok, sprzedaż dwóch zagranicznych kopalni, a także wskazali perspektywy dla wyników finansowych w kolejnych kwartałach.

REKLAMA

KGHM rośnie w siłę wraz z cenami miedzi

Początek roku 2021 dla KGHM po prostu musiał być udany pod względem wyników finansowych, a to z uwagi na silne wzrosty cen miedzi i srebra na światowych rynkach, z którymi mamy do czynienia od kilku miesięcy. Przychody ze sprzedaży wzrosły w I kw. 2021 r. o 27% w ujęciu r/r i głównym powodem był właśnie wzrost cen miedzi. Średnia cena tego surowca wyniosła w raportowanym kwartale 8,504 usd/t, co oznaczało wzrost o ponad 50% w ciągu roku. Obecne wartości zbliżają się już do poziomów nie widzianych od 10 lat, co niewątpliwie sprzyja wszystkim producentom miedzi na świecie.

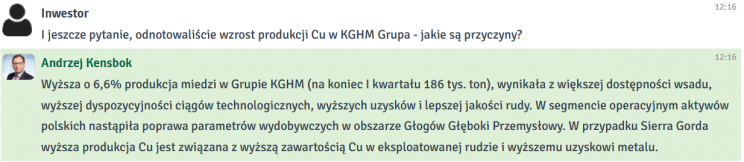

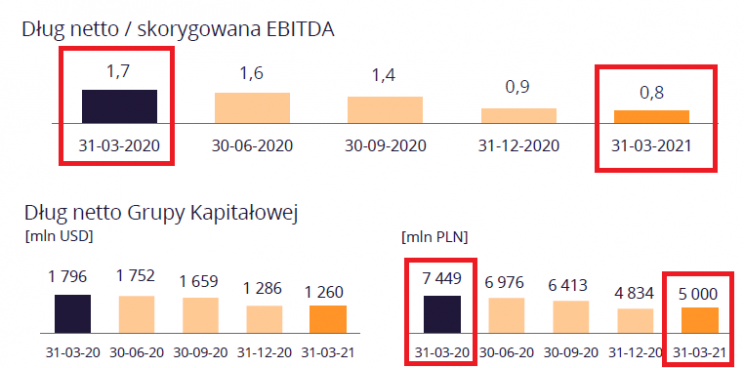

Dodatkowo KGHM zanotował wzrost produkcji miedzi w grupie o 6,6%, co wynikało głównie z większej dostępności wsadu, ale nie tylko. Podczas czatu inwestorskiego z przedstawicielem spółki (Andrzejem Kensbokiem, wiceprezesem zarządu KGHM ds. finansowych), inwestorzy mieli okazję do zadawania pytań i jedno z nich dotyczyło właśnie tego zagadnienia:

KGHM osiągnął bardzo wysoki skorygowany zysk EBITDA w I kw. 2021 r., który wzrósł o 131% i wyniósł 2,6 mld zł. Do tego przyczynił się wzrost zyskowności trzech najważniejszych spółek z grupy, czyli KGHM Polska Miedź S.A. (wzrost EBITDA o 775 mln zł), KGHM International (+186 mln zł) oraz Sierra Gorda (+539 mln zł). Uwagę zwraca szczególnie wzrost zyskowności w chilijskiej kopalni, która w przeszłości budziła wiele kontrowersji co do zasadności tej ogromnej, zagranicznej inwestycji KGHM. Przypisany wzrost zysku EBITDA Sierra Gorda dla KGHM (posiada 55% udziałów), oznacza sześciokrotny jego wzrost w ujęciu r/r i wynikał głównie z powodu wyższych przychodów ze sprzedaży miedzi związanych ze wzrostem notowań oraz wyższym wolumenem sprzedaży.

Często pojawiającym się pytaniem na czatach z KGHM jest kwestia wzrostu wynagrodzeń dla pracowników. Andrzej Kensbok napisał, że „wzrost kosztów pracy w całej grupie KGHM w 2021 roku determinowany jest wynegocjowanymi wskaźnikami przyrostu płacy zasadniczej - i tak: w KGHM PM tegoroczne negocjacje płacowe zakończyły się 5,2% wskaźnikiem wzrostu, a w SG (Sierra Gorda – przyp. red.) aktualne porozumienie obowiązuje jeszcze do początku przyszłego roku”.

Z perspektywy przyszłych wyników finansowych, kluczowa wydaje się kwestia perspektyw dla cen miedzi oraz możliwości produkcyjne grupy. Spółka podtrzymała założenia budżetowe, które zakładają stabilny poziom produkcji miedzi z aktywów krajowych oraz wzrost produkcji głównie w Sierra Gorda.

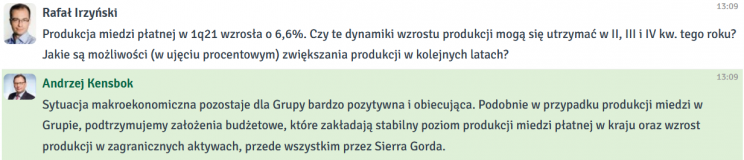

Z kolei na ceny miedzi duży wpływ w krótkim i średnim terminie na pewno mają jej bardzo niskie zapasy na świecie. Początek 2021 r. pokazał ich spadek do rekordowo niskich poziomów sprzed kryzysu 2008 roku. Dodatkowo, dane rynkowe pokazują, że fundusze inwestycyjne grają na wzrost cen miedzi (posiadają wysoką długą pozycję netto). Bodźcami do wzrostów popytu na miedź w ostatnim roku były m.in. wzmożone zakupy miedzi przez Chiny, zapowiedź dekarbonizacji gospodarki chińskiej oraz zapowiedź kolejnych pakietów stymulujących amerykańską gospodarkę, w tym dużych inwestycji infrastrukturalnych.

Źródło: KGHM

Zobacz także: Przychody Allegro w pierwszym kwartale 2021 były niewiele mniejsze od sezonowo najlepszego czwartego kwartału. Gigant e-commerce zaskoczył wysokimi dynamikami wyników

Zapowiedź aktualizacji strategii i sprzedaż dwóch zagranicznych kopalni

Prezes KGHM Marcin Chludziński powiedział, że trwają prace nad aktualnością strategicznych założeń. Do końca czerwca spółka może przygotować aktualizację strategii rozwoju grupy. Obecna strategia obejmuje lata 2019-2023 i była zaprezentowana dość dawno temu – pod koniec 2018 roku.

Jednym z elementów nowej strategii może być przyszłość zagranicznych aktywów KGHM, gdyż już wcześniej rynek spekulował o możliwych dezinwestycjach za granicą. Spółka w raporcie poinformowała, że jest zainteresowana sprzedażą dwóch kopalni tj. Franke (północne Chile) oraz Carlota (USA, w stanie Arizona). W tym celu rozesłała materiały informacyjne (tzw. teasery) do potencjalnych podmiotów zainteresowanych kupnem tych aktywów.

Zobacz także: CCC, JSW, UNIMOT, INC i jeszcze 98 spółek opublikuje w tym tygodniu wyniki finansowe

Konsekwentny spadek wskaźników zadłużenia, niska dywidenda

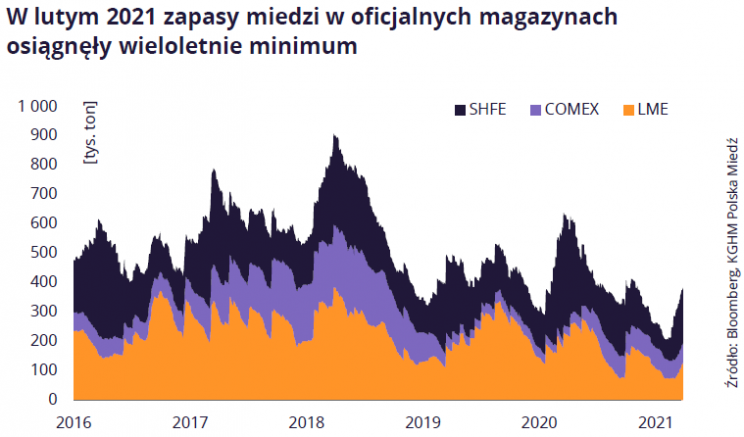

W ciągu roku poziom długu netto w grupie KGHM spadł o blisko 2,5 mld zł do kwoty 5 mld zł. Wraz z mocnym wzrostem EBITDA, wskaźnik długu netto do EBITDA spadł z 1,7 do obecnie 0,8. Przy analizie danych finansowych, uwagę zwracają wysokie, dodatnie przepływy z działalności operacyjnej, które nie dosyć, że są pod presją m.in. wydatków z tytułu podatku „miedziowego”, wzrostu zapasów czy wyższych należności, to i tak dają przestrzeń do realizacji inwestycji i spadku zadłużenia.

Źródło: KGHM

Zarząd KGHM zakomunikował rekomendację wypłaty dywidendy w kwocie 300 mln zł, co przekłada się na 1,5 zł na jedną akcję. Jest to materializacja naszych analiz i oczekiwań sprzed pół roku, które wskazywały na możliwość powrotu spółki do wypłaty dywidendy po trzech latach przerwy.

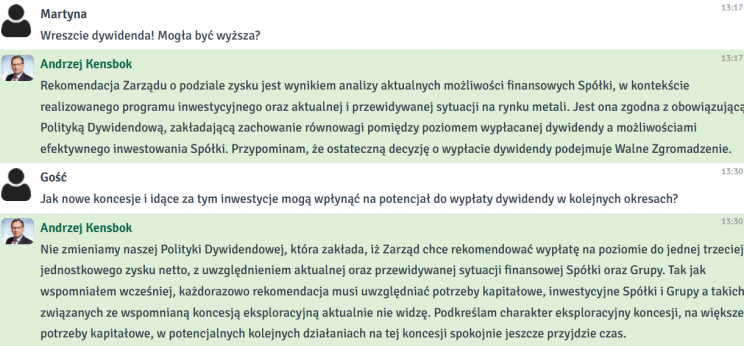

Na tle bardzo dobrych wyników za I kw. 2021 oraz blisko 1,8 mld zł zysku netto osiągniętego w 2020 roku, kwota rekomendowanej dywidendy dla wielu inwestorów może wydawać się niska. Podczas czatu internetowego to właśnie kwestia wysokości i potencjału dywidendy była pretekstem do wielu pytań ze strony inwestorów.

Z perspektywy największego akcjonariusza – Skarbu Państwa, nie tylko dywidenda jest źródłem korzyści przepływów pieniężnych ze spółki. Dużo większą kwotę Skarb Państwa otrzymuje od KGHM z tytułu podatku „miedziowego”. Tylko w I kw. spółka zapłaciła 714 mln zł z powodu tego zobowiązania. Jeżeli obecne otoczenie i ceny miedzi utrzymają się przez cały rok, roczny podatek „miedziowy” może wynieść nawet ok. 3 mld zł. Dla porównania wpływy z tytułu podatku od aktywów bankowych za 2020 r. są szacowane na ok. 4,4 mld zł. Nie zapominajmy też, że od połowy 2019 r. formuła wyliczenia podatku „miedziowego” została zmieniona i uległa obniżeniu o ok. 15%.