Rewolucja energetyczna sprzyja Grupie Grodno. DM BOŚ dalej rekomenduje kupno i podwyższa cenę docelową akcji

Analityk Maciej Wewiórski z DM BOŚ utrzymuje rekomendację „Kupuj” i podwyższa cenę docelową z 23,30 PLN do 26,60 PLN za akcję spółce Grodno.

REKLAMA

Grodno SA jest dystrybutorem artykułów elektrotechnicznych i oświetleniowych działającym na polskim rynku od 31 lat. Spółka świadczy również usługi w zakresie audytów oraz projektów elektrycznych i oświetleniowych, wykonywania oraz modernizacji instalacji elektrycznych i energetycznych, programowania automatyki budynkowej. Jest też dostawcą złożonych rozwiązań dla przemysłu.

- Wyniki Grupy w IV kw. 2021/2022 powinny być bardzo dobre. Dalszym katalizatorem wzrostu kursu może być zaproponowana dywidenda. Choć widoczność wyników 2022/2023 jest stosunkowo słaba z uwagi na mniej korzystny system rozliczania prosumentów instalacji fotowoltaicznych, to uważamy, iż dekarbonizacja, odchodzenie od drogich i nieprzewidywalnych cenowo paliw węglowodorowych i liczne programy wsparcia (Twój Prąd 4.0, Moje Ciepło) będą mieć bardzo korzystne przełożenie na wyniki Grodna już w średnim terminie. - czytamy w najnowszej prognozie w ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego 3.0.

Zobacz także: CreativeForge Games, Brand24, Wielton - analitycy podsumowują wyniki i aktualizują rekomendacje

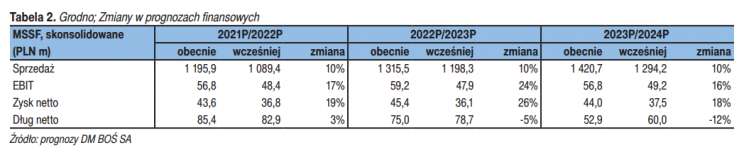

Przyszłe prognozy

Na początku kwietnia Spółka poinformowała, że jej skonsolidowane przychody w marcu b.r. wyniosły 147,5 mln zł wobec 86,5 mln zł w marcu roku ubiegłego, co oznacza wzrost o 70,5% r-d-r. Narastająco od początku roku obrotowego tj. za okres 12 miesięcy (od kwietnia do marca b.r.) skonsolidowane przychody wyniosły 1.196,2 mln zł wobec 711,7 mln zł w analogicznym okresie przed rokiem, co oznacza wzrost o 68% r-d-r. Sprzedaż IV kw. roku obrachunkowego 2021/2022 ukształtowała się zatem na poziomie 318,6 mln zł, w porównaniu do 185,5 mln zł przed rokiem, co oznacza wzrost o 72% r-d-r.

Wśród katalizatorów dla wzrostu analityk wyróżnia m.in.: optymalizację powierzchni magazynowych, rosnące ceny energii elektrycznej, nowe programy wsparcia dla inwestorów w OZE. Czynniki ryzyka: wzrost kosztów wytworzenia u dostawców z uwagi na rosnące ceny surowców i brak możliwości przerzucenia tego wzrostu na klienta, presja na wzrost wynagrodzeń, sezonowość sprzedaży, ryzyko związane z COVID-19; wystąpienie braków komponentów do produkcji lub braków w towarach z uwagi na przerwanie łańcuchy dostaw. Przewagi konkurencyjne to silna dywersyfikacja geograficzna, ekspozycja na szybko rosnące segmenty rynku elektrotechnicznego (obecnie fotowoltaika i pompy ciepła, wcześniej oświetlenie LED) oraz brak uzależnienia od jednego czy kilku dostawców.