CreativeForge Games, Brand24, Wielton - analitycy podsumowują wyniki i aktualizują rekomendacje

W tym tygodniu newsletter Giełdowego Programu Wsparcia Pokrycia Analitycznego 3.0 informował o nowych raportach, aż siedem razy. W podsumowaniu tygodnia prezentujemy trzy najgłośniejsze spółki programu, czyli przełomowy rok dla CreativeForge Games, na wysokiej fali dobrych wyników Brand24 oraz Wielton pod presją.

REKLAMA

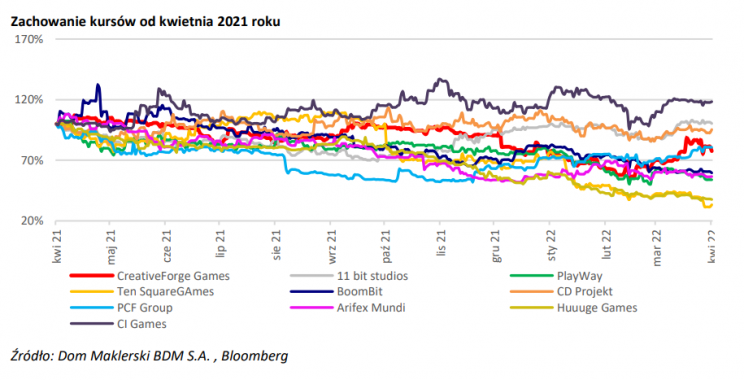

2022 rok może być przełomowy dla CreativeForge Games

Ten rok może faktycznie zmienić nastawienie do spółki CreativeForge Fames, pod jednym warunkiem. Jeżeli spółka dotrzyma obiecanych premier. Jeszcze w lutym prezes Piotr Karbowski zapowiadał, że w tym roku może dojść do 7-8 premier. Wśród najważniejszych można wymienić Aircraft Carrier Survival, Stargate: Timekeepers czy Projekt Y. Dlatego też analityk DM BDM Krzysztof Tkocz podtrzymuje pozytywne nastawienie do spółki CreativeForge Games i wydaje zalecenie „kupuj” z ceną docelową na poziomie 33,7 PLN.

Czytamy w raporcie. „Spodziewamy się, że 2022r. okaże się przełomowym okresem dla spółki. Już 20 kwietnia’22 zostanie wydana pierwsza własna gra „Aircraft Carrier Survival”. Będzie to nowe otwarcie dla spółki, po tym jak CFG przeszło gruntowną transformację w 2019 r. Natomiast w lecie’22 do graczy trafi najważniejsza obecnie produkcja w grupie „Stargate: Timekeepers” (tytuł ten jest kontentowo i fizycznie ukończony i aktualnie znajduje się w ostatniej fazie tzw. „poliszowania”). W całym 2022 r. zakładamy 10 premier (w tym m.in. EA „House Flipper City” w 3Q’22), co przełoży się na 26,0 mln PLN przychodów, 9,6 mln PLN EBITDA oraz 9,1 mln PLN zysku netto. Po dużym zainteresowaniu jakim cieszyła się gra „Monsters Domain” na Steam Next Festivalu podnosimy nasze założenia co do tego tytułu, jak i przesuwamy jego debiut na 2023 r. (rozbudowa w celu sprostania oczekiwaniom graczy)”.

Poprzedni raport: Premiera Aircraft Carrier Survival od CreativeForge Games nastąpi w Q1 2022 - wynika z prognoz analityków DM BDM

Jeżeli chodzi o tytuł „Aircraft Carrier Survival”, który na tydzień przed premierą jest na 110 miejscu najbardziej wyczekiwanych gier na Steamie, analityk podtrzymuje konsensus co do sprzedaży 99 tys. kopii w rok od premiery, a to przełoży się na 3,8 mln PLN przychodów w tym okresie. „Dla porównania podobna gra „Uboat” sprzedała się w 72h w nakładzie 53 tys. sztuk, w 20 dni 93 tys., a w rok od premiery w nakładzie 200,4 tys.(i to w formule EA)”. Premiera ACS zaplanowana jest na 20 kwietnia, po licznych opóźnieniach.

Natomiast najważniejszy projekt w spółce „Stargate: Timekeepers" według konsensusu ma się sprzedać 226 tys. sztuk w rok i przełoży się na 6,2 mln PLN, które trafią do spółki. Premiera tego tytułu realizowanego wspólnie z brytyjskim wydawcą zaplanowana jest na lato 2022 roku, kiedy będzie miała miejsce rocznica premiery znanego serialu o tym samym tytule. Oprócz tych informacji raport opisuje jeszcze nowe premiery przewidziane w 2022 roku, wyceny, analizę modelu CFG oraz dane finansowe spółki.

Prognoza na kolejne okresy. - Spodziewamy się, że 2022 r. okaże się przełomowym okresem w historii spółki. Liczymy w tym roku na premiery 10 tytułów. Pierwszą debiutującą własną grą będzie „Aircraft Carrier Survival” (20 kwietnia’22), szacujemy jego sprzedaż w samym 2022 r. na poziomie 86,7 tys. sztuk.

Zobacz także: CreativeForge Games ustalił kiedy nastąpi premiera Aircraft Carrier Survival. Spółka rozpoczyna kampanię marketingową tytułu

Brand24 na wysokiej fali

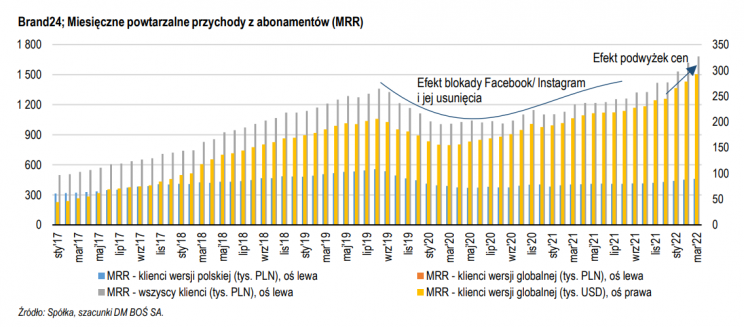

Już w poprzednim raporcie Brand24 cieszył się powrotem do przychodów porównywalnych z tymi sprzed blokady Facebooka, a analitycy widzieli potencjał do wzrostu. W środę 13 kwietnia Brand24 opublikował wyniki za 1Q2022 roku. - To prawdziwa rewolucja w naszym modelu biznesowym. Zanotowaliśmy najlepszy kwartał w historii spółki zarówno pod kątem wzrostu MRR, jak i sprzedaży. - skomentował Michał Sadowski, prezes Brand24.

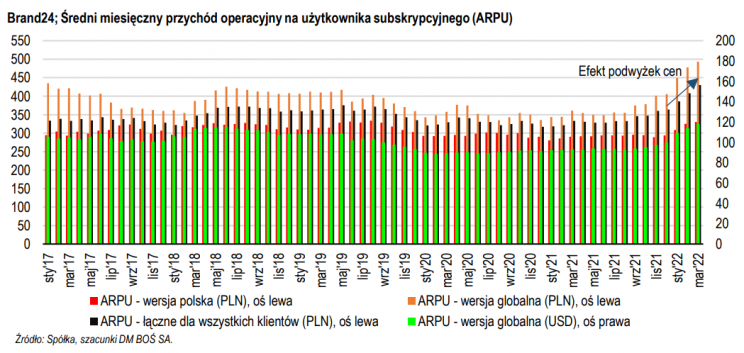

Czytamy w raporcie. „Wartość miesięcznych powtarzalnych przychodów (MRR) na koniec I kwartału 2022 r. wyniosła 1,666 mln PLN (404 tys. USD), co oznacza wzrost o 484 tys. PLN, czyli o 41%, w ujęciu rok do roku, oraz o 293 tys. PLN (21%) w ujęciu kwartał do kwartału. Tak istotny wzrost tego parametru w ujęciu kwartał-do-kwartału jest w znacznej mierze pokłosiem wprowadzonych z początkiem bieżącego roku zmian (podwyżek) cen dla istniejących klientów Spółki, jak również przebudowy cennika dla nowych klientów i osłabieniem się PLN względem USD. Wielkość tego parametru należy, naszym zdaniem, intepretować pozytywnie".

Poprzedni raport: Brand24 wraca do przychodów sprzed blokady Facebooka i ma potencjał do dalszej poprawy wyników

Średni przychód operacyjny przypadający na użytkownika subskrypcyjnego (ARPU) na koniec I kwartału 2022 r. wyniósł 430 PLN (104 USD); oznacza to wzrost o 79 PLN (22%) w ujęciu kwartał do kwartału.

Zobacz także: Brand24 odnotowuje wzrost miesięcznych powtarzalnych przychodów

Analityk DM BOŚ Sobiesław Pająk nie wydaje jednak rekomendacji oraz podtrzymuje wycenę w horyzoncie 12M na poziomie 31,3 PLN.

Zobacz także: Brand24 wraca do przychodów sprzed blokady Facebooka i ma potencjał do dalszej poprawy wyników

Wielton z rekordowymi wynikami, ale wrażenia po konferencji „lekko negatywne"

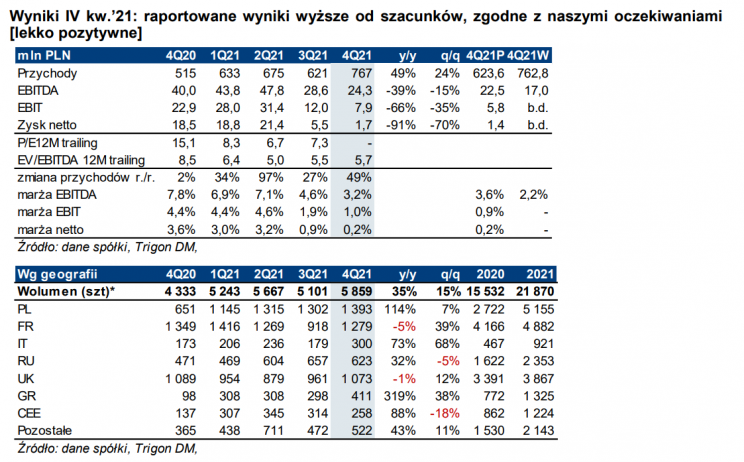

Zysk grupy Wielton na poziomie EBITDA w 2021 r. wyniósł 144,5 mln zł i był o 50% wyższy niż rok wcześniej. Zysk netto poprawił się w tym samym czasie o 75% i w 2021 r. wyniósł 47,6 mln zł. Dynamika przychodów wyniosła 48% w ujęciu rok do roku. Na chwile obecną podtrzymujemy naszą prognozę zysku EBITDA w wysokości 165mln PLN w 2022, komentuje analityk.

Podsumowanie konferencji wynikowej. W 1Q22 rynek przyczep i naczep odnotowuje wzrosty na większości rynków za wyjątkiem Polski, gdzie rynek spada o 3% (spadek o 20% w marcu); Rynek francuski jest płaski; W UK rośnie i część wolumenów dedykowane na rynki wschodnie może trafić tam; Sytuacja w Rosji dotknęła także konkurentów Wieltona, Schmitz posiada tam duże aktywa produkcyjne, niektórzy byli także mocno uzależnieni od zakupów sklejki na rosyjskim rynku; Wolumeny sprzedaży w Q2’21 spadną z uwagi na zawirowanie na rynku rosyjskim; Wyniki Q3’21 będą pod silną presją zmiany cen; Aktualizacja strategii może nastąpić pod koniec br., jeżeli sytuacja na wschodzie się ustabilizuje.

Komentarz DM Trigon Łukasz Rudnik. „Wydźwięk konferencji miał dla nas lekko negatywny przekaz. Zarząd widzi co prawda dobrą sprzedaż w Q1’22 i mocny popyt na rynkach Europy Zachodniej, jednak ubytki na rynku rosyjskim/ukraińskim/białoruskim, gdzie w ub.r. trafiło ok. 3000 szt. będą szczególnie odczuwalne w Q2’22. Dodatkowo w marcu zarysowała się negatywna tendencja na rynku polskim, która naszym zdaniem może być kontynuowana".

DM Trigon podtrzymuje rekomendacje „Kupuj" z ceną docelową 14,30 PLN.

Główne ryzyka na jakie uwagę zwraca analityk to m.in presja na marże, która wynika z rosnących cen stali oraz komponentów, zawirowania na rynku wschodnim; gorsza koniunkturach w firmach transportowych, która może wynikać z wysokiej dynamiki rosnących wynagrodzeń, braku pracowników, wyższych cen paliw oraz rosnących rat leasingowych. - Pogarszający się obraz rynku przyczep i naczep spowoduje, że tegoroczne wyniki spółki ponownie znajdą się pod presją. (...) . Obraz rynku w Europie w perspektywie kolejnych 3-4 lat nie ulega zmianie. Prognozy wolumenowe, które zawarliśmy w raporcie bazują na średniocyklicznych wolumenach rynku oraz na wzroście udziałów rynkowych WLT. Jedyną fundamentalną zmianą jest ubytek rynku rosyjskiego/białoruskiego, który obniża nasze wolumeny o ok. 1500 szt. w perspektywie 3-4 lat, jednak bazując na odwołanej prognozie zarządu tegoroczna ekspansja sprzedaży na rynkach Europy Zachodniej miała być większa niż zakładaliśmy, napisał w podsumowaniu analityk.