Z programu "Bezpieczny kredyt 2%" może chcieć skorzystać nawet 28% obywateli - wynika z szacunków BIK

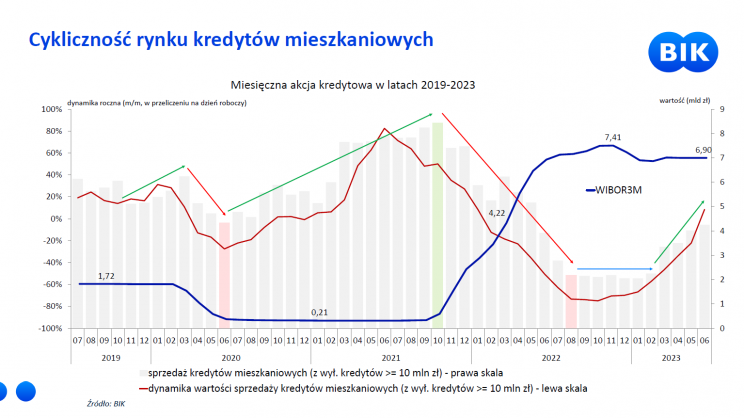

Pierwsze półrocze roku na rynku kredytowym można podzielić na dwa okresy, słaby pierwszy kwartał i drugi, mocniejszy z wyraźną odbudową akcji kredytowej. BIK przewiduje, że III i IV kw. będzie się charakteryzował dalszą poprawą nastrojów, a przyczynić ma się do tego program "Bezpieczny kredyt 2%", z którego chcieć skorzystać może nawet 28% obywateli.

Od kilku miesięcy obserwujemy symptomy ożywienia na rynku kredytów mieszkaniowych, zarówno na poziomie liczby złożonych wniosków, przyznanych hipotek, jak również wartości finansowań. Wśród powodów takiej sytuacji możemy wymienić liberalizację wymagań w zakresie zdolności kredytowej, ustabilizowanie się stóp procentowych, co widać już z poziomu spadającej wartości indeksów WIBOR 3 i 6M. Perspektywy są bardzo dobre, akcja kredytowa może wzrosnąć nawet o ponad 13% względem 2022 r. Pomocny może się okazać efekt finansowań prowadzonych w ramach „Bezpiecznego kredytu 2%”. Warto tu wspomnieć, że od startu programu „Pierwsze mieszkanie” złożono już ponad 11 tys. wniosków.

REKLAMA

Za nami 3 tygodnie działania programu #PierwszeMieszkanie

— Ministerstwo Rozwoju i Technologii (@MRiTGOVPL) July 24, 2023

Banki, które podpisały umowę z @BGK_pl przyjęły blisko 11,5 tys. wniosków o udzielenie #BezpiecznyKredyt2%.

Osoby chcące oszczędzać na zakup pierwszego M w przyszłości założyły 370 premiowanych #KontoMieszkaniowe. pic.twitter.com/NGX7nxg0Xg

Zobacz także: WIBOR najniżej od ponad roku. Rynek zaczyna wyceniać obniżki stóp procentowych

Kredyty mieszkaniowe – pierwsze półrocze

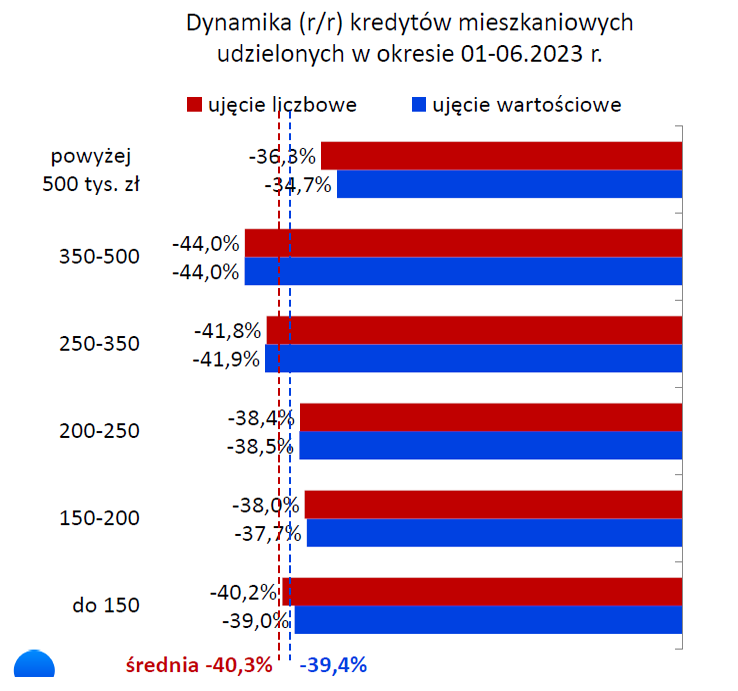

Popyt na kredyt mieszkaniowe w pierwszych trzech miesiącach tego roku był jeszcze osłabiony, z kolei II kw. charakteryzował się już ożywieniem. W efekcie, w całym pierwszym półroczu udzielono o niespełna 40% mniej hipotek, niż rok wcześniej, a ich wartość była ponad 40% niższa w odniesieniu do analogicznego okresu 2022 r.

Jak zwrócił uwagę Waldemar Rogowski, główny analityk Grupy BIK, od kilku miesięcy możemy obserwować wspomnianą wyraźną poprawę. Najważniejszą zmianą, która wpłynęła na akcję kredytową, jest zmniejszenie bufora bezpieczeństwa przy liczeniu zdolności kredytowej. Warto zwrócić uwagę na nominalny wzrost wynagrodzeń, dzięki czemu zdolność potencjalnych kredytobiorców wzrosła.

„Wprawdzie półrocze zakończyło się z wynikiem ujemnym, gdy chodzi o liczbę i wartość przyznanych kredytów mieszkaniowych, ale już od kilku miesięcy widać symptomy ożywienia. Ich katalizatorem była liberalizacja wymagań nadzorczych w zakresie liczenia zdolności kredytowej – zmniejszenie wymaganego poziomu bufora na stopę procentową, jak i wzrost nominalny wynagrodzeń. W wyniku tych dwóch czynników wzrosła zdolność kredytowa osób zainteresowanych kredytem, a w jej następstwie ożył popyt na kredyty hipoteczne, co przyczyniło się do wzrostu wartości miesięcznej akcji kredytowej do poziomów nie notowanych od czerwca zeszłego roku. Motorem napędowym były ponadto spadki poziomu WIBOR-u, a więc niższe koszty kredytu, a z drugiej strony popyt stymulowała obawa o wzrost cen nieruchomości. I należy dodać, że są to symptomy zupełnie naturalne, gdyż rynek kredytów mieszkaniowych cechuje duża cykliczność i związana z nią podatność na różnego typu wydarzenia makroekonomiczne czy społeczne, np. pandemia, zmiana wysokości stóp procentowych, inflacja, oczekiwania co do spadku wskaźników, m.in. WIBOR-u” – wyjaśnia dr hab. Waldemar Rogowski, główny analityk Grupy BIK.

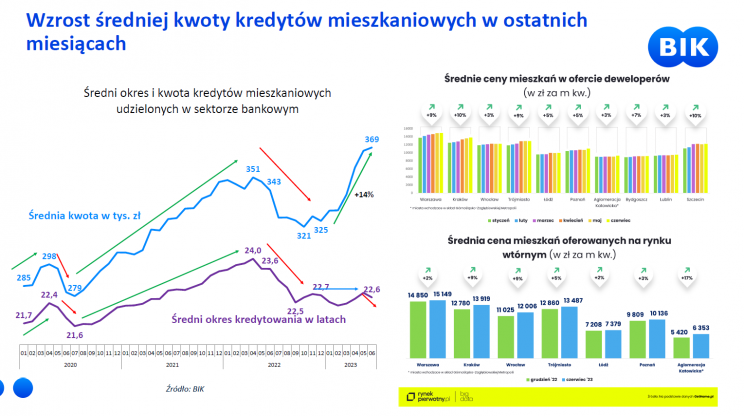

Wspomnianej przez Rogowskiego, ujemnej ogólnej dynamiki w obszarze kredytów hipotecznych nie poprawiły kredyty wysokokwotowe (ponad 500 tys. zł), które w I półroczu br. stanowiły 1/3 wartości akcji kredytowej. Za niespełna 30% odpowiadały finansowania powyżej 350 tys. zł. W efekcie większość kredytów hipotecznych w pierwszej połowie roku była zaciągnięta na wysokie kwoty. Co ciekawe, nie wydłużył się w tym czasie średni okres kredytowania.

Źródło: BIK

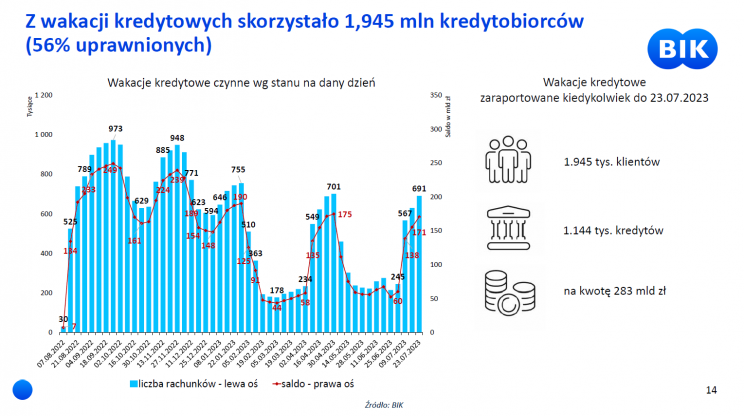

Do 23 lipca br. wakacje kredytowe objęły 1,4 mln rachunków na kwotę 283 mld zł.

Perspektywy dla sektora kredytów mieszkaniowych

Stabilizacja poziomu stóp procentowych, a nawet rynkowe oczekiwanie na pierwszą obniżkę, to dobry prognostyk dla oceny wiarygodności finansowej. Ekonomiści BIK zakładają, że drugie półrocze przyniesie dalszy rozkwit akcji kredytowej, której będzie towarzyszył wzrost średniej kwoty udzielonego finansowania. Istotnie wpłynie na to program Pierwsze mieszkanie, z którego, według respondentów BIK, chce skorzystać nawet 28% obywateli.

Wspomniane czynniki pozwalają myśleć, że wzrost akcji kredytowej ukształtuje się na poziomie 51,5 mld zł, co będzie 13,2% zwyżką względem 2022 r.

Źródło: BIK