PragmaGO rozpoczyna emisję obligacji. Spółka oferuje inwestorom dwucyfrowe oprocentowanie zmienne

PragmaGO przeprowadzi kolejną w tym roku emisję obligacji. Oferta warta 35 mln zł oprocentowana będzie na podstawie indeksu WIBOR 3M powiększonego 4,5% marży.

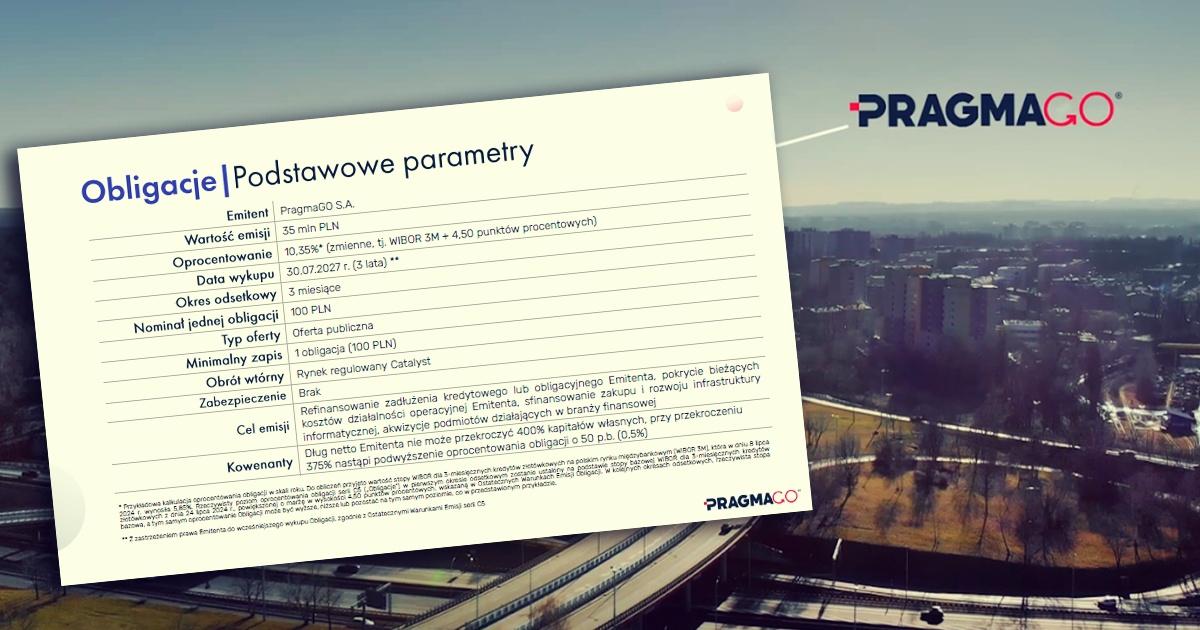

Jedna z największych niebankowych instytucji finansowych na polskim rynku rozpoczyna zapisy na niezabezpieczone obligacje serii C5. Oferta o wartości 35 mln zł oprocentowana będzie (według przykładowej kalkulacji na podstawie wartości stopy WIBOR 3M) na 10,35% w skali roku. Zapisy będą przyjmowane w dniach 16-29 lipca.

REKLAMA

Zobacz także: PragmaGO zamknęła rekordową emisję obligacji

Obligacje PragmaGO

PragmaGO rozpoczyna emisję 3-letnich obligacji, zapisy rozpoczynają się 16 lipca, i potrwają do 29 lipca br. Wartość serii C5 sięga 35 mln zł, a na ten moment oprocentowanie kształtuje się na poziomie 10,35% (WIBOR 3M + 4,5% marży). Wypłata odsetek będzie następować kwartalnie, kupony nie będą zabezpieczone. Zapisy można składać w domu maklerskim BDM.

Przydział obligacji został zaplanowany na 30 lipca 2024 r., z kolei pierwsze notowania na rynku Catalyst na sierpień br. Data wykupu przypada na 30 lipca 2027 r. Oferta C5 zostanie przeprowadzona w oparciu o IV Publiczny Program Emisji Obligacji, który jest ważny do września br. Warto wspomnieć, że PragmaGO przygotowała kolejny program emisji, w oparciu o który będzie mogła prowadzić oferty publiczne o łącznej wartości 500 mln zł.